アニメ制作業界の動向

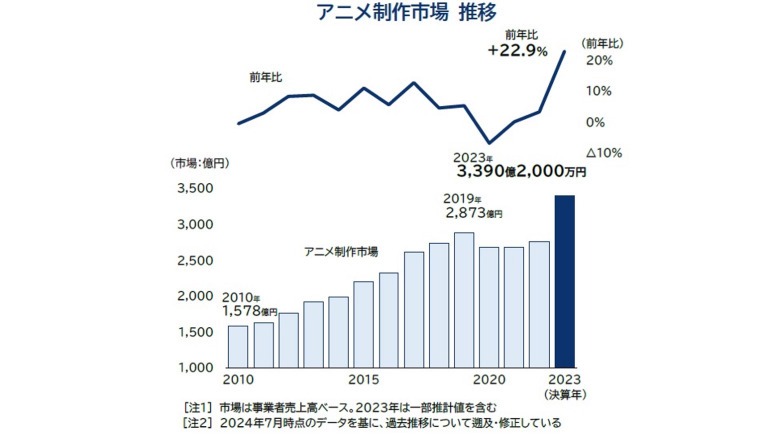

■アニメ制作市場、2023年は過去最高の3000億円超 劇場版のヒットが寄与

2023年(1~12月期決算)におけるアニメ制作業界の市場規模(事業者売上高ベース)は、前年(2757億8300万円)を22.9%上回る3390億2000万円となった。23年7月調査時の予想を上回る高い伸びで推移し、過去最高を更新した。

アニメーターの不足による制作スケジュールの遅延といったマイナス要素を抱えながらも、安定したテレビアニメ制作本数の確保に加え、動画配信サービス(VOD)事業者向けの大型制作案件が多かったことなどが市場拡大に貢献した。

また、『すずめの戸締まり』をはじめ、劇場版アニメで記録的大ヒットに恵まれ、興行収入の増加がアニメ制作各社の業績を押し上げた。

2024年も引き続きアニメ制作の引き合いが強く、制作市場全体で活況が続いている。24年公開の劇場版アニメによる興行収入の動向にも左右されるものの、現状の業績ペースで推移した場合、2024年のアニメ制作市場は23年と同水準となる3400億円前後での着地が予想される。

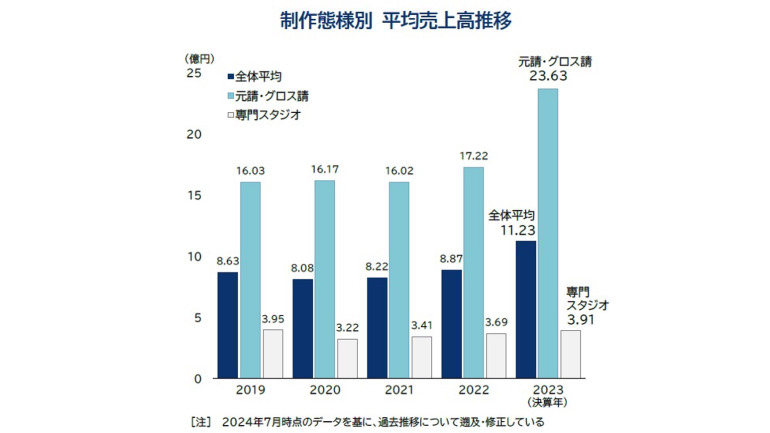

2023年の制作会社1社当たり平均売上(収入)高は11億2300万円だった。21年には減少に転じたものの、22年以降2年連続で増加した過去最高となった。ただ、平均売上高は「元請・グロス請」で増加が顕著な一方、下請となる「専門スタジオ」では小幅の伸びにとどまるなど、制作態様によって差がみられた。

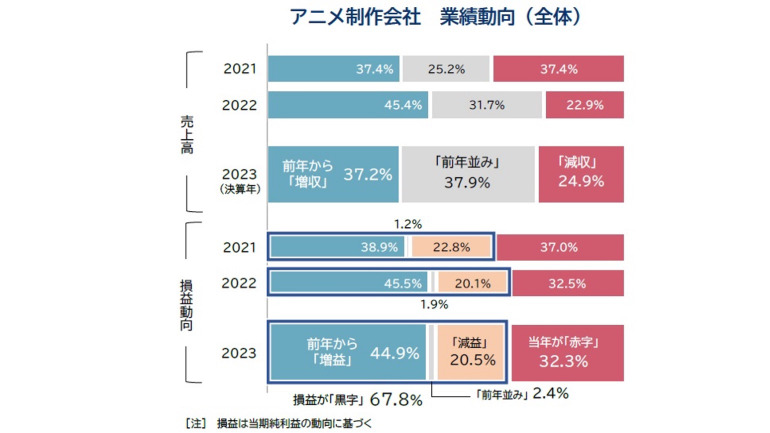

業績動向では、全体で「増収」(37.2%)は「減収」(24.9%)を大きく上回ったものの、22年(45.4%)に比べて8.2pt縮小した。他方で、「前年並み」となった企業が37.9%を占め過去最高となった。

業績動向では、全体で「増収」(37.2%)は「減収」(24.9%)を大きく上回ったものの、22年(45.4%)に比べて8.2pt縮小した。他方で、「前年並み」となった企業が37.9%を占め過去最高となった。

損益面では、「増益」となった企業が44.9%を占めた一方、「赤字」は32.3%と4年連続で3割を超えた。グッズなどのアニメ市場が活性化する一方で、こうした恩恵を享受できない中小アニメ制作会社が一定数存在するなど、二極化が進んでいる。

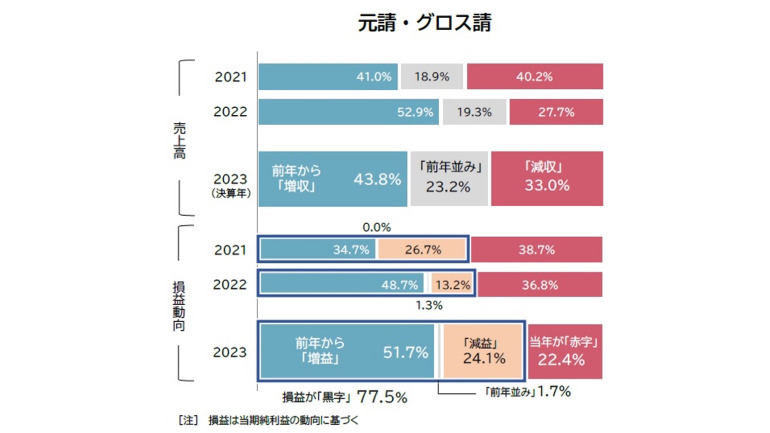

■元請・グロス請の黒字割合は18年ぶりに5割超、版権・興行収入が業績を支えた

制作態様別に平均売上高をみると、直接制作を受託・完成させる能力を持つ「元請・グロス請」では、2023年の平均売上高は23億6300万円で、前年(17億2200万円)を約6億4100万円上回って2年連続の増加となり、過去最高を大幅に更新した。業績動向では、「増収」が前年比9.1pt減の43.8%、「減収」は同5.3pt増の33.0%だった。

損益面では、「増益」が51.7%となり、2005年(56.8%)以来18年ぶりに5割を超える高い水準だった。「減益」(24.1%)は前年から増加したものの、「赤字」(22.4%)は前年を大幅に下回り、4年ぶりの低水準となった。総じて、元請・グロス請では収益力が大幅に改善・強化された。

元請・グロス請では、テレビアニメを中心とした従来の制作収入に加えて、VODサービスを経由した過去作品のオンデマンド・ストリーミング配信、リバイバル、キャラクター等の二次利用による版権(IP)収入が安定的に寄与し、増収となったケースが多かった。

特に、人気コンテンツや制作技術の高い元請制作では、VODサービス事業者向けに10数億円規模でコンテンツを独占制作・提供する高額受注も目立った。

このほか、2023年は劇場版アニメでも記録的なヒットが相次いだことが追い風となった。特にIP保有を目指す中堅以上の元請制作会社では製作委員会に参加するケースが目立ち、ヒットにともない大幅な配収を計上した制作会社も目立った。

損益面では、アニメーターなどの自社雇用が進んだことで人件費が増加したほか、アニメ作品の供給増に伴い業界全体でアニメーターなどのマンパワー不足が続いていることで、制作外注費などが膨らむケースが多くみられた。

ただ、近年は受注単価に上昇傾向がみられることに加え、IP収入の増加分がコスト増を吸収し、最終的に増益となった企業が多かった。

他方、慢性的なアニメーター不足を課題とする制作会社では、制作期間の長期化や、外注費がかさむことで制作コストが請負金額を上回り採算割れとなったケースが引き続き発生し、増収ながら赤字に陥る企業がみられた。

また、自社IPを有さない小規模な元請制作では収入増の恩恵に乏しく、IP保有の有無による収益力の格差拡大が進行している。

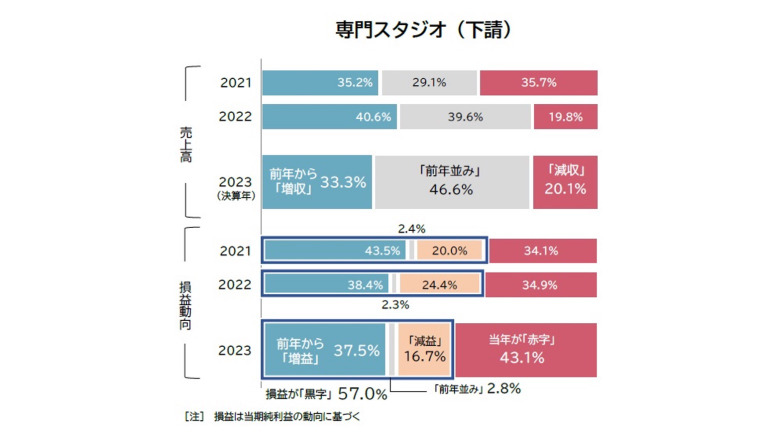

■専門スタジオ(下請)の赤字割合は4年ぶり4割台、元請との収益格差が拡大

下請としてアニメ制作に携わる「専門スタジオ」では、2023年の平均売上高は3億9100万円となり、3年連続で前年を上回った。業績動向では、「増収」は33.3%、「減収」は20.1%と増収が減収を上回ったものの、増収割合は過去最小だった。

他方、「前年並み」が過去最高となる46.6%を占め、売上高では頭打ちの傾向が強まった。損益面では「赤字」が43.1%を占め、コロナ禍でアニメ制作がストップした20年(43.8%)以来3年ぶりに40%を超え、同年に次ぐ過去2番目の高さを記録した。

専門スタジオでは、アニメ制作本数の増加に伴い受注が好調に推移するほか、業界全体で受注単価は上昇傾向とみられ、売上高は増加となった企業が多かった。

他方、損益面ではアニメーター不足の影響を受けて給与水準を引き上げたことで人件費負担が増加したケースが多かったほか、3DCGなどデジタル機材への置き換えによる設備投資負担の増加が影響し、利益が大きく押し下げられたケースが目立った。また、外注比率の高い制作会社では、特に海外への外注で円安効果によるコスト増もマイナス要因となった。

元請制作と異なりコスト増分をIP収入などでカバーできなかったことが、赤字となった専門スタジオの割合が増加した遠因となった。

■従来型のビジネスモデルに変化、主な収益源がテレビ放映から「劇場版」「配信」に 版権保有がカギ

2024年以降は、『鬼滅の刃 柱稽古編』の大型タイトルを筆頭に、『【推しの子】』『ブルーロック』『この素晴らしい世界に祝福を!』など根強い人気を誇る作品の続編が放映される。

また、内閣官房の資料では日本のコンテンツ産業における輸出額は年間約4兆6900億円に上り、このうち「アニメ」は約3割と大きなウエイトを占めている。

過去の名作アニメを中心に「日本アニメ」はキラーコンテンツとしての地位を獲得しており、引き続き世界市場でのシェア拡大が期待される。今後は、新たなアニメタイトルの投入・ヒットによる過去作への依存度分散が注目される。

国内市場に目を向けると、Netflix(米)などが独自作品の制作に巨額の資金を投じていることを背景に、配信サービス向けの制作収入が重要な収益源となっている。また、シリーズ化したアニメ作品では成功時のリターンが大きい劇場版に制作資源を集中投入する動きもみられる。

いずれも、収益の最大化を目的に制作会社が積極的に版権(IP)を保有するケースが増えており、製作委員会からテレビ向けアニメを多く受託・制作する従来型のビジネスモデルに変化が生じている。

他方で、アニメ制作を下支えするアニメーターの多くが依然として低賃金を余儀なくされているほか、IP収入が期待できない下請となる専門スタジオではコスト増による収益悪化が深刻化している。IP収入をはじめとするアニメ産業市場の収益拡大を、末端の制作現場へどう還流するかが課題となる。

急速な進化を遂げる「生成AI」を活用したアニメ技術も広がりの兆しを見せるなか、著作権侵害から日本アニメをどう守るか、対応策も今後の焦点となる。

2020年代のアニメ制作業界は、配信チャネルや収益源が多様化するなかで、クオリティ維持や将来に向けた投資を可能とするヒット作の収益還元といった仕組みづくりにおいて、どのような制作モデルが最適かを模索する展開が続くとみられる。

参考データ:アニメ制作業界

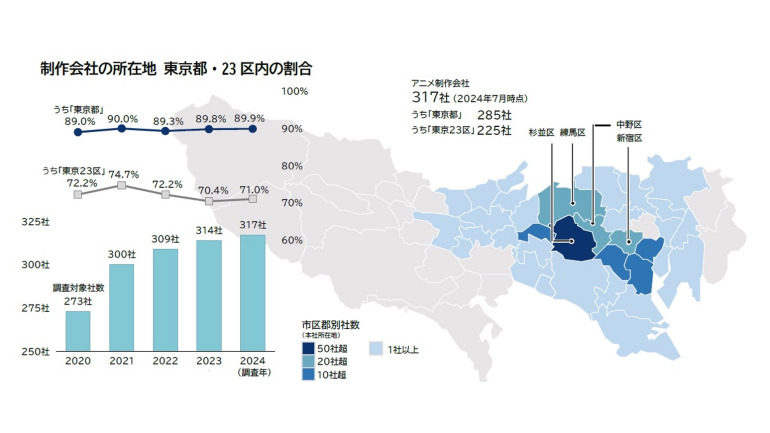

■アニメ制作会社の本社所在地

アニメ制作会社317社のうち、本社所在地が最も多い都道府県は「東京都」(285社)となり、全体の9割を占めた。都内のうち225社を東京23区が占め、「杉並区」(59社)と「練馬区」(29社)の2区で約4割を占める。都下では「武蔵野市」(18社)など多摩地区で多い。新宿や渋谷など都心に制作拠点を設ける企業も目立つ。

一方、首都圏外に本拠地を置く制作会社も増えており、1都3県以外で沖縄県や北海道など16道府県・24社判明した。アニメ制作は全国へ拠点を分散する動きがあるものの、新興企業を中心に都内回帰もみられる。

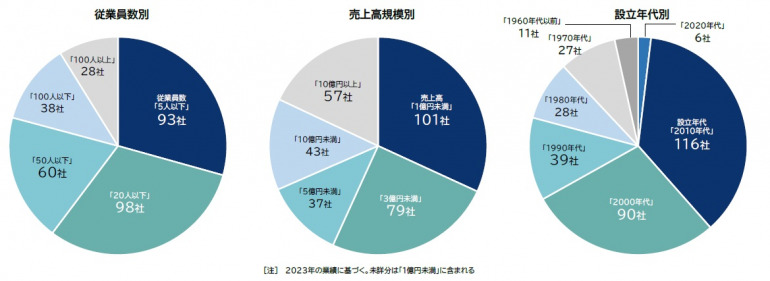

■従業員数・企業規模・設立年代

従業員規模では、最も多かったのは「(6-)20人以下」(98社)で、「5人以下」(93社)を上回った。従業員20人以下の企業が全体の6割を占める傾向には変化がなかったものの、人材不足等などから各社で進むアニメーター囲い込みの動きが進み、従業員数は増加している。なお、2024年7月調査時点のアニメ制作業における従業員総数は1万2278人。

売上高規模で最も多いのは「1億円未満」(101社)で、全体の約3割を占めた。2023年調査に続き、新興の小規模制作会社が増加している。一方で、売上高が10億円を超える企業も57社と約2割を占めた。

設立年代別では、2000年代以降アニメ制作会社の設立が急速に増加した影響で、「2010年代」が116社で最多となった。次いで、「2000年代(2000~09年)」の90社となり、「2020年代(2020年~)」(6社)を含め、2000年以降に設立された新興制作会社が全体の6割超を占める。

関連情報

https://www.tdb.co.jp/report/index.html

構成/清水眞希

DIME MAGAZINE

DIME MAGAZINE