円安という「バーゲンセール」が終わる時

「円が安すぎる」ということは、ニューヨークで日系著名チェーン店のラーメンが1杯約3500円(18ドル+税+チップ、1ドル156円換算)することからも、多くの人が薄々感づいているのではないか。

にもかかわらず、円安がここまで進んできた背景には、日米の金利差が大きく拡大してきたことや、エネルギー価格の高騰から2022年に貿易赤字が過去最高の21兆円を超えるまで拡大したことなどがあげられる。

しかし、こうした「安い円を更に売る」理由は、足元では急速に解消しつつある。

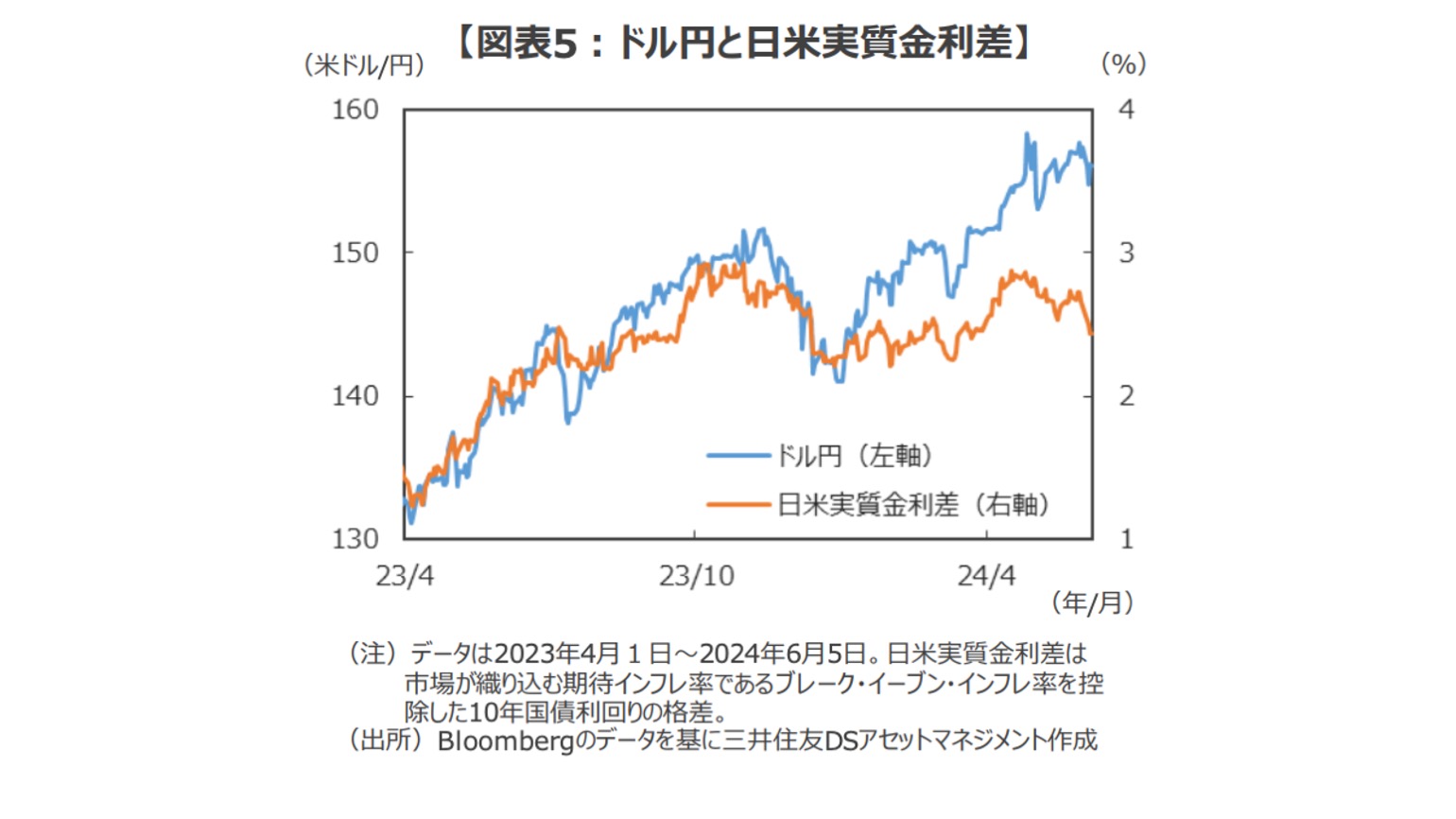

例えば、ここ数年、ドル円と高い相関を保ってきた日米の実質長期金利差(10年国債利回り)は、ここもとの円金利の上昇でにわかに縮小しつつある(図表5)。

また、中国景気の悪化やサプライチェーンの混乱が落ち着いたことから原油価格は大きく調整しており、日本の貿易赤字は大きく縮小するとともに、経常収支は大幅な黒字基調に回帰している。

「安すぎる円を敢えて売る」理由は、少なくともファンダメンタルズの面では根拠を失いつつあるように見える。

■過去のデータを見ながら円安トレンドが反転する手掛かりを探る

それでは、昨今の円安トレンドが反転するとしたら、どのようなきっかけが考えられのか。過去のデータを見ながら手掛かりを探ってみたい。

ここ数年の円安ドル高トレンドをけん引してきたのは、日米金融政策の両股開きを背景とした、金利差の拡大が大きかったように思われる。

とはいえ、過去にも日米金利差が大きく開いた時期は幾度もあったが、ドル円がいつも素直に金利差に反応してきたわけではない。

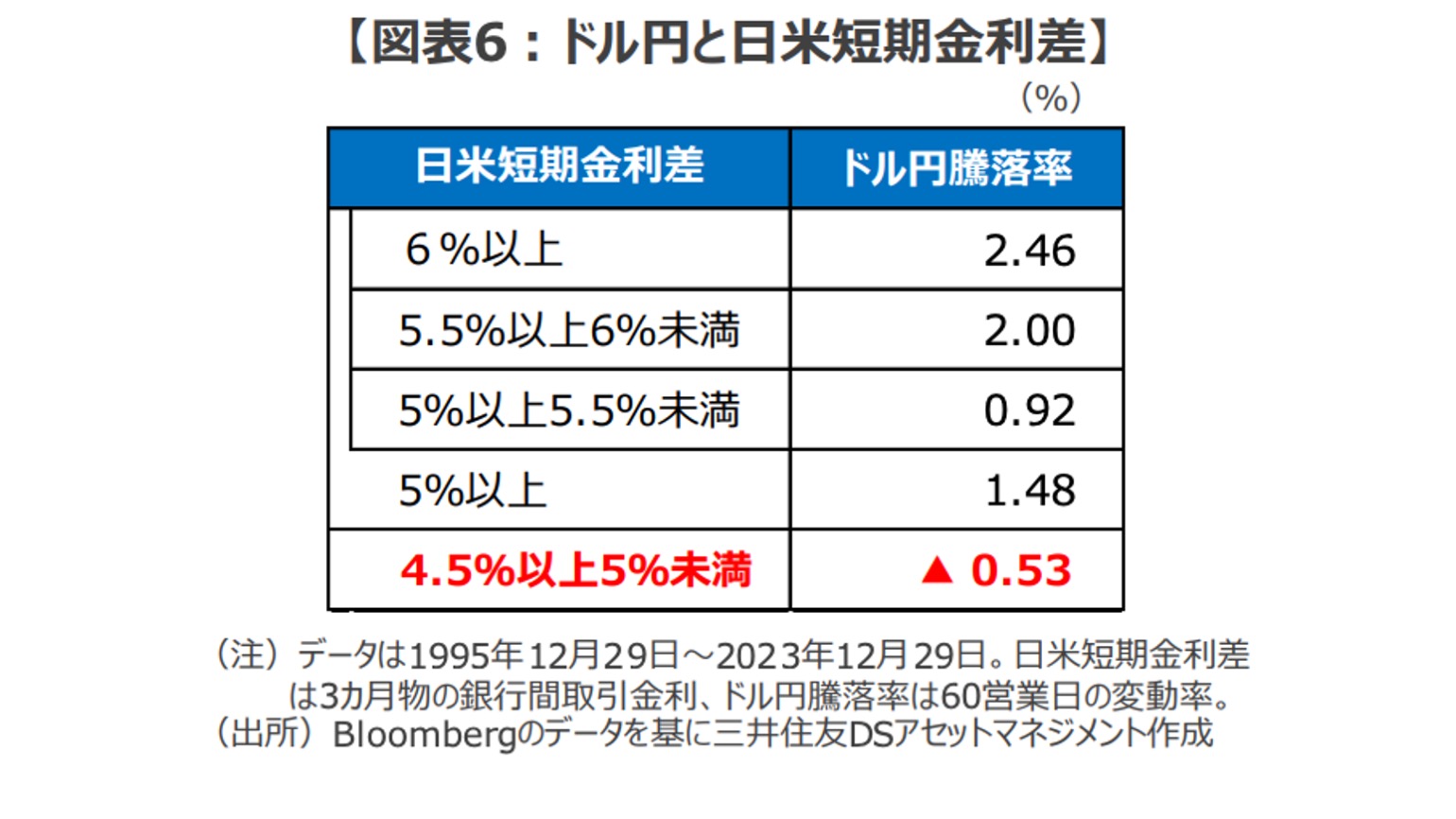

1995年12月末以降、約28年間のデータを見ると、日米の短期金利差(3か月物の銀行間取引金利)が5%超の時期、ドル円の3か月(60営業日)の騰落率は平均約1.48%のドル高となっている。

また、より細かいレンジで見ると、金利差が拡大するほどドル高の傾向が強まる。しかし、同金利差が5%を下回り、4.5%以上5%未満のレンジに切り下がると、ドル円の騰落率は同約0.53%のドル安となっている(図表6)。

こうした「金利差5%」を閾値(しきいち=境目となる値)としたドル円の方向感の違いには、為替市場のボラティリティ(市場の変動率のこと)が関係しているのかもしれない。

というのも、金利差が縮小してくると、為替市場の変動により生じる損失を金利差ではカバーしきれないケースが増えてくるからだ。

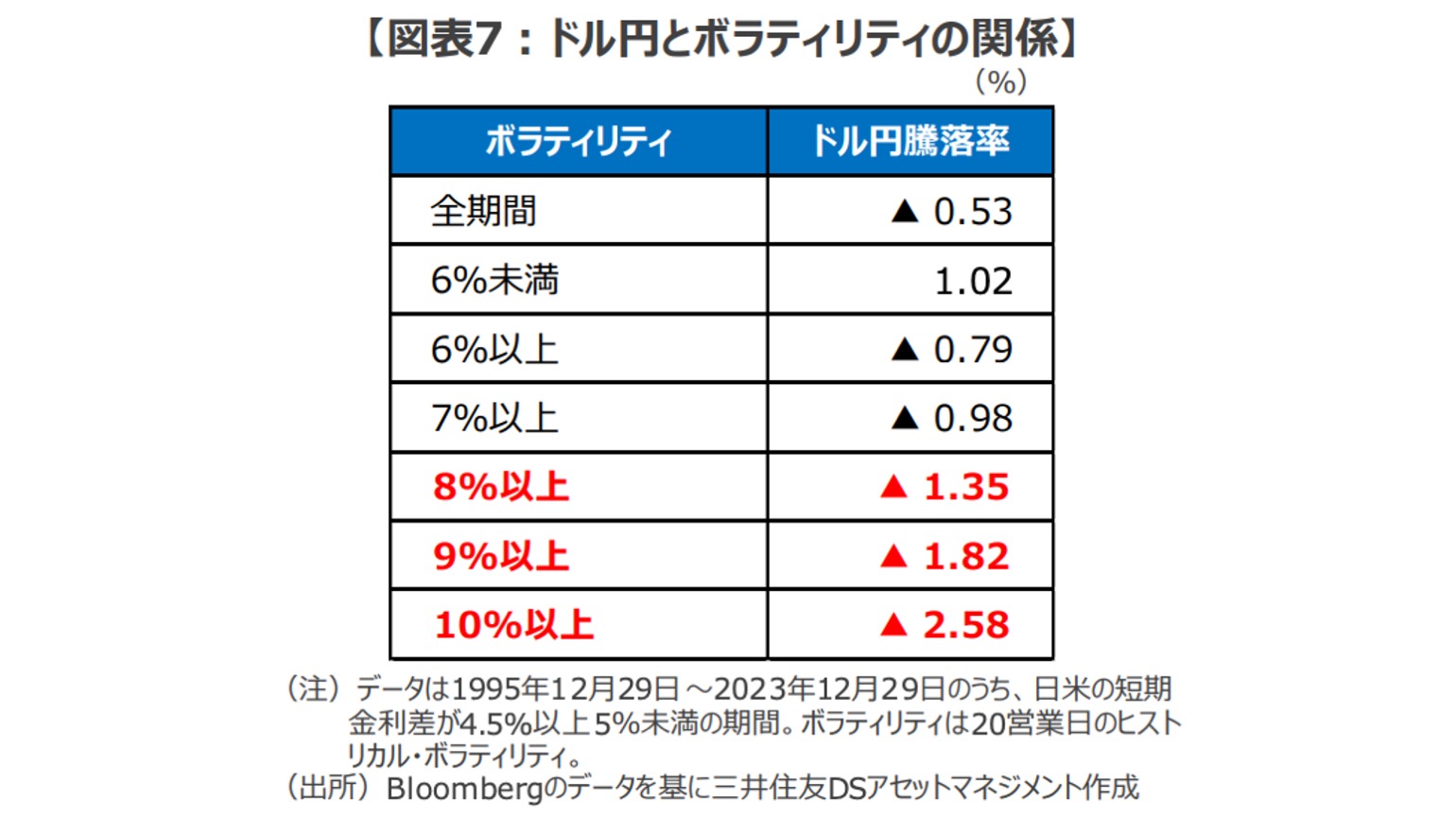

具体的な数字で見てみよう。上掲の日米の短期金利差が4.5%以上5%未満の期間、ドル円の過去1か月間(20営業日)の変動率(ヒストリカル・ボラティリティ)が6%未満の局面を見ると、金利差に素直に反応したドル高傾向が見られ、同局面のドル円の3か月(60営業日)の平均騰落率は1.02%のドル高となっている。

一方、同ボラティリティが6%以上の期間では同0.79%のドル安となる。

こうした傾向は、ボラティリティの上昇とともに顕著になります。同ボラティリティが7%以上の期間は平均で0.98%のドル安、8%超で同1.35%のドル安、9%超で同1.82%のドル安、10%超では同2.58%のドル安と、為替の変動率はボラティリティの上昇につれてグイグイとドル安方向へと傾いていく(図表7)。

ちなみに、日米の3カ月物の短期金利差が5%の場合、金利差から得られるリターン(取引コスト等控除前)は1.25%になる(5%×90日÷360日)。

一方、日米金利差が4.5%以上5%未満の時期における3か月間の為替騰落率は、ボラティリティが8%を超えると平均1.35%のドル安となる。

このため、低金利の円で資金を調達して高金利のドルで運用する、いわゆる「キャリートレード」の損益はマイナスに転じる可能性が高まる。

■日米の短期金利差が5%を下回り、ドル円の1か月のヒストリカル・ボラティリティの8%超えが契機に?

こうしてみると、一つの大まかな目安として、日米の短期金利差が5%を下回り、更にドル円の1か月のヒストリカル・ボラティリティが8%を超えてくると、「行き過ぎた円安」が大きく巻き戻すきっかけとなる可能性が出てきそうだ。

ちなみに、足元の日米の同3か月物金利の差は5.31%(6月5日現在)なので、政策金利に概ね連動して動く短期金利の差は、日米の政策金利が0.31%以上反対方向に動くと、5%の閾値を下回る可能性が高くなる。

三井住友DSアセットマネジメントでは、米連邦準備制度理事会(FRB)は年内2回、9月と12月にそれぞれ0.25%の利下げを、一方の日銀は、10月に無担保コール翌日物金利の誘導目標を現状の0.0~0.1%から0.25%へ引き上げるものと想定している。

仮に、この見立てどおりに日米で政策金利の変更が行なわれると、今年の10月には日米の短期金利差は5%を割り込むことになりそうだ。

ちなみに、1か月のヒストリカル・ボラティリティで8%という水準自体は、天災や戦争といった特別な材料がなかったとしても、平常運行の相場展開で普通につける水準といえそうだ。

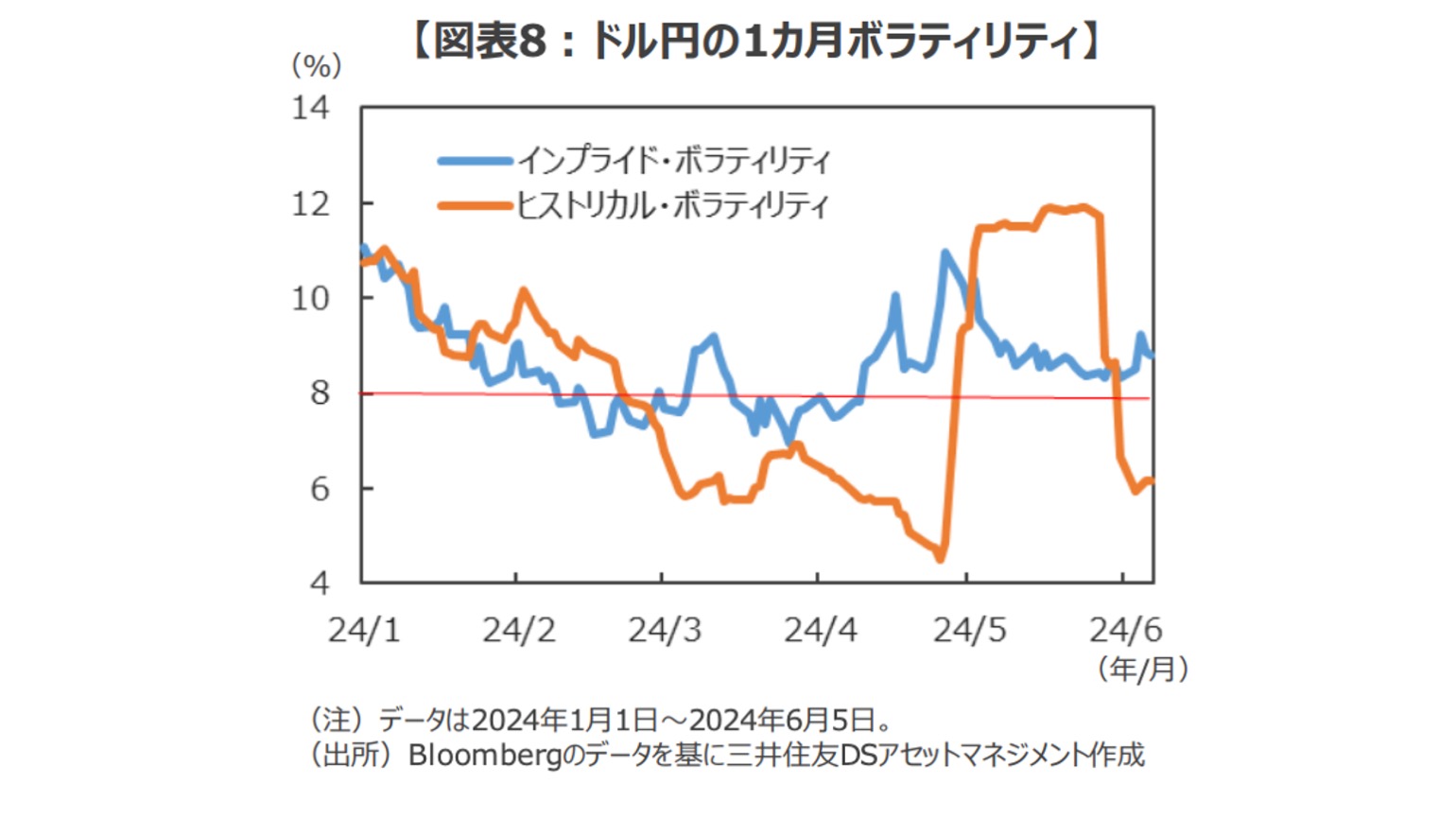

また、市場で取引される通貨オプションが織り込む1か月のインプライド・ボラティリティに至っては、今年の年明け以降殆どの期間で8%を上回って推移している(図表8)。

こうしてみると、日米の金融政策の変更により短期金利差が縮小してくると、上記の「円急騰」のトリガーがいつ引かれてもおかしくないだろう。

まとめ〜市場と当局の「痺れる神経戦」が続くと予想

先般の大規模介入で当局が死守した1ドル160円という水準は、チャート的には「超円安」への流れを阻止する、ギリギリの防衛ラインと見ることができそうだ。

このため、短期的には市場と当局の「痺れる神経戦」が続くことが予想される。

とはいえ、ファンダメンタルズから大きく乖離して見える現在の「行き過ぎた円安」は、その持続性に疑問があるだけでなく、その後の「円高シナリオ」の振れ幅を増幅する可能性がある。

特に、日米の短期金利差が5%を下回ってくる局面では、為替市場でのボラティリティ上昇をきっかけに「思いがけない円高」が生じる可能性があるため、その動向には注意が必要だ。

◎個別銘柄に言及していますが、当該銘柄を推奨するものではありません。

構成/清水眞希

DIME MAGAZINE

DIME MAGAZINE