相続時精算課税制度の適用は熟慮が必要

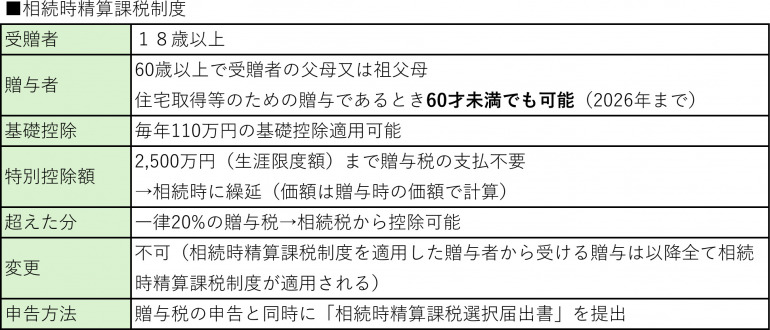

相続時精算課税制度とは、父母または祖父母からの贈与を受けたときこの制度を適用すると、2,500万円まで贈与税がかからず、2,500万円を超えた分はその超えた分に対して一律20%の贈与税となる。そして、相続が起きたときに、改めて相続時精算課税制度を適用した資産を相続財産に含めて計算し、相続税が課される。相続税から、既に相続時精算課税制度で支払った贈与税は控除できる。

前述の住宅取得等資金の贈与を受けたときの非課税制度、贈与税の基礎控除を適用してもさらに、贈与税がかかる場合、この相続時精算課税制度を選択することで、さらに追加で2,500万円まで贈与税の支払をしなくて済む。

例えば、3,610万円を住宅取得等のために贈与されたとき、前述の住宅取得等資金の非課税制度を適用できるとき、その非課税制度で1,000万円が非課税、贈与税の基礎控除でさらに110万円、相続時精算課税制度でさらに2500万円贈与税を支払わなくて済むため、3,610万円に対して贈与税はかからない。

この制度で注意したいのは、前述した住宅取得等のための贈与の非課税制度と異なり、非課税になるわけではなく、税金を繰り延べているだけであることに注意が必要だ。相続時精算課税制度が適用された資産は、贈与時の価額で相続財産に組み入れられる。そのとき、相続税がかかればそのとき相続税で支払うことになる。相続税は贈与税に比べれば基礎控除額が大きいため、そもそも相続税がかからない、相続税の方が税金負担を軽くすることができるメリットがある。

相続時精算課税制度を適用して2,500万円の特別控除を超えた分は一律20%の贈与税を支払うことになるが、このときに支払った贈与税は相続税から控除され、贈与税の方が多ければ還付されることもある。

また、その翌年以後に同じ贈与者から贈与を受けた場合に必ずこの相続時精算課税制度が適用され、変更ができない。

なお、相続時精算課税制度を適用するとこれまで贈与税で毎年基礎控除額110万円を適用することができなかったが、2023年度税制改正により2024年1月以降に適用する相続時精算課税制度については毎年基礎控除額110万円を控除できることになった。

相続時精算課税制度を利用することで、この毎年の基礎控除額が利用できなくなるデメリットがあったが、今回の改正で解消された。

(参考)

No.4508 直系尊属から住宅取得等資金の贈与を受けた場合の非課税|国税庁 (nta.go.jp)

国税庁 「令和5年度相続税及び贈与税の税制改正のあらまし(令和5年6月)」

0023006-004.pdf (nta.go.jp)

国税庁 「住宅取得等資金の贈与を受けた場合の贈与税の非課税」等のあらまし

0022005-028.pdf (nta.go.jp)

財務省 「令和6年度税制改正の大綱」

20231222taikou.pdf (mof.go.jp)

文/大堀貴子

DIME MAGAZINE

DIME MAGAZINE