インデックスファンドor高配当ETF 運用商品の選び方

新NISAの活用方法を考える上で、重要なのは適切な運用商品を選ぶことです。特に、「インデックスファンド」と「高配当ETF」は投資家にとって注目される商品なので、それぞれの特徴や選び方について解説します。

1.インデックスファンドのメリットと選び方

インデックスファンドとは、特定の市場指数やセクター全体をカバーする投資信託のことです。

そのメリットは、市場全体の動きに連動しやすく、分散投資がしやすい点にあります。新NISAで選べる約248種類のファンドには、様々なインデックスファンドが含まれています。

選び方のポイントは、自身のリスク許容度や投資目的に合ったものを見極めることです。

たとえば、米国株式に焦点を当てたS&P 500をトラッキングするファンドや、新興国市場を対象にしたMSCIエマージングマーケット指数をベースにしたファンドなどがあります。

投資家は自身のポートフォリオに最適なインデックスファンドを検討することが重要になるでしょう。

2.高配当ETFの利点と注意点

高配当ETFは、配当利回りが高い銘柄に投資するETFです。これは主に株式市場において、安定した収益を得るために利用されます。特に、将来のリタイアメント資金を積み立てる上で高配当ETFは有力な選択肢となります。

ただし、注意が必要なポイントも存在します。過度に高い配当利回りは、その分リスクが伴うことがあります。そのため適切なリサーチと分散投資が欠かせません。また、ETFの選定においては、信頼性のある指数やインデックスを元にしたものを選ぶことが重要になるでしょう。

3.インデックスファンドor高配当ETF どちらがオススメなのか?

将来的に資産を最大化させたいのであればインデックスファンドがオススメです。

では、インデックスファンドだけで良いのでは?と考える方もいるかもしれませんが、高配当ETFのメリットは、日々のキャッシュフローが向上することにあります。

たとえば「SPYD」という米国高配当ETFの場合、年平均4%程度の分配金を受け取ることが可能です。仮に100万円をSPYDに投資していた場合、4万円の分配金を受け取ることが可能です。

さらに米国経済が長期でみれば右肩上がりで成長を続けているので、100万円のSPYDが将来的に120万、130万と値上がりする可能性があり、それに連動して分配金も増えていきます。

では結局どちらがオススメなのでしょうか?

ここでポイントとなるのが、高配当企業=低成長企業ということです。

実際、インデックスファンドの代表格であるS&P500とSPYDを比較すると、SPYDの株価成長率は約60%に過ぎません。そのため、老後に向けて長期で最大限に資産を増やしたい場合はインデックスファンド、資産を増やすと同時に、毎月の生活費をプラスしたい方は高配当ETFを選択すると良いでしょう。どちらを優先するのかは人それぞれですが、一般的に資産をある程度増やしていく資産形成期であればインデックスファンド、すでにある程度の資産がある方は、インデックスファンドに高配当ETFを加えるのが良いでしょう。

投資信託(ファンド)とETFはどちらで運用すべきなのか?

投資をしている方にとって投資信託とETFはほぼ同じであり、両者の違いは上場しているか否か、という点にあることは理解していると思います。

とはいえ、実際に投資をする際に投資信託とETF、どちらで運用すべきなのか悩んだことがある方も多いのではないでしょうか。

両者の違いは「分配金を再投資できるか」という点です。

インデックスファンドなどの投資信託の場合は分配金を再投資してくれますが、ETFの場合は分配金を受け取る形になります。

では分配金を再投資すれば良いのでは?と考えた方もいるでしょう。

しかし、分配金を再投資する投資信託の場合、新NISAの枠内で分配金を納めるメリットがあ流のに対して、ETFで分配金を受け取った場合、その資金は新NISAの枠から出てしまいます。

つまり投資信託で分配金再投資を利用した場合、分配金分の原始が膨らむだけでなく、新NISAの枠は消費しないので、資産を最大限増やすのに適しています。

一方、ETFの場合、強制的に分配金を受け取るので、毎月の生活費をアップさせたい方に向いているといえるでしょう。

おわりに コア・サテライト戦略

資産形成、資産運用をする際の共通する考え方のひとつにコア・サテライト戦略があります。

これはポートフォリオのコア(核)部分にインデックスファンドを置いて、サテライト(衛星)部分で個別株を運用するやり方が一般的です。

実際、投資信託やETFなどに絞っても同じ考え方で運用することが可能です。

たとえば代表的なインデックスファンドは下記の2つです。

・米国株式インデックス

・全世界株式インデックス

このどちらかをコア部分にして、サテライトに高配当ETFを置くことで、バランスの良いポートフォリオを構築できるのではないでしょうか。

ちなみに代表的な米国高配当ETFはSPYD、VYM、HDV、VIGなどがあり、この4つのなかから自分にあるものを数種類ピックアップしても良いでしょう。

最後になりますが、投資で大切なことは周りと比べずに、自分自身の生活を豊かにするツールとして新NISAを活用することだと思います。

ぜひ時間をかけて資産形成や資産運用をする過程を楽しんでいただければ嬉しく思います。

文/鈴木林太郎

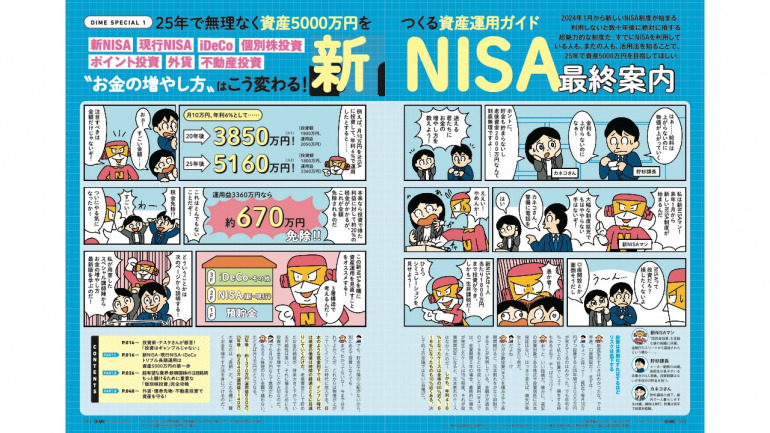

無理なく資産5000万円を貯める方法とは?DIME12月号は「新NISA」の大特集!

いよいよ、2024年1月から新しいNISAがスタートします。新しいNISAは、利用しないともったいないと言われる、資産運用をサポートする魅力的な制度。新NISAでは、年間の投資枠が大幅に増え、投資商品の非課税期間が無期限となります。

また、非課税保有期間や口座開設期間の制限が緩和され、より柔軟な運用が期待できます。とはいえ、投資初心者にとっては、不安も多いはず。そこでDIME編集部では、DIME12月号にて、新NISAが気になっている方、本気で資産運用を始めたい方のために、無理なく資産を運用できる方法を、第一線で活躍している投資のスペシャリストたちに解説していただきました。また、特集では資産80億円を稼いでいる注目の投資家・テスタさんも登場。初心者のための「投資の鉄則5か条」を指南しています。

DIME12月号 価格790円(税込)

新NISAを始めたい、新NISAのことをもっと知りたい、何をどうしたらいいのかよくわからないという人が多いのも事実。そんな方はぜひ、DIME12月号を参考にして始めてみてはいかがでしょうか。

◆動画を見る

特集 1 「新NISAで5000万円貯める!」

新NISA×iDeCoでトリプル長期運用術、プロが太鼓判を押す9つの投資信託、個別株、新興国株、外貨、債券先物、完全攻略!80億円投資家テスタさんに聞く「投資の鉄則5か条」、〝お金の増やし方〟はこう変わる!

DIME MAGAZINE

DIME MAGAZINE