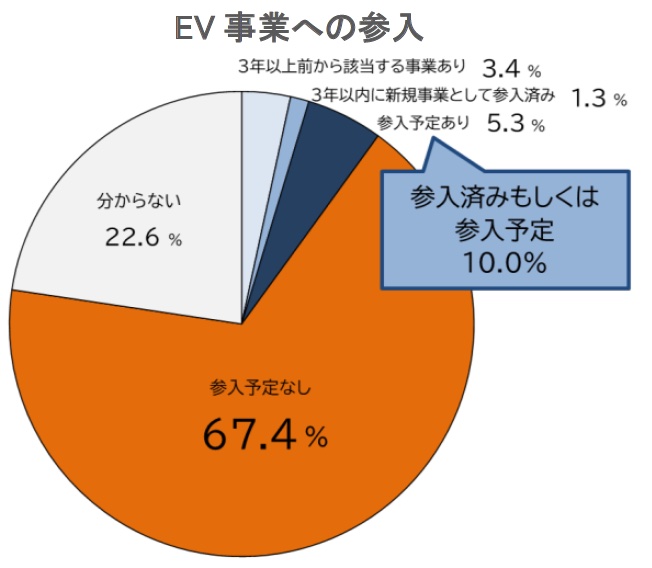

EV事業への参入

EV事業、全体の1割が参入へ

EV事業への参入については、「3年以上前から該当する事業あり」が3.4%、「3年以内に新規事業として参入済み」が1.3%、「参入予定あり」が5.3%となった。全体の1割が『参入済みもしくは参入予定』であり、何らかのかたちで拡大するEV市場に関わっていく意思を持っていることがわかった。

もっとも、「参入予定なし」は67.4%に達しており、「分からない」も22.6%あり、本格的な参入の判断はまだ先のようである。

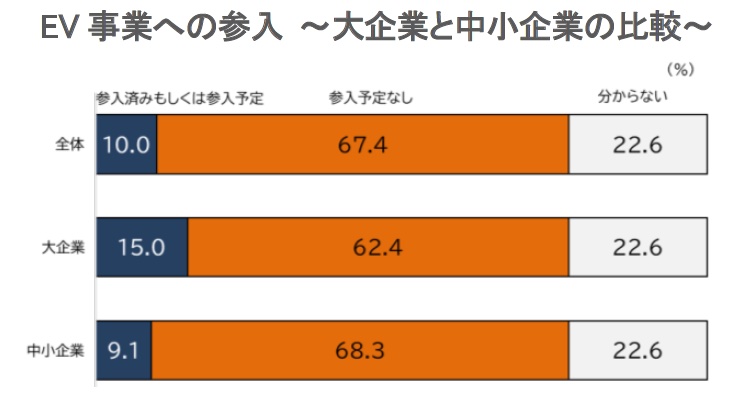

規模別、「大企業」ほど参入に前向き

EV事業への参入について、規模別にみると、『参入済みもしくは参入予定』が「中小企業」では9.1%であるのに対し、「大企業」では15.0%となり、「中小企業」を5.9ポイント上回った。

「参入予定なし」でみても、「中小企業」が68.3%、「大企業」は62.4%と5.9ポイントの差となった。

EV事業への参入について、「大企業」の方が「中小企業」より前向きな姿勢を持っている。企業からは、「いまは業界環境が一変する過渡期」との声があり、充電インフラの設備工事に商機を見出している事例が多く聞かれたほか、車両や電池に関わる様々な部材、センサーなどの開発、製造も多くの企業が手がけ始めている。

また、ワイヤレス給電や水素エネルギーなど、先端分野の研究・開発を行っている事例もあった。

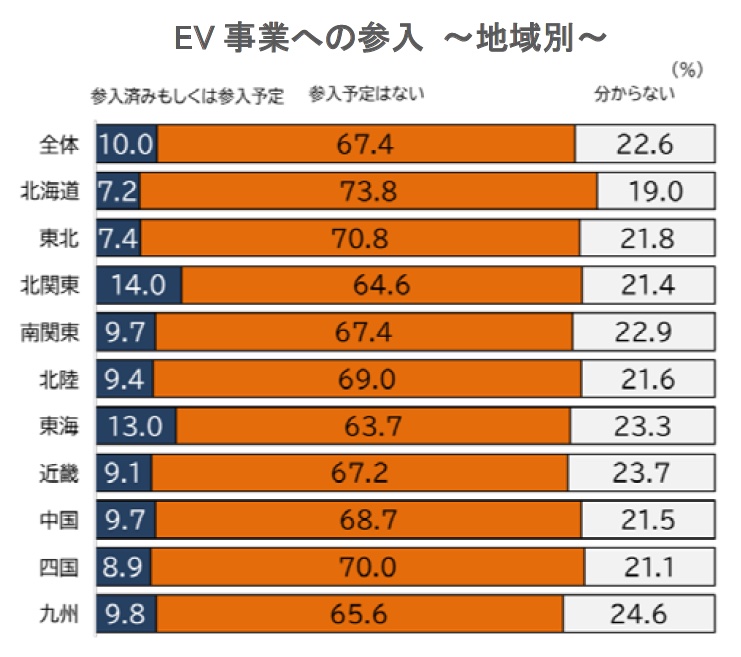

地域別、EV事業参入に積極的なのは『北関東』、次いで『東海』

EV事業への参入を地域別にみると、『参入済みもしくは参入予定』が最も高いのは『北関東』の14.0%。

EV事業への参入を地域別にみると、『参入済みもしくは参入予定』が最も高いのは『北関東』の14.0%。

トヨタなどに比べて出遅れていたSUBARUが、本拠地とする群馬県でガソリン車との混流生産、更には新工場での専用ラインを計画するなどEVシフトを本格化させたことが背景にあるようだ。ホンダが栃木県のエンジン部品工場閉鎖を決定するなど逆行する動きもあるが、トヨタや日産のEV向けで商機を掴んだ企業もある。

第2位は『東海』の13.0%。EV普及で「マイナスの影響」が最も大きいのが同地域であり、自動車産業の集積地として新陳代謝が進む可能性がある。

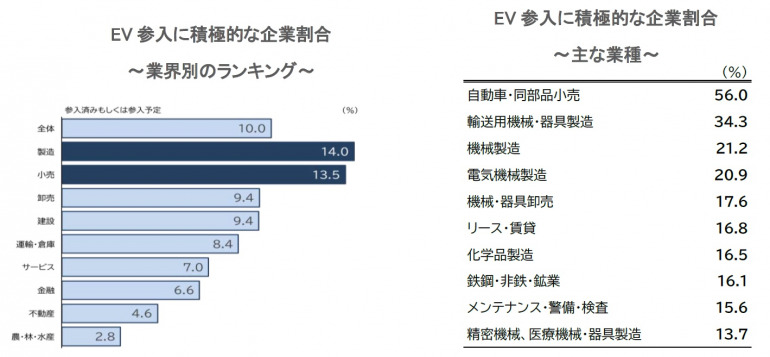

業界別では『製造』、業種別では「自動車・同部品小売」がトップ

EV事業への参入を業界別にみると、『参入済みもしくは参入予定』が最も高いのは『製造』の14.0%。次いで『小売』の13.5%となった。

これを細かな業種でみると、第1位は「自動車・同部品小売」の56.0%。この業種に属する過半の企業が『参入済みもしくは参入予定』となった。第2位は自動車・自動車部品の「輸送用機械・器具製造」が34.3%で続いた。

調査結果まとめ

トヨタは2030年にEV350万台の世界販売目標を定めており、日産は2030年までに電動車27車種(うちEV19車種)を投入、電動車の車種構成を55%に高める。ホンダは2030年に電動車200万台、2040年までにすべての新車販売を電動車とする方針だ。

こうしたEVシフトの波に乗るか傍観するか、経営判断の分かれるところだが、EVが主流となり、一定の市場シェアを占めるに至った場合、待っているのは内燃機関の需要減少とそこへの依存度の高い企業の淘汰だ。

2022年のマレリホールディングスの民事再生は記憶に新しく、遡れば2019年の曙ブレーキ工業の事業再生ADRがここ数年の自動車関連企業の私的整理/法的整理ラッシュの端緒だったわけだが、影響はすでに出ていると言ってよい。最悪の事態を避けるための戦略修正、生き残りを賭けた大旋回は始まっている。

今回の調査で、プラスの影響もマイナスの影響もともにあるが従業員数の多い、経営体力のある「大企業」ほどビジネス・チャンスと捉えて前向きな受け止め方をしていること、地域別では『北関東』が積極的な姿勢を示し、『東海』はマイナスの影響を認識しつつも時代の変化に対応しようとしていることが示された。

EVシフトの行方は見通せないが、世界的な脱炭素の潮流の中で自動車産業も製造からインフラ整備まで大きな転換期を迎えていることは間違いないだろう。

調査期間/2023年7月18~31日

調査対象/全国2万7768社で、有効回答企業数は1万1265社(回答率40.6%)。EVに関する調査は、2021年6月、2022年7月に続いて今回で3回目

調査機関/株式会社帝国データバンク

構成/清水眞希

DIME MAGAZINE

DIME MAGAZINE

最新号

最新号