パナソニックホールディングスが2022年5月11日にサプライチェーンマネジメント事業(パナソニックコネクト)の上場準備を開始したと発表しました。パナソニックコネクトは、2021年10月に子会社化した米ブルーヨンダーを中核とする、サプライチェーンソフトウエアを手掛ける企業。パナソニックホールディングスはブルーヨンダーの買収に総額8,630億円を投じており、早々に上場する決断を下しました。

この記事では、ブルーヨンダー買収の詳細やパナソニックコネクト上場の背景、狙いを解説します。

複雑化する在庫管理を一元化した救世主

サプライチェーンマネジメントと聞いてもあまりピンときませんが、簡単に言うと在庫管理システムです。

多くの巨大企業は世界中に製造、販売拠点を持っています。かつてはエクセルのようなスプレッドシートで在庫管理をしていましたが、情報のやり取りが煩雑。パナソニックが買収したブルーヨンダーは、各製造拠点の在庫管理をクラウド上で一元管理できるシステムを提供しています。台湾の工場にAという部品がいくつあり、群馬県の工場にBという部品がいくつあるか。そのようなデータが事細かに記録されています。

天候などの影響を加味した需要予測を出すこともでき、効率的な在庫管理が可能です。P&G、ユニリーバ、コカ・コーラ、ウォルマートなどの巨大企業が採用しています。SaaS企業と聞くとスタートアップを想像しがちですが、ブルーヨンダーはPOSシステム(販売時点情報管理)を提供する会社として1985年に誕生しています。

リテールから消費財、製造業へと着実に実績を積み、あらゆる業界をカバーするサプライチェーンマネジメント事業を展開するに至りました。極めて信頼性の高い会社です。

2020年5月パナソニックホールディングスはブルーヨンダーに対して20%を出資。2021年10月に残る80%を取得しました。

営業利益率9%の実力者

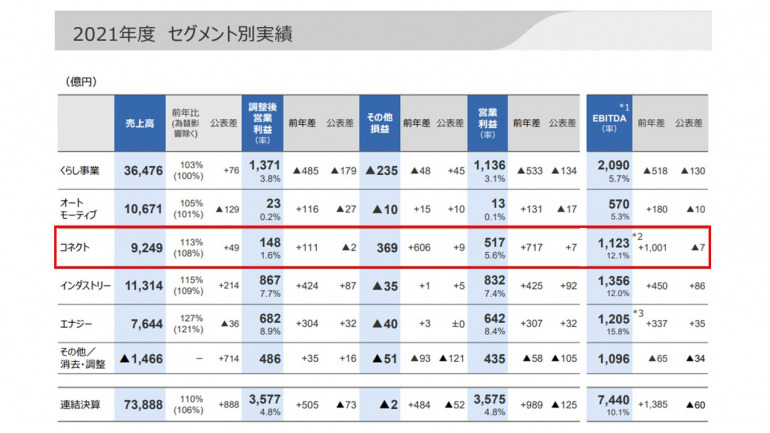

ブルーヨンダーを買収した背景として、利益率の高さが挙げられます。2022年3月期のパナソニックコネクトの営業利益は前年比717億円プラスの517億円。営業利益率は5.6%でした。

※2021年度決算概要より筆者作成

※2021年度決算概要より筆者作成

どれだけキャッシュを稼いだのかを見るEBITDAで見ると、その比率はパナソニックの稼ぎ頭であるインダストリーを上回っています。

パナソニックコネクトは新型コロナウイルス感染拡大により、2021年3月期に航空機需要を急速に失いました。コロナの影響が色濃く出る前の2020年3月期パナソニックコネクトの営業利益率は8.9%。現在よりも3.3ポイント高い数字です。各国の移動制限が解除されて経済活動が回復すれば、利益率も改善されるでしょう。

巨額M&Aにしり込みする経営陣を説得した樋口氏の手腕

ブルーヨンダーの買収プロジェクトをけん引したのが、現在のパナソニックコネクトCEOである樋口泰行氏。樋口氏は1980年大阪大学工業学部卒業後、松下電器産業に入社しました。共同プロジェクトで仕事をしたIBM社員とのビジネススキルの差にショックを受け、猛勉強の末に入社からおよそ10年後の1991年にハーバード・ビジネス・スクールを修了したという異色のキャリアの持ち主です。その後はボストンコンサルティンググループ、Apple Computerなどを経て2005年にダイエー代表取締役社長に就任。2007年に日本マイクロソフト最高執行責任者、2015年に代表執行役会長を務めました。

2017年に古巣のパナソニックへと戻って専務役員に就任しています。

ブルーヨンダー買収前のパナソニックは、巨額M&Aで失敗を繰り返していました。

1990年にMCA(米ユニバーサル)を7,800億円で買収したものの、わずか5年ほどでカナダの大手醸造会社シーグラムに売却しました。株主であるパナソニックとスタジオ経営陣が激しく対立したうえ、バブルの崩壊が重なって手放さざるを得なくなりました。

2009年12月には三洋電機を連結子会社化しています。しかし、2012年3月期に三洋電機ののれん2,500億円の減損損失を計上しました。のれんとは買収額と純資産との差のことで、減損損失は投資額に見合う収益が得られないことを表します。三洋電機は買収からわずか2年で企業価値が半分近く下がったことになります。パナソニックは三洋電機の家電事業を中国のハイアールに100億円で売却しました。

樋口氏は大型のM&Aに後ろ向きだったパナソニックホールディングスの経営陣を説得し、巨額買収へとこぎ着けたと言われています。出資、完全子会社化、上場までのスピード感が日本の巨大企業とは思えないほど早く、樋口氏の凄まじいプロジェクト推進力が垣間見えます。

もともとブルーヨンダーの株式は実質的に米資産運用会社Blackstone Groupと米投資ファンドNew Mountain Capitalが保有していました。投資ファンドが株式を保有していたことから、将来的なIPOを見据えて管理体制を整えていたものと考えられます。ブルーヨンダーは上場させやすい土壌も整っていたのでしょう。

もし、樋口氏が出資時に上場までの青写真を描いていたとしたら、類まれなるビジネス感覚と実行力を有していると言うほかありません。

1年で負債が6,000億円増加

上場する一番のメリットは資金調達ができることです。しかも、今回の場合はパナソニックグループの親子上場であり、親会社であるパナソニックホールディングスは巨額の資金を手にすることができると考えられます。

親子上場で大型の資金調達に成功した例が、ソフトバンクグループが仕掛けた通信会社ソフトバンクのIPO。2018年12月に上場し、ソフトバンクグループは2兆6,000億円を調達しました。なお、このIPOは新株を発行しなかったため、子会社ソフトバンクは上場による資金を一切得ていません。親会社だけが上場による一番のメリットを享受したのです。

パナソニックホールディングスが同じ轍を踏むのかは不明ですが、100%の株式を保有する親会社がIPOで持ち株を売却するのは間違いありません。

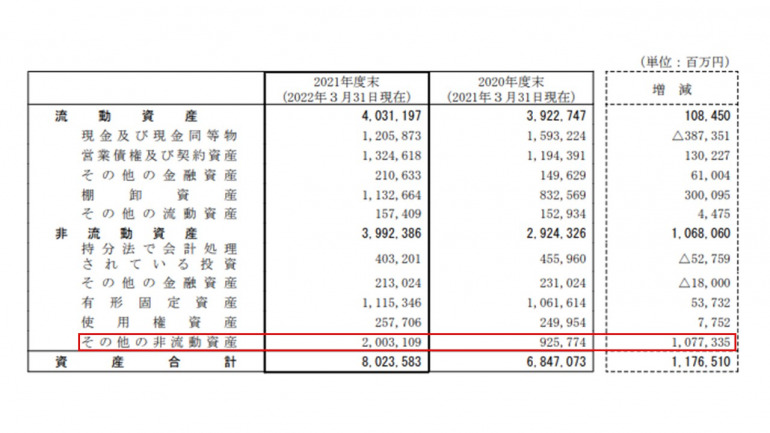

パナソニックホールディングスは、2021年3月末時点での総資産が8兆円を超えています。2021年3月末は6兆8,000億円でした。18%近くも増加しています。

さらに詳しく見ると、固定資産の中の「その他の非流動資産」が1兆円も増加しているのがわかります。

■パナソニックホールディングス貸借対照表(資産の部 単位:百万円)

※決算短信より

※決算短信より

この大部分がブルーヨンダーを買収した際に積みあがったのれんだと考えられます。

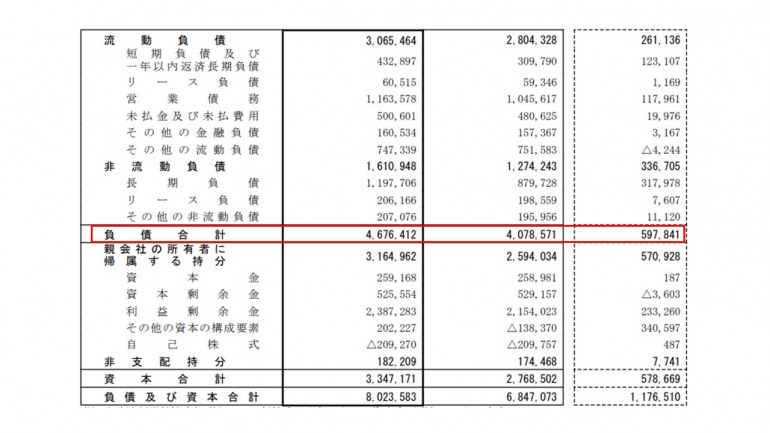

さらに負債を見ると、合計で6,000億円近く増加しています。

■パナソニックホールディングス貸借対照表(負債の部 単位:百万円)

※決算短信より

※決算短信より

一年以上に渡って金融機関に返還する長期負債が3,000億円以上増加しており、この多くが買収時に銀行から借り入れた、いわゆるLBOローンに該当すると考えられます。

パナソニックホールディングスはパナソニックコネクトを上場することにより、財務の健全化を図ることができます。場合によれば、次なるM&Aの原資にできるかもしれません。

この一連のM&AとIPOは、そのスピード感も含めて日本の巨大企業が仕掛けた新たなモデルとして注目すべき内容です。

取材・文/不破 聡

DIME MAGAZINE

DIME MAGAZINE