三井住友DSアセットマネジメントがこのほど、同社チーフマーケットストラテジスト・市川雅浩氏による、その時々の経済・相場を読み解く「市川レポート」として、「日経平均株価のアノマリー~年度末までの上昇確率は7割強」と題したレポートを公開した。詳細は以下の通り。

過去62年分のデータから、日経平均は年末から翌年の春先にかけて上昇する傾向が確認できる

アノマリーとは、論理的に説明することができないものの、経験的に観測できる規則性のこと。日経平均株価の場合、1月から12月の月間騰落率に特徴的な動きがみられる。2019年8月19日付レポート「日経平均株価の季節性」では、1959年から2018年までの過去60年分のデータを用いて、月間騰落率の平均値を算出したところ、年末から翌年の春先にかけて上昇し、夏場にかけて下落する傾向が確認された。

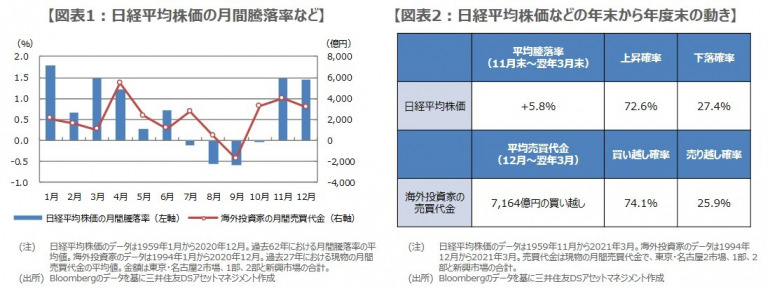

現時点では、2019年と2020年のデータが入手できるため、この2年分を追加して再計算したが、傾向は前回と変わらなかった(図表1)。なお、海外投資家の月間平均売買代金も図表1に表示した。データが過去27年分という制約はあるものの、海外投資家の月間売買代金の変動は、日経平均株価の月間騰落率に、相応の影響を与えていると考えられる。

11月末から翌年3月までの騰落率は、過去62年平均で+5.8%、上昇確率は72.6%に達する

次に、特定の期間を設定し、日経平均株価のアノマリーを検証してみる。具体的には、11月末から翌年3月末までの4カ月、日経平均株価は過去62年間で平均的にどのような動きを示してきたかを確認する。結果は図表2の通りで、4カ月の騰落率は過去62年平均で+5.8%だった。なお、検証は62回実施したことになるが、このうち騰落率がプラスとなったのは45回だったので、上昇確率は72.6%となる。

海外投資家の月間売買代金は、前述の通りデータが過去27年分だが、こちらについても検証した(図表2)。その結果、12月から翌年3月までの4カ月間における海外投資家の売買代金は、過去27年平均で7,164億円の買い越しだった。なお、27回の検証において、買い越しは20回だったので、買い越し確率は74.1%となる。日経平均株価が年度末に向けて上昇しやすいのは、やはり海外投資家の存在が大きいと推測される。

アノマリー通りなら年度末にかけて株価上昇も、ただ実際はオミクロン型の性質や政策対応次第か

なお、日経平均株価の2021年11月30日の終値は、27,821円76銭だった。今回の検証結果を踏まえると、2022年3月31日の終値は、7割強の確率で29,400円台に達する、ということになる。もちろん、アノマリーなので、これらの数字はあくまで過去の経験則に基づくものであり、論理的に説明することはできないため、参考程度ということになる。

足元の日経平均株価は、新型コロナウイルスの新たな変異型である「オミクロン型」に関する情報に一喜一憂する展開が続いているが、重症化リスクは低く、既存ワクチンの効果が高いと判明すれば、日経平均株価は急速に値を戻すことも見込まれる。また、仮に国内で感染者が急増しても、緩和的な金融政策、大型の経済対策、積極的な感染抑制対策により、先行きの景気回復期待が形成されれば、株価が上昇することも想定される。

出典元:三井住友DSアセットマネジメント株式会社

http://www.smd-am.co.jp

構成/こじへい

DIME MAGAZINE

DIME MAGAZINE