借入期間中に利息の支払いが発生する住宅ローンは、早めに繰上げ返済して返すのが鉄則でした。ところが、昨今金利が低下し1%を割るような金利で借りられるようになり、住宅ローン減税も受けられることで、タイミングを見極めてから繰上げ返済をしない方が得になることもあります。

住宅ローン減税

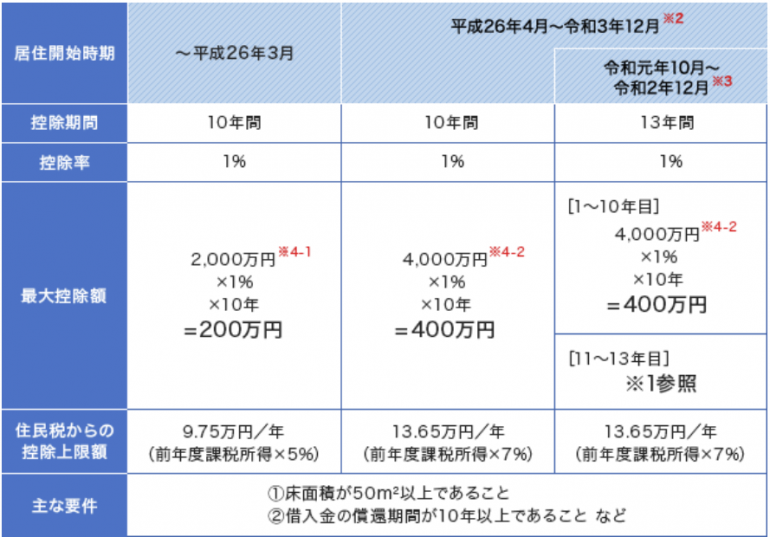

住宅ローン減税は、年末の住宅ローン残高1%を納める予定の税金から10年間直接差し引くことのできる制度です。

なお、令和元年10月~令和2年12月の間に入居した場合は控除期間が延長され、11年目~13年目は①住宅ローン残高または住宅の取得単価(上限4,000万円)のうちいずれか少ない方の金額の1%②建物の取得価格(上限4,000万円)の2%÷3%で①または②のいずれか少ない金額が適用されます。

※上限4,000万円は、新築・未使用の長期優良住宅、低炭素住宅の場合5,000万円に引き上げられる。

住宅ローン減税のお得度はすごい!

税金を減らす制度は様々ありますが、住宅ローン減税ほどの減税金額が大きいものは中々ありません。

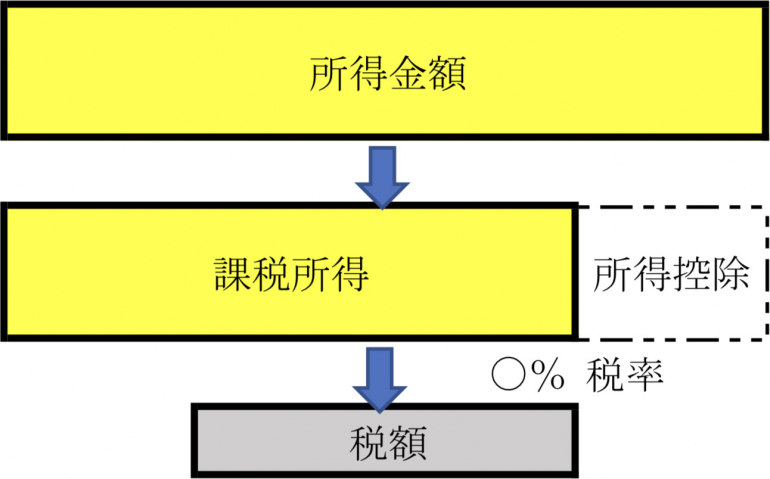

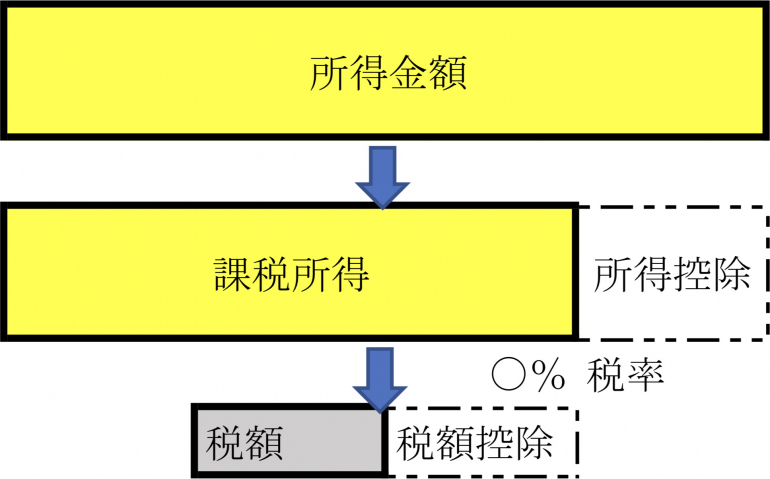

税金を軽減できる制度には、「所得控除」と「税額控除」の2種類があります。

そして、一般的に税額控除の方が節税効果大きくなり、住宅ローン減税は税額控除になります。

■所得控除

所得控除は所得から控除金額を差し引くことにより、課税前所得を減らし、納める税金を軽減する制度です。そのため、節税額は概ね控除金額×○%(税率)となります。

(例)医療費控除、社会保険料控除、小規模企業共済等掛金控除(iDeCoなど)、配偶者控除など

■税額控除

計算された税額から直接控除金額を差し引くことができます。つまり、節税額はそのまま控除金額と同じ金額となります。

(例)住宅ローン控除、ふるさと納税、配当控除など

さらに、住宅ローン減税は税額控除の中でも控除できる上限金額が大きいため節税効果が大きいのが特徴です。

年末残高の1%が税額控除できるため、住宅ローンを1%未満で借りている方は単純計算すると、減税が受けられる10~13年間の間は【1%-借入れ金利】分は借りている方が毎年得することになります。

住宅ローン減税の注意点

住宅ローン減税には、住民税から税額控除できる金額に上限があることに注意が必要です。

住民税の控除上限額は13.65万円です(または所得税の課税所得金額7%のいずれか少ない方)。

住

宅ローン減税できる年末ローン残高の1%分の金額に所得税が達していない場合は住民税から残額を差し引きますが、住民税から差し引ける金額に上限があるため、減税できる金額すべてを受けられないことがあります。

例えば、年収400万円の方が住宅ローンを3,000万円借りたときを見てみましょう。

本来住宅ローン3,000万円×1%の30万円の減税を受けられます。年末残高に対してであるため、2年目は年末残高2,880万円×1%の28万円、3年目年末残高2,760万円×1%の27万円というように減税金額は減っていきます(上限金額以上に借りている場合は減らない)。

年収400万円(基礎控除38万円、配偶者控除38万円、給与所得控除134万円、社会保険料控除56万円の場合)の所得税は6万7,000円となり、住民税は(基礎控除33万円、配偶者控除33万円、給与所得控除134万円、社会保険料控除56万円で東京都在住の場合)、均等割額5,000円、所得割額14万4,000円で調整額2,500円を差し引き合計14万6,500円となります。

つまり、例の場合所得税6万7,000円、住民税14万6,500円で、所得税が住宅ローン減税額を下回ります。

この場合、まず住宅ローン減税で所得税を全額控除し、所得税の6万7,000円は全額還付されます。次に残額を住民税から控除しますが、住民税は13.65万円の上限があるため、住民税14万6,500円から136,500円を控除します。

したがって、還付されるのは合計203,500円となり、本来受けられる3,000万円の1%である30万円を受けることはできません。

借入金3,000万円を0.9%で借りているとしたら、住宅ローン減税で還付されている金額は借入金額の0.67%のため(還付金203,500円÷3,000万円)、1%未満で借りている場合でも借りている方が得とはいえない状況になります(年末残高の推移、所得の増加により変わる変わる可能性もある)。

こんなときは住宅ローンの繰上げ返済を考えよう

住宅ローン減税がある期間で1%未満の借入れしている場合は基本繰上げ返済をしない方がよいでしょう。しかし、上記の例のように1%未満で借りていても減税額が所得税を上回るときには繰上げ返済した方がよいこともあります。

この他にも以下のようなときは繰上げ返済を考えていきましょう。

■住宅ローン減税が終わった、住宅ローンを1%以上

繰上げ返済をするほど支払利息の負担が減ります。繰上げ返済にかかる費用も加味して、余裕があれば繰上げ返済をすると利息負担を減らすことができます。

■期間固定選択型住宅ローン

ある一定期間固定金利で、固定金利期間終了後その時点での変動金利または固定金利を選択することができる住宅ローンです。固定金利終了時に金利が上がっていればいっきに金利が上がる可能性があります。終了時に大きく繰上げ返済した方が良いでしょう。

■変動金利

金利が上がると総返済額が大きく増えます。金利が上がったときに繰上げ返済できるように資金を貯めておくのがおすすめです。

■返済期日が60~65歳以上

60歳を超えると退職している可能性、または給与が減っている可能性があります。その期間に住宅ローンを支払わなくても良いように繰上げ返済しておくのがおすすめです。退職金は今後減っていくまたは制度自体なくす企業も増えていくため、退職金で最後に返すというよりもコツコツ繰上げ返済していく方がおすすめです。

繰上げ返済によって利息負担を減らしたり、返済を軽減したりすることができます。しかしながら、繰上げ返済をしてしまうと手元資金がなくなってしまうため、計画的に余裕を持って繰上げ返済をしましょう。

文/大堀貴子

フリーライターとしてマネージャンルの記事を得意とする。おおほりFP事務所代表、CFP認定者、第Ⅰ種証券外務員。

DIME MAGAZINE

DIME MAGAZINE