仮想通貨取引業者に仮想通貨取引にかかる支払い調書提出義務が課されるようになります。

仮想通貨取引にかかる税金の注意点について理解した上で、取引を始めましょう。

仮想通貨とは?

仮想通貨は、ドルや日本円のように中央銀行などを介すことなく、ネットワークによって繋がれた決済システムにより発行された仮想の通貨をいいます。現在流通している仮想通貨は3,000種類以上ありますが、具体的に日本で買えるものでいうとビットコイン(BTC)、イーサリアム(ETH)、リップル(XRP)などがあります。

円しか持っていないとき、アメリカに行ったときに円からドルに交換する必要がありましたが、この仮想通貨を使えば世界中どこでも交換することなく使うことができ、交換の手間や交換手数料がかかりません。

仮想通貨はドルや円のように国が価値を裏付けているわけではありません。勝手に発行できたり偽造できたりしてしまうと通貨として機能しなくなるため、ネットワーク上で暗号化された記録を残して流通量を管理しています。それでも、円やドルなどの通貨に比べて価格変動が大きく、投機的に投資されてもいるため、決済手段としての使い方はまだ定着しておらず、国内で使える店舗は限られています。

例えば、ビットコインはビックカメラ、コジマ、メガネスーパー、ソフマップなどで利用できます。

仮想通貨を手に入れる方法として、主に取引所で手持ちの円から購入する方法があります。取引所には、「DMM Bitcoin」「Coincheck」「bitFlyer」「GMOコイン」などがあります。仮想通貨はオープンソースとなっており独自で取引所を設けることが可能ですが、2017年4月に施行された【通称】暗号資産(仮想通貨)法により登録義務が課されているので、必ず登録事業者で取引を行いましょう(金融庁に登録事業者は掲載)。

一方で、取引所以外で購入する以外に「採掘」という方法があります。ネットワーク上の記録を追記するデータ更新を行うと、新規発行のビットコインを受け取ることができ、「採掘(マイニング)」といいます。

所得が高い、利益が大きいと注意!

仮想通貨には、株式投資に使われる特定口座のような制度がありません。特定口座は、一律20.315%利益に対してかかる税金を売却代金から引いてくれ、損失がでたときも同じ証券会社の口座なら利益と相殺して取り過ぎた税金を還付してくれます。この特定口座による取引の場合には確定申告不要になります(自分で確定申告することも可能)。

一方、仮想通貨は仮想通貨取引事業者から発行される「年間損益報告書」等を使って自分で確定申告する義務があります。

仮想通貨で得られた利益は総合課税の雑所得となり、以下の2つの条件に該当する場合は確定申告が必要です。

1. 給与所得者で給与所得と退職所得以外の所得(仮想通貨取引の利益)が20万円超

2. 専業主婦(夫)や無職の方で仮想通貨取引の所得が48万円超

上記以外にも、医療費控除を受ける、給与所得が2,000万円以上、2カ所以上から給与所得を受け取っている等があれば仮想通貨取引に関係なく確定申告が必要になります。

仮想通貨と同様、特定口座制度がなく利益が出ると確定申告が必要となり、利益が雑所得となるFX(外国為替証拠金取引)ですが、税率においては株式同様利益に対して一律20.315%となります(申告分離課税)。

つまり、株式とFXは他の所得と分離され、一律20.315%の課税が行われます。

一方、仮想通貨は総合課税の雑所得となり、他の所得と合わせて課税されます。

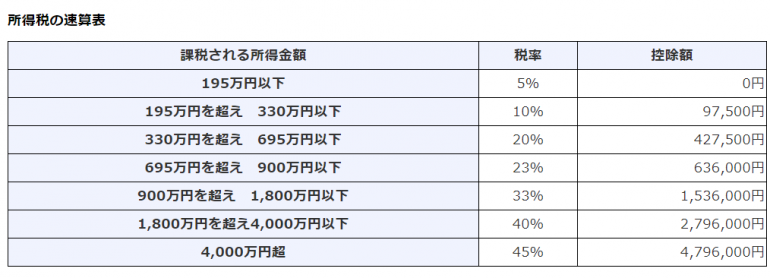

この税制だと、大きな利益が出ると税金が多くなってしまいます。それは、総合課税が累進課税となっているからです。

累進課税は所得が多くなるほど税率が高くなり、給与所得など他の所得があるとその所得と合せて課税されるため株式投資よりも高い20%以上の税率になることがあります。

例えば、株式投資なら利益が100万円出ると他の所得と関係なく税率20.315%で203,150円引かれ、利益が1,000万円出た場合にも税率20.315%で2,031,0500円の課税です。

一方、仮想通貨で100万円利益が出て給与所得が400万円あると、給与所得控除後の給与所得が276万円、社会保険料控除・基礎控除などの金額が約106万円と仮定すると、課税所得金額は

270万円となり所得税の税率は10%となります。

しかし、仮想通貨の利益が1,000万円、給与所得は上記と同じ場合、税率が33%となってしまいます。なお、仮想通貨の利益が少なくても、給与所得が高くもともと税率が高い方もその税率が仮想通貨の利益に対しても適用されます。

また、FX、先物取引、仮想通貨取引などを行っている場合、令和2年度税制改正の大綱で、FX等の先物取引に係る雑所得内で損益通算できた「暗号資産デリバティブ取引に係る雑所得等」つまり仮想通貨で得られた損益をFXや指数連動先物と通算することができないことがはっきりと規定されました。FXや日経平均などの指数を使った先物取引において損益通算できますが、仮想通貨の損益をこれらの損益と通算することができないことがはっきりと決まりました。

確定申告しなくても大丈夫は危険

株式やFXは税金がかかる取引内容が、取引業者から国税庁に送付されます。

仮想通貨取引は最近でてきた取引のため、今までその義務はありませんでした。

しかし、仮想通貨取引においても支払調書が、取引業者から税務署に提出されるようになり、マイナンバーの告知義務がかされるようになります(令和2年12月31日まで猶予あり)。

したがって、確定申告しなければすぐに国税庁に判明します。

こんなときに注意

仮想通貨の利益を確定申告すると、会社員の方であれば翌年に送付される住民税決定通知書で仮想通貨取引にかかる利益が会社に判明します。

また、扶養に入っている方や低所得の方だと社会保険料が跳ね上がることがあります。

株式投資では特定口座(源泉徴収あり)で確定申告不要を選択すると、社会保険料の支払額を決めるための総所得金額に株式利益が算入されません。また、税金関係もそこで終了するため、住民税決定通知書にも確定申告しない限り掲載されません。

しかし、仮想通貨ではそういった制度がないため、利益が出て確定申告することで税制上の扶養から外れたり、社会保険料の支払額を決める総所得金額に利益が算入され、扶養から外されたり、社会保険料が上がることがあります。

さらに、仮想通貨から別の仮想通貨への取引にも注意が必要です。仮想通貨を売却して現金で保有していれば利益に対して税金を支払うことができますが、A仮想通貨が大きく儲かって売却してB仮想通貨に乗換えB仮想通貨が大きく下落した場合、税金の支払いに困るケースが出ています。

例えば、仮想通貨に1,000万円投資し1,000万円の利益が出て2,000万円となり、他の通貨へその2,000万円の売却代金で投資したとします。

仮想通貨の利益に対して税率33%だとすると330万円の税金の支払い義務がありますが、新たに投資した仮想通貨が下落して10分の1の200万円になってしまったとき、税金を支払うために仮想通貨を売ったとしてもあと追加で100万円の追加資金が必要になります。

大きく儲けたときには、税金の支払いのための資金も考えて新たな投資をしましょう。

◎本記事は仮想通貨取引への投資を勧めるものではありません。

◎仮想通貨の売買はリスクを理解の上、自己責任でお願いします。

文/大堀貴子

フリーライターとしてマネージャンルの記事を得意とする。おおほりFP事務所代表、CFP認定者、第Ⅰ種証券外務員。

DIME MAGAZINE

DIME MAGAZINE