2026年2月10日の東京市場において、日経平均株価が前日の史上最高値である終値5万6363円を更新(9日の取引時間中最高値は5万7337円07銭)。一時5万7600円〜5万7900円台まで上昇した。

そんな中、好景気を背景とした金利上昇を「良い金利上昇」と呼ぶ一方で、財政悪化による信用不安やインフレの悪化から中央銀行が利上げに追い込まれるような局面での金利上昇は「悪い金利上昇」と呼ばれることが多いようだ。

実際、日本の長期金利が大きく上昇しているが、その原因として高市政権による「積極財政」や「円安による輸入インフレ」がクローズアップされることで、「日本でも悪い金利上昇が起きている」とする向きが増えていると聞く。

このような状況を分析したリポートが三井住友DSアセットマネジメント チーフグローバルストラテジスト・白木久史氏から届いたので概要をお伝えする。

1:万国共通「好景気なら金利上昇」という当たり前

日本の長期金利が大きく上昇している。メディアでは一部市場参加者の見方を紹介して、「高市政権の積極財政による財政悪化懸念」や「円安によるインフレ進行」が長期金利を大きく押し上げているとして、日本で「悪い金利上昇が起きている」との解説がまことしやかに語られている。

こうした相場解説はキャッチーでもっともらしく聞こえるが、大事な点を見落としているように思えてならない。というのも「景気が良くなると金利が上がる」というのは、万国共通の経済学の基本の「き」だからだ(図表1)。

日本経済は長らく続いたデフレの時代を経て、この数年は堅調な景気拡大が続いている。2022年の春以降、特にインフレの定着により名目GDPの順調な拡大トレンドが続いていて、景気回復と経済の正常化を受けて利上げに動く日銀でなくとも、多くの人が実感するところだろう。

こうした経済環境の変化を受けて市場金利が当局の利上げを先取りする形で上昇するのは、ある意味「当たり前のこと」と言ってよい。

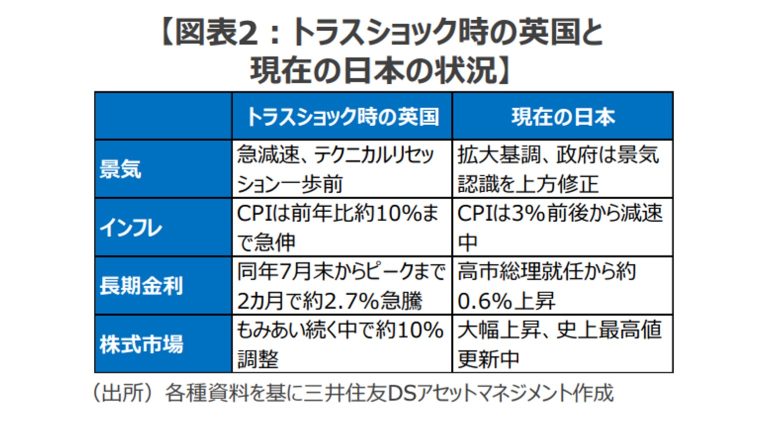

一方、先進国における「悪い金利上昇」の典型例として知られる2022年9月の英国でのトラスショックでは、放漫財政への懸念から債券市場が暴落して長期金利は僅か1週間余りのうちに約1.4%上昇した。

そして、同国に対する信用不安が波及した結果、通貨ポンドや英国株式市場も一時的に大きく売り込まれ、英国の金融市場は「トリプル安」に見舞われた。

■好景気と空前の株高局面での金利上昇

ちなみに、当時の英国経済は、

(1)約10%のインフレと景気の失速が同時進行するスタグフレーション的な様相を呈しており、

(2)長期金利はトラスショック前から急上昇(7月末の1.8%からトラスショックのピーク時の約4.5%まで約2.7%上昇)、

(3)株式市場は軟調な調整局面

であった。

一方、現在の日本の状況は、

(1)一時的な要因で2025年7-9月期のGDPはマイナス成長となったものの景気は堅調で、インフレは政策対応の結果、低下傾向にあり、

(2)高市政権が誕生して以降の10年国債利回りの上昇幅は大きいといっても約0.6%にとどまり、

(3)株式市場は景気と企業業績の拡大期待から史上最高値を更新する「空前の株高」

となっている(図表2)。

特に、好景気の下で空前の株高が続いていることだけをとっても、最近の日本における長期金利上昇は信用不安による「悪い金利上昇」というよりも、景気回復による「良い金利上昇」である蓋然性が高いと言えそうだ。

デフレ脱却が鮮明となり、景気拡大が続く中で経済の温度計ともいうべき金利が上昇するのは、経済学の専門家でなくても知っている常識といっていいだろう。

そう考えると、現在の空前の株高下での「悪い金利上昇」という見立てについては「悪い冗談」にしか聞こえない、と言ったら言い過ぎだろうか。

2:財政悪化懸念や円安で金利上昇という「ポジショントーク」

現在の日本の金利上昇は景気回復による「良い金利上昇」だといくらファクトを提示しても、

(1)高市政権による過度な財政拡張が日本の信用を低下させ、

(2)円安を招き、

(3)輸入インフレを引き起こすことで、「金利上昇に歯止めが効かなくなる」

と言い張る人たちがいる。

確かに、高市トレードで円安は進んでいるし、減速したとはいえ日本の消費者物価指数(CPI)は2%を超えて推移している。

■減速する日本のインフレ

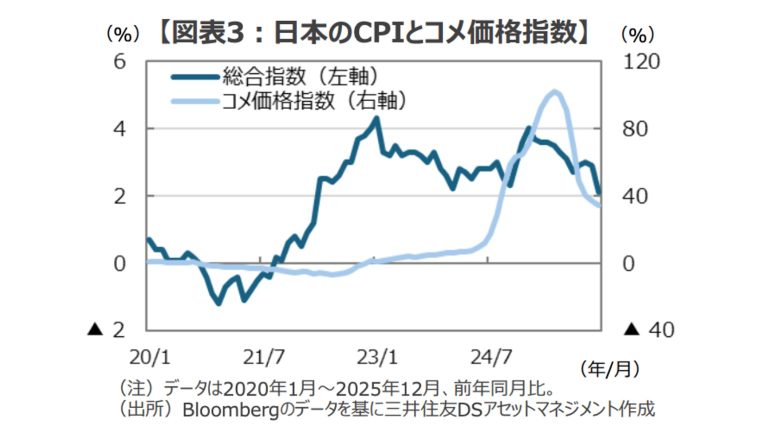

足元の経済指標を確認すると、12月の日本のCPIはガソリン補助金の影響もあって前月の+2.9%から+2.1%に急減速した。

また、これまで日本のCPIを大きく引き上げてきた食品、なかでもコメ価格は一部で流通在庫の積み上がりから店頭価格に調整の動きがみられ、12月のCPIのコメ価格指数は前年比で減速傾向が鮮明になっている(図表3)。

さらに、基調的なインフレ動向を測る指標として海外では一般的な、変動の大きい食品とエネルギーを除いた12月のコアCPIは、前月から0.1%低下して前年同月比+1.5%の増加にとどまり、インフレに加速の兆しは見られない。

ちなみに、日本で流通するコメのほぼ99%は国産であり、コメ価格の高騰と円安には直接的な関係はない。

また、2025年1月のドル円は一時160円に迫る円安水準にあったため、為替が対前年比でインフレに与える影響は、少なくとも足元ではほぼニュートラルといえそうだ。

こうした事実に目を向けず、長期金利の上昇を「円安による輸入インフレのせいだ」と言い張るのは、ある種の「ポジショントーク(自身の売買・ポジションを無理筋で正当化するロジック、屁理屈)」にも聞こえてくる。

■円金利上昇の正体

それでは、日本の長期金利はなぜ今、上昇しているのか。

もちろん、一部で指摘されるような財政悪化懸念や円安による輸入インフレがまったく関係ないと言うつもりはない。

しかし、円金利が大きく上昇している最大の原因は、

(1)適度なインフレが続いているにもかかわらず金利が低すぎたこと、そして、

(2)実質金利(期待インフレ控除後の金利水準)が異常な低水準にある

ことが原因ではないか。

具体的な数字で検証して見てみたい。

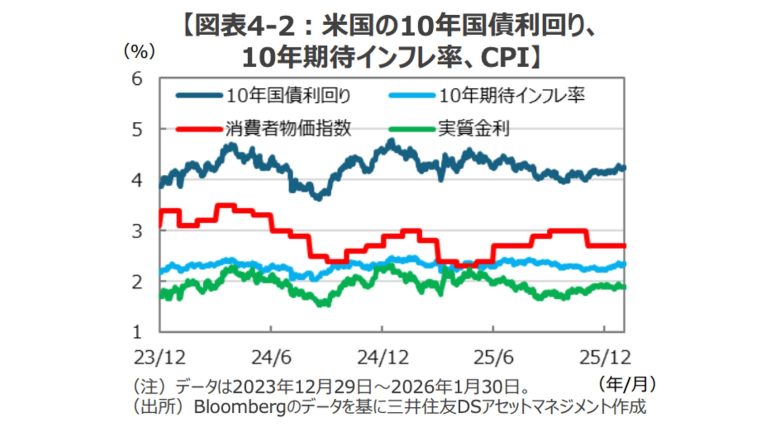

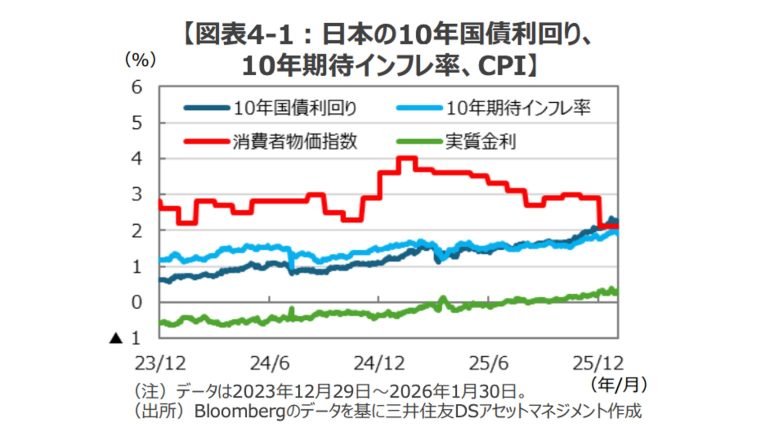

長期金利の水準とCPIの関係を見ると、

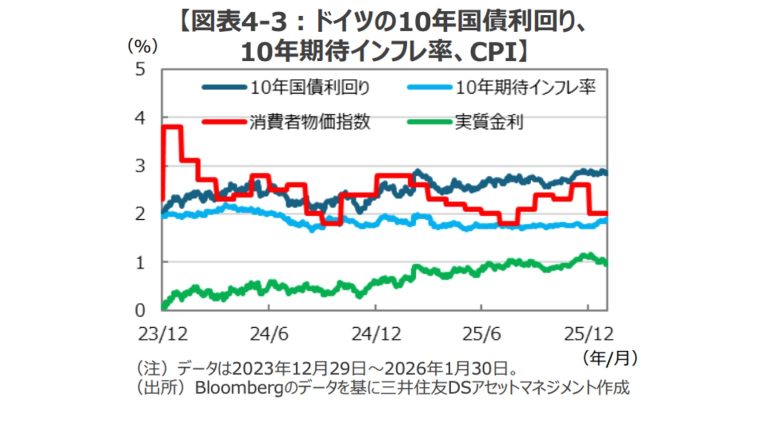

(1)米国では10年国債利回りがCPIを約1.5%上回り、ドイツでも同約0.8%長期金利がCPIを上回る。

一方、日本ではこれまで長期金利がCPIを大きく下回って推移しており、足元では政府の補助金による特殊要因でCPIが0.8%も急低下した後でも、僅かに約0.15%上回っているにすぎない。

こうしてみると、日本の長期金利の水準はインフレとの見合いで極端に低いように思われる。

さらに、

(2)長期金利の水準から市場の期待インフレ率を引いた実質金利は、米国が約1.9%、ドイツが約1%である一方、日本では最近プラスに転じたとはいえ約0.3%に留まっている(図表4-1、2、3)。

経済学の世界(標準的新古典派、ニューケインジアン)では、長期金利(名目金利)は、

(1)市場の長期の期待インフレ率と、

(2)潜在成長率(実質金利)

に分解される(フィッシャー方程式)。

確かに日本は少子化などの構造問題を抱えて米国のような高い経済成長を見込むことは難しそうだ。

とはいえ、日本の潜在成長率がドイツの約1%を大きく下回る約0.3%に留まると考えるのは、高市政権による財政政策を考えると、奥ゆかしさを美徳とする(?)日本人としても「謙遜が過ぎる」のではないか。

こうしたある種の日本の金利構造の歪みは、空前の金融緩和の後遺症と言えるだろう。

そして、最近の急ピッチな長期金利の上昇は、

(1)適度なインフレと経済成長によりデフレ脱却が鮮明となり、

(2)日銀が連続で利上げを実施、

(3)高市政権下で将来の成長期待が高まる中で、大規模金融緩和により生じた「歪み」が修正されることで起きた水準訂正、

と解釈するのが、経済ファンダメンタルズの観点からはフェアなように思われる。

3:喧騒の裏で日本国債を買い進む投資主体

高市政権の積極財政による信用不安や円安による輸入インフレによる「悪い金利上昇」をはやす向きがいる一方、こうした喧騒を「チャンス」とばかりに日本国債を買い進んでいる投資家がいる。それは海外の機関投資家だ。

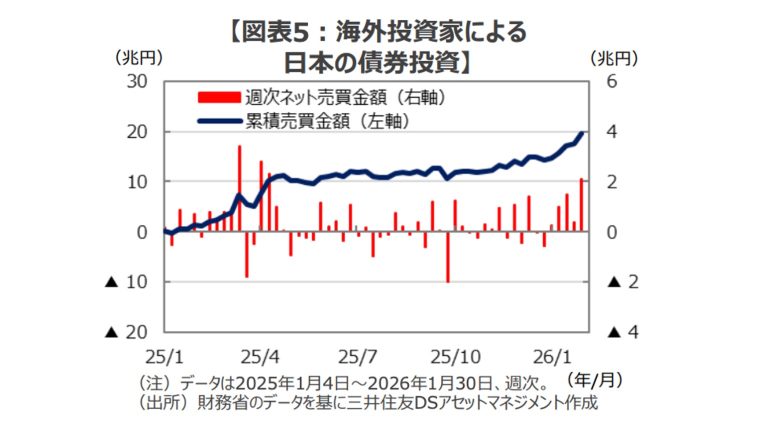

財務省が公表した対外・対内証券投資によれば、海外投資家は2026年1月26日の週に国債などの中長期債を約2兆円買い越し、買い越し額としては2025年4月以来約9か月ぶりの高水準に達したことが伝えられている(図表5)。

■日本国債を買い進む海外投資家

日本では大規模緩和で当局が長期金利を人為的に低位にコントロールしていた時期が長く続いたことで、市場の価格発見機能が低下。債券市場に参加していた多くのプロ達が市場から退場を余儀なくされたと伝えられている。

一方、米国を筆頭に海外では債券投資は個人投資家にも人気の投資の定番メニューで、米国には運用資産が約2000億ドル(約31兆円)にも達する人気のアクティブ債券ファンドがあるほど、債券は一般に広く浸透した投資対象となっている。

巨額の資金を運用する海外の債券ファンドは、金利変動、イールドカーブ、カントリーアロケーション、クレジットなど多様なリスクをとりながらリターンを高めようとするが、そんな海外投資家が最近注目しているのが日本国債で、彼らの日本国債の買い越し額は昨年の年初からの累計で約20兆円に達している(図表5参照)。

優秀な人材が集結して、最新のテクノロジーと膨大なデータで市場を分析。積極果敢にリターンを追求するプロ中のプロともいうべき海外の債券ファンドが、日本のファンダメンタルズを把握せず「悪い金利上昇」に買い向かっていると考えるのは、いささか自信過剰が過ぎるのではないか。

■需給の歪みが生む投資機会

日本の長期国債は政府・日銀による大規模金融緩和の下では、その殆どを日銀が買い付けていた。このため、現在は最大の買い手であった日銀が量的緩和の出口戦略を進める中で債券市場の需給が悪化。特に30年国債のような超長期債ではそうした供給過剰が顕著となり、結果的に大きな金利上昇を招いている。

こうした長期及び超長期債の価格下落(金利上昇)について、日本のファンダメンタルズにこじつけて「長期金利が急上昇」「買い手がいないので長期金利の上昇は止まらない」と懸念する向きもあるようだ。

しかし、賢明な投資家達は、ファンダメンタルズでなく需給で大きく売り込まれた相場は、魅力的な投資対象であることが少なくないことを知っている。

そして、現在の日本の長期国債を同じく魅力的と感じて買い進んでいる海外投資家が少なくないようだ。

例えば、将来のある時点の金利水準を取引するデリバティブにFRA(Forward Rate Agreement、金利先渡し契約)があるが、日本の20年後の10年国債利回り理論値は足元で約4.4%にまで達している(図表6)。

しかし、日本の潜在成長率や長期的なインフレ動向を勘案すると、新興国や米国ならいざ知らず、いささか「売られすぎ(金利が高すぎ)」の可能性が高く、一部の海外投資家は魅力的な投資機会と映っているようだ。

こうした投資家達は、例えば30年債の買いと、10年債や20年債の売りを組み合わせた「フラットナー(イールドカーブの傾きが緩やかになると儲かる取引)」と呼ばれるポジションを組むことで、日本の国債市場の「ミスプライス」を収益化すべく虎視眈々と狙いを定めている、と海外の経済メディアでも報じられている。

これまで見てきたように、日本国債に関わるファンダメンタルズを確認していくと、このところの長期金利の上昇は信用不安や円安による「悪い金利上昇」ではなく、景気回復期待など前向きな理由による「良い金利上昇」と捉えておいた方がいいだろう。

そして、危機を煽るような刺激的な報道の裏で、海外のプロ達が抜け目なく積極的に投資機会を探っていることを考えあわせると、最近の長期金利の上昇を「悪い金利上昇」とする見立ては、罪作りな「悪い冗談」と言ったら言い過ぎだろうか。

まとめとして

巷では「財政悪化懸念」や「円安によるインフレ」を材料視して、最近の長期金利の上昇を「悪い金利上昇」とする向きが多いようだ。しかし、こうした見立ては「好景気で金利が上昇する」という経済の基本を見落としているように思われる。

日本経済や債券市場のファクトを確認していくと、最近の長期金利の上昇は、

(1)インフレ水準に比べて金利が低すぎ、

(2)期待インフレを控除した実質金利の水準が同じく低すぎることへの反動で、

(3)高市総理の誕生による成長期待の高まりが水準訂正のトリガーとなった、

とすることができそうだ。

日本の投資家が「財政悪化懸念」や「円安によるインフレ」を警戒して日本国債への投資を躊躇する一方、目ざとい海外投資家が日本国債を買い進んでいる様を見るにつけ、巷をにぎわす「悪い金利上昇」論は、やはり悪い冗談としか聞こえない。

構成/清水眞希

DIME MAGAZINE

DIME MAGAZINE