2025年のドル円相場を振り返ると、まず年初は156円前後から始まり、その後、円高傾向に。そして4月22日には一時140円を割り込む(139.88円)など、2024年9月以来の円高・ドル安水準となった。

しかし後半になると円安が加速。これはFRBの政策動向に加え、高市政権の積極財政姿勢と日銀への利上げ牽制が要因の一つと言われている。こうして12月は155円台で推移する中、三井住友DSアセットマネジメント チーフマーケットストラテジスト・市川雅浩 氏から、2026年のドル円相場予測に関するリポートが届いたので概要をお伝えする。

ドル円は目先、ドル高・円安に振れやすいものの、時間の経過とともに徐々にドル安・円高方向へ

三井住友DSアセットマネジメントでは2026年のドル円相場について、目先はドル高・円安方向に振れやすい状況が続くものの、時間の経過とともにドル安・円高の方向へ緩やかに転じていくと予想している。

まず、日米金融政策の見方を整理すると、米国の金融政策について、2026年の米国経済の底堅い推移を背景に、フェデラルファンド(FF)金利の誘導目標は2026年いっぱい現行の3.50%~3.75%に据え置かれると考える。

日本の金融政策について、日銀の植田和男総裁が12月19日に、推計された中立金利を念頭に置いて金融政策を運営することは実務的に困難との認識を示したことから、日銀が半年に1回程度のペースで利上げを進める公算が大きいと分析。具体的には、2026年7月、2027年1月、2027年7月に、それぞれ25ベーシスポイント(bp、1bp=0.01%)ずつ利上げを行なうと予想している。

足元の円安は投機の影響も、ドル円は160円水準を意識しつつ、介入にらみの神経質な展開か

次に、日米長期金利の動きについて考えてみたい。米国の10年国債利回りは、FF金利の据え置きが続くなか、2026年はおおむね4%台前半での推移となり、年末の着地水準は4.2%とみている。

一方、日本では日銀が半年に1回程度のペースで利上げを進め、高市早苗政権の責任ある積極財政のもと、新規の国債発行が高水準を続ける見通しであることから、日本の10年国債利回りは緩やかな上昇基調をたどり、年末着地水準は2.2%を予想する。

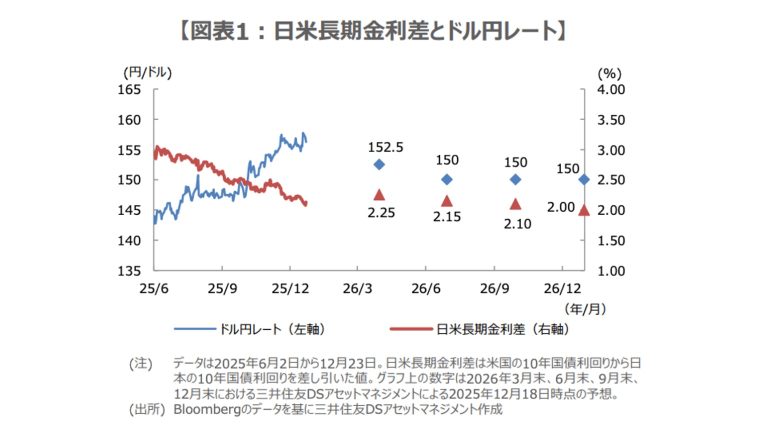

一般に、日米金利差の縮小は、ドル安・円高要因とされるが、現時点のドル円は、日米金利差を踏まえると、ドル高・円安方向に乖離している(図表1)。

その背景には、高市政権の拡張的な財政政策と日銀の緩やかな利上げペースを材料とする、投機的な円売りが影響しているとも推測され、ドル円は短期的に1ドル=160円水準を意識しつつ、政府・日銀の為替介入の動きをにらんだ神経質な相場展開が見込まれる。

■ドル円は次第に155円を中心とするレンジを切り下げ、2026年の年末着地は150円を予想

ただ、前述したとおり、日銀による2027年7月の利上げで、無担保コール翌日物金利の誘導目標は1.5%程度に達するとみており、市場で日銀の利上げ継続の織り込みがしっかり進めば、日米金利差から大きく乖離した円安は次第に修正されていくと考えられる。

しかし、日米の金利差がある程度残ることや、日本の家計による海外資産への分散投資など、近年の国際収支の構造変化を踏まえると、大幅に円高が進む可能性は低いと思われる。

ドル円はこの先、155円を中心とするレンジ推移から、徐々に150円を中心とするレンジ推移へ移行すると想定しており、年末着地水準を150円に設定している。

ドル円の値動きについては、11月26日付レポートで示した「ディセンディング・トライアングル(下降型の三角保ち合い)」が1つの参考になると思われ(図表2)、我々の見通しに基づけば、ドル円はおおむね上値抵抗線に沿った動きが予想される。

構成/清水眞希

DIME MAGAZINE

DIME MAGAZINE