銀行の資本規制にかかる「バーゼルⅢ」について時々目にするが、具体的にはどういうことなのだろうか?私たちにどのような影響があるか、金融ライターが、わかりやすく解説する。

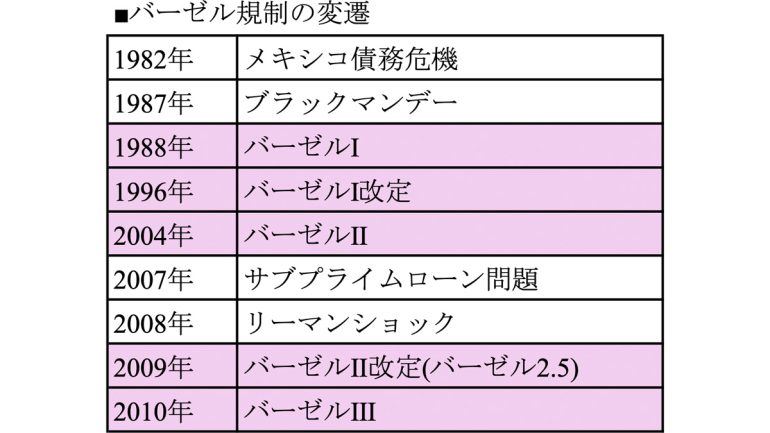

そもそも「バーゼル規制」はなぜ成立した?

「バーゼル規制」とは、世界の銀行の監督やリスク管理を行うバーゼル銀行監督委員会が、公表する国際的に活動する銀行の自己資本比率等に国際統一基準を設ける銀行規制のことをいう。

この規制ができたのは、以下のような背景があった。

まず、銀行の自己資本比率に規制を始めたのは、米国銀行だった。

1970年代に起こった石油危機によりOPECのような産油国にオイルマネーが蓄積され、先進国の銀行へ流れていった。米国の銀行はその潤沢な資金により、発展途上国へ積極的に融資を行った。

しかし、1980年代はじめ、米国がインフレを抑えるために、最大19%程度まで政策金利を大幅に引き上げたことにより、急激な金利コストの上昇、ドル高、さらに発展途上国の通貨安へとつながった。

その結果、1982年メキシコをはじめ、これまで対外借入に頼った経済開発を行っていたラテンアメリカに債務危機が起きた。

特に、米国の巨大銀行は、メキシコに自己資本の半分にまでのぼる貸付を行っていたことから、大きな損害を受けた。また、これまでの無理な積極投資、急激な経済環境変化に対応できなかったことから、米国銀行は次々と倒産していった。

そこで、米国は、このような事態を2度と起こさないため、米国銀行に対して、自己資本比率の規制を行うことにした。

その一方、米国銀行のみに規制があれば、米国銀行が国際的な競争に不利になると考え、バーゼル銀行監督委員会へ、国際的に活動する他国の銀行についても、世界共通の自己資本比率規制を行う提案をしたのだ。

それに対し、英国や日本も賛同し、1988年に「バーゼルⅠ」が成立し、最低必要な自己資本比率が8%と合意された。

「バーゼルⅠ」のリスク管理をさらにきめ細やかなものにするために、「バーゼルⅡ」へと改編された。

「バーゼルⅡ」では、最低自己資本比率8%は変わらないが、リスク計測の精微化が行われた。2007年にサブプライム問題が起こったことで、「バーゼル2.5」として、サブプライムのような再証券化商品等に対してのリスク評価、リスクに対する必要な自己資本の算定を強化する規制に改編された。

それから、金融システムのさらなる安定化を図るために、「バーゼルⅢ」が策定された。想定外の損失が起きても倒産することのないよう、さらなる自己資本比率規制が厳格化された。

さらに、急な引出しにも耐えうる流動性規制、過大にリスクを取らないよう規制するレバレッジ比率規制等が導入された。

「バーゼルⅢ」の自己資本比率規制とは?

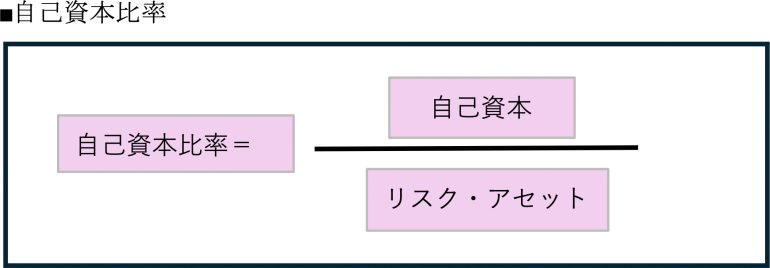

自己資本比率とは、一般企業では自己資本÷総資本、つまり資本金や資本剰余金、利益上拠金等返済の必要のない資金を全ての資産で割った比率を指す。

一方、銀行の自己資本比率は、以下のように算定される。

自己資本とは、発行株式等、返済の必要のない資金を指す。

リスク・アセットは、貸出している債権が回収できない「信用リスク」、保有する証券等の価格変動の「マーケットリスク」、不正行為等で損失が生じる「オペレーション・リスク」の総和となっている。

これらのリスクの計測方法について、「バーゼルⅢ」でその方法のさらなる見直しが行われた。

自己資本はTier1、その他Tier1、Tier2で構成され、それぞれ、Tier1が4.5%、Tier1+その他Tierが6%、全体として8%を最低限維持し、全体が10.5%を下回る場合は配当や賞与等社外に流出する行為を抑制しなければならなくなる。

Tire1は、普通株を指す。普通株は返済の必要がないため、自己資本として最も質が高い。その他Tier1は、優先株、優先出資証券、永久劣後債だ。

優先株は普通株と異なり会社倒産時に残余財産の分配が有利になるため、普通株ほど資本の質はよいとは言えないが、やはり返済の必要がないためその他Tier1に該当する。

永久劣後債もいつかは返済する必要があり、さらに期限のある劣後債であれば、満期時に返済しなければならないため、資本の質はTier1に劣るが、普通債券と比べると倒産時に弁済の順位が劣後することから、自己資本に入れることができる。

このように、資本の質の種類に応じて、最低限の比率を基準とし、万一の時にも財政の健全性が保たれるように定められている。

例えば、三菱UFJフィナンシャル・グループの自己資本比率(2025年3月期)は18.56%、銀行単体でも16.79%と、8%を大きく上回る自己資本比率を維持している。

なぜ自己資本比率が高いとつぶれないのか?

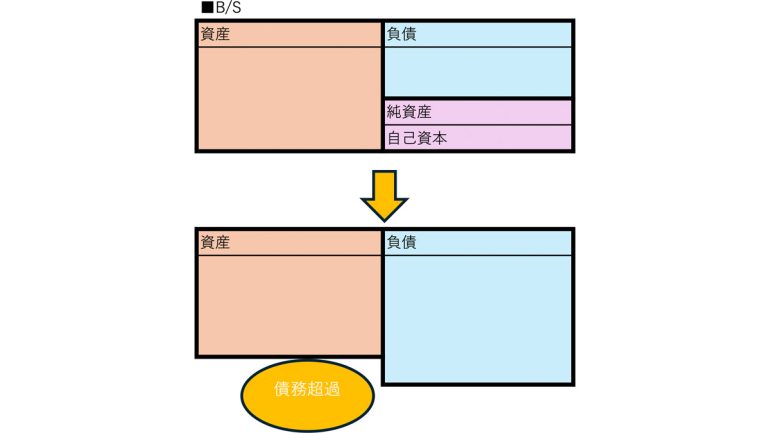

自己資本は、株式を発行したときに集めた資金、これまでの利益の累積などで、借入金のように返済の必要はない。銀行の最大のリスクは、貸出先の債権回収不能や投資先株式等の評価減だ。

そのような事態が起きた時、貸倒損失、貸倒引当金、特別損失等の計上により最終損益が赤字となれば、B/Sでは純資産の部を減らすことになる。赤字が大きく、純資産がマイナスとなり、負債が資産より大きくなってしまうと債務超過に陥ってしまう。

したがって、自己資本が手厚いほど、例え赤字となっても耐えうる力が強くなり、債務超過となる可能性が低くなる。

DIME MAGAZINE

DIME MAGAZINE