日銀は2025年9月の金融政策決定会合で利上げを見送ったが、市場では日銀による早期の利上げ観測が高まっている。

同会合では2名の審議委員が反対票を投じたことや、上場投資信託(ETF)の売却を決めたことで、金融政策の正常化が新たな段階に入ったことを印象付ける結果となったからだ。

さらに、ハト派で知られる日銀の審議委員が「政策金利調整の必要性」について言及したことで、市場では日銀による早期の利上げ期待が一気に高まることになった。

今回は、そんな日銀の利上げがもたらす日本株への影響と対処法について、三井住友DSアセットマネジメント チーフグローバルストラテジスト・白木久史 氏から考察リポートが届いたので概要をお伝えする。

高まる市場の「早期利上げ観測」

日銀は2025年9月18、19日に開催された金融政策決定会合で、政策金利の据え置きを決定した。

ただし、今回の会合がいつもと違ったのは、金融政策を決めるボードメンバーのうち高田、田村の両審議委員が金利の据え置きに反対票を投じ、さらに、大規模金融緩和の一環として購入してきた日本株ETFの売却も決まった。

金融政策としては「禁じ手」ともいえる日銀のETF購入は、デフレ脱却を目指す日本政府・日銀の「本気度」の表れと言えそうだが、金額的には少額ながら今回ETFの売却を決めたことは、金融政策の正常化に取り組む日銀の明確な「意思」を示すという意味で、アナウンスメント効果は抜群であったように思われる。

また、審議委員の2名、特に田村審議委員が「利上げ」を主張して金利据え置きに反対したことも、市場に少なからずインパクトを与えることとなった。というのも、2025年1月の日銀による利上げが行われる直前の、2024年12月の金融政策決定会合でも、田村委員は金利据え置きに「反対票」を投じていたからだ。

■ハト派の変心?で加速する「利上げ観測」

「何かあるぞ」と身構えていた市場をさらに動揺させたのが、金融緩和を推進する「ハト派」として知られる野口審議委員の発言だった。

2024年3月のマイナス金利の解除や、同年7月の利上げに反対したことで知られる野口委員だが、9月29日の講演で「2%の物価安定の目標達成は着実に近づいている」「政策金利調整の必要性が高まっている」とコメントしたことで、市場では早期の利上げ観測が一気に高まることに。

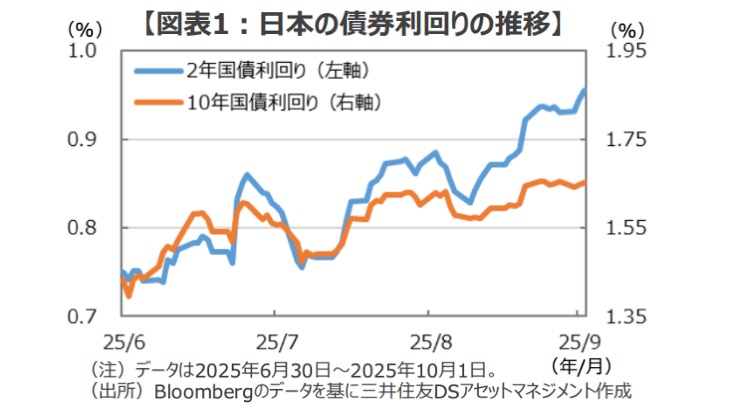

そして、市場では、金融政策の思惑で振れやすい2年国債利回りが強含みで推移する結果となった(図表1)。

日銀が大規模な金融緩和を終了して徐々に金利を引き上げていくことは、日本経済が正常化しつつある証拠でもあるため、そのこと自体は一国民として喜ばしいことといって良いだろう。

とはいえ、投資家目線で考えると、気がかりな点がないわけではない。というのも、日銀が政策金利を引き上げると日本の金利水準が全体的に底上げされることで、経済活動や金融市場に少なからず影響を与える可能性が高いからだ。

日銀の利上げと日本株

一般に、金利の上昇は債券価格の下落(利回りの上昇)を招くだけでなく、株式市場にもネガティブな影響を与えることが知られている。

なぜなら、金利が上昇すると投資家が株式に期待する投資リターン(リスクプレミアム)が上昇することで益利回り(株価収益率<PER>の逆数)が上昇して、株価に下押し圧力がかかるからだ。

■利上げに敏感な日本株とドル円

この2年余りの株式市場を振り返ると、長らくゼロ金利が続いた日本の株式市場は、久々に現れた「利上げ」という厄介な相手にかなり手を焼いているように見受けられる。

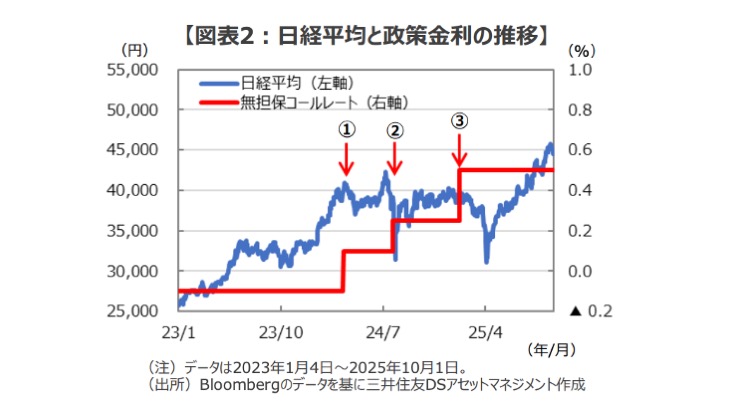

日銀は2023年10月31日にイールド・カーブ・コントロール(YCC)を実質的に終了した後、

(1)2024年3月19日にマイナス金利を解除し、

(2)2024年7月31日には政策金利を+0.25%に引き上げ、そして、

(3)2025年1月24日にはさらに+0.5%へ政策金利を引き上げてきた。

こうした日銀による「利上げ」に対する市場の反応を振り返っていくと、日本株はことごとく調整してきたことが確認できる(図表2)。

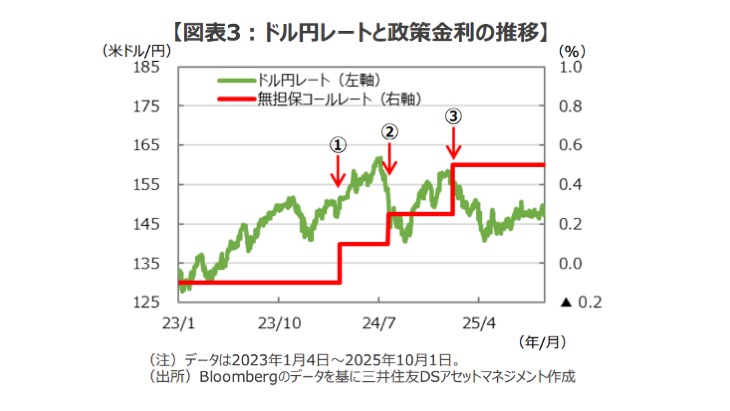

そんな日銀による利上げをきっかけとした日本株の調整を「深く」しているのが、ドル円の反応と言えそうだ。長らくゼロ金利が続いたことで低金利の円は投機筋などから重宝されていて、「円調達・ドル運用」の円キャリートレードに代表されるような、アグレッシブな投機的取引のファイナンスに活用されてきた。

このような取引の広がりは、為替市場における円安ドル高を招く結果となったようだが、円金利が上昇すると「円調達・ドル運用」取引の投資妙味が削がれることとなる。

このため、先に見た日銀による金融政策の変更過程では、ドル円も日本株と同様に敏感に反応することが多かったようだ(図表3)。

こうしてみると、この数年来の日銀による金融政策の正常化及び利上げ局面では、

(1)投資家の株式期待リターンの上昇(PERの縮小)と、

(2)為替市場での円高、

という2つが作用することで、日本の株式市場に一時的な調整をもたらしてきたと言えそうだ。

厄介な「利上げイベント」の凌ぎ方

一連の日本株と日銀の金融政策との「いきさつ」を振り返ると、日銀が近い将来に再び利上げに踏み切るなら、日本株が無傷ですむと考えるのは楽観的過ぎるように思われる。そして、日銀の政策に先回りして、手持ちの日本株を売却すべきと考える人も少なくないはず。

とはいえ、ここで気を付けなくてはならないのは、日銀が金融緩和からの出口戦略を進める背景には日本経済のデフレ脱却と正常化があるため、株式市場は金融引き締めに対して短期的にはネガティブな反応を見せるものの、そのダメージを市場が見切った後には、急速に回復する傾向が見られることだ。

このため、金融政策の変更を捉えた売買を成功させることは「言うは易し、行なうは難し」で難易度が高く、これまでも「想定外の反発」で買いそびれてしまう投資家が少なくなかったように思われる。

そう考えると、マーケットタイミングを見ながら日本株を大胆に売買するよりも、日本株の保有は維持しつつ、「利上げ」のイベントをやり過ごすポートフォリオに組み替える方が、仮に市場を見誤った場合にも怪我が少ないのではないか。

■「利上げイベント」にはバリューや金融株、「テールリスク」には内需ディフェンシブか

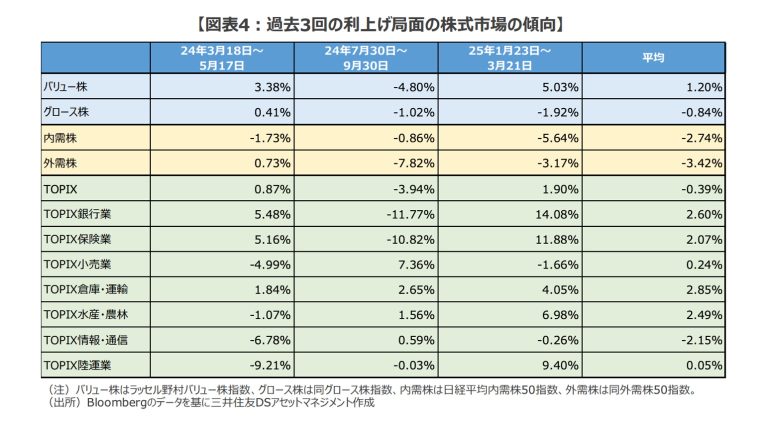

そこで、「利上げイベント」を凌ぐポートフォリオ戦略のヒントを得るため、過去3回の利上げ局面(2024年3月19日、2024年7月31日、2025年1月24日)について、利上げ前日から2か月間の株式市場の動向を見ていくと、

(1)グロース株よりバリュー株が堅調で、

(2)銀行など金融株が好調に推移することが多い一方、2024年8月のように相場が大幅に調整するような局面では、

(3)外需株よりも内需株が堅調に推移していた(図表4)。

株式市場がこうした値動きを見せる背景には、

(1)金利上昇は長期の利益成長を織り込むグロース株よりも景気敏感な業種を含むバリュー株に有利と考えられること、

(2)金利上昇が銀行業の収益拡大や保険業の資産運用利回りの改善に寄与すること、そして、

(3)2024年8月の「令和のブラックマンデー」のような極端なリスクオフの局面では、株安と円高が同時進行することで内需株に逃避資金が流れやすいこと、などを挙げることができるだろう。

最近の利上げ局面における相場の反応を参考にするなら、日銀が10月末の金融政策決定会合で利上げに動く場合、(1)バリュー株や(2)金融株へのシフトにより、大きなダメージを回避できる可能性が高まるように思われる。

また、相場が急落するような「テールリスク」を意識するなら、ある程度のコストは「保険料」と割り切って(3)内需のディフェンシブ株へシフトすることも選択肢の一つとなりそうだ。

まとめとして

夏の盛りの日本株の上昇過程では、バリュエーションの割高感を理由に相場の過熱感を指摘する向きが少なくなかった。しかし、足元では、力強い上昇相場を前に、こうした声はすっかり鳴りをひそめてしまったようだ。

本コラムでは7月末の段階で、

(1)今回のような上昇相場ではバリュエーションはあまり機能せず、

(2)株価の割高感はファンダメンタルズの改善が後に続くことで正当化されることが多く、

(3)そうした弱気筋の買戻しが上昇相場に拍車をかける、とお伝えした。

とはいえ、日銀が早期の利上げに踏み切るなら、バリュエーションは力ずくで押し下げられることとなるため展開は変わってくる。

もし、日銀が年内の早い時期に利上げに踏み切るなら、その時こそPERの縮小リスクを念頭に、然るべき対応を検討すべきではないだろうか。

構成/清水眞希

DIME MAGAZINE

DIME MAGAZINE