TVや新聞などの経済ニュースにも登場する機会が多い「S&P500」。これはアメリカの代表的な株価指数の一つであり、同国の大手企業約500社の時価総額をベースに算出されている。その時価総額は市場の約80%をカバーするなど、アメリカの経済動向を示す重要な指標となっている。

一方、ナスダックは電子取引所として1971年に創設。現在、約3000社が上場しており、その全銘柄を時価総額加重平均で算出したものが「ナスダック総合指数」だ。この数値は、創設当時の数値を100として算出される。

ちなみに「ナスダック100」は、金融関係以外の上位100銘柄を時価総額加重平均で算出したものだ。

直近において、この二つの重要な経済指標が過去最高値を更新。その背景と今後を分析したレポートが、三井住友DSアセットマネジメント チーフマーケットストラテジスト・市川雅浩 氏から届いたので概要をお伝えする。

◎個別銘柄に言及していますが、当該銘柄を推奨するものではありません。

S&P500とナスダックは7月2日に最高値を更新、予想PERは共に過去平均をやや上回る水準へ

2025年7月2日の米国市場では、S&P500種株価指数が前日比29.41ポイント(0.5%)高の6,227.42ポイントで取引を終え、2営業日ぶりに過去最高値を更新した。

ナスダック総合株価指数も前日比190.241ポイント(0.94%)高の20,393.13ポイントで終了しており、同じく2営業日ぶりに最高値を更新。この日は米雇用関連の指標が悪化したものの、米国とベトナムの関税交渉合意の報道が市場で好感された。

両指数とも4月8日に年初来安値をつけた後、上昇に転じ、約3か月で過去最高値をつけたことになる。

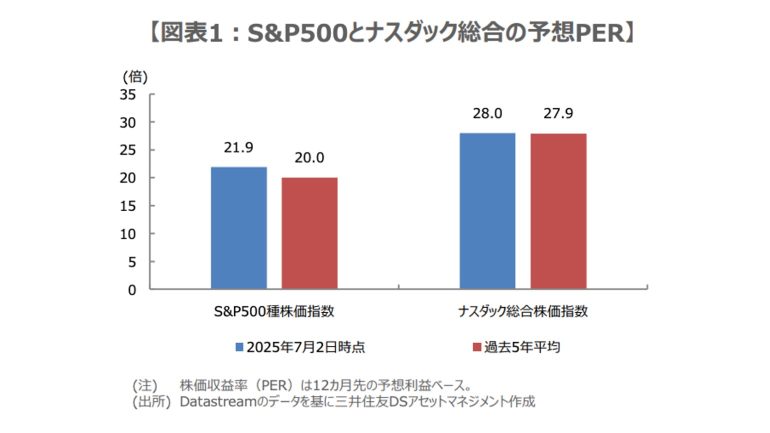

そこで、利益水準に対する株価の「割高」、「割安」を判断する尺度である予想PER(株価収益率、12カ月先ベース)をみると、7月2日時点でS&P500が21.9倍、ナスダック総合は28.0倍となった。過去5年平均では、順に20.0倍、27.9倍ですので、いずれも過去平均をやや上回ってきている(図表1)。

■EPSの今年の予想はそれほど悪くなく、来年は多くの業種で2ケタの伸びが見込まれている

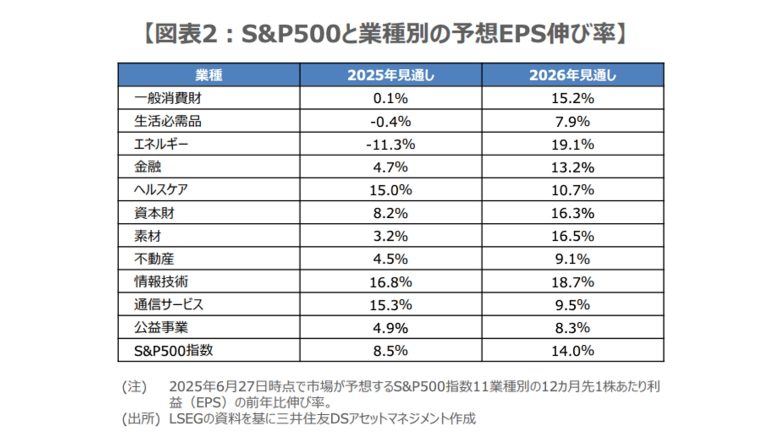

一方、1株あたり利益(EPS)に目を向けると、S&P500と11業種について、市場が予想する2025年と2026年の前年比伸び率は図表2のとおりで、S&P500指数は2025年が前年比8.5%増、2026年は同14.0%増となっている。

また、アップルやマイクロソフト、エヌビディアや主要半導体メーカーなどを含む情報技術は、2025年が同16.8%増、2026年は同18.7%増と、良好な見通しが示されている(図表2)。

米関税政策の不透明感が強いなかでも、2025年の利益予想は総じてそれほど悪いものではなく、また、2026年は多くの業種で2ケタの伸びが見込まれており、先行きの米国株を支える要因になると思われる。

なお、アップルやマイクロソフトなどの大型ハイテク7銘柄、通称「マグニフィセント・セブン(M7)」と、ブロードコムなど主要半導体関連8銘柄の年明け以降の値動きを比較すると、少し興味深いことがわかってくる。

■足元主要半導体銘柄が堅調、米関税政策は米ハイテク企業の成長性を否定するものではない

M7と主要半導体関連8銘柄は、昨年末からS&P500とナスダック総合が年初来安値をつけた4月8日までの期間、そろって2ケタ下落し、その後4月8日から7月2日までの期間、そろって2ケタ上昇した。

ただ、昨年末から7月2日までの期間でみた場合、主要半導体関連8銘柄は全て上昇となった一方、M7では、アルファベット、アップル、テスラがマイナス圏に沈んだままとなった。

このように、足元ではとりわけ主要半導体銘柄が堅調に推移しており、これら銘柄を含む情報技術の利益見通しは前述のとおり良好で、生成型の人工知能(AI)の普及による半導体需要拡大に対する強い期待も、S&P500やナスダック総合に追い風と思われる。

また、そもそも米関税政策は、米ハイテク企業の将来性や成長性を否定するものではないという点は、米国株の先行きを見通す上で重要なポイントと考えている。

◎個別銘柄に言及していますが、当該銘柄を推奨するものではありません。

構成/清水眞希

DIME MAGAZINE

DIME MAGAZINE