アメリカのトランプ大統領現地時間の2025年2月1日、カナダとメキシコに対して25%、中国には10%の追加関税を、それぞれ全製品に課す大統領令に署名した。

これを受けてカナダ政府やメキシコ政府は報復関税の発動を表明。市場では「報復合戦」や「貿易戦争」がエスカレートすることへの懸念が高まっていたが、3日にトランプ大統領が追加関税の発動を1か月停止すると発表。その間に麻薬や不法移民の問題について、両国首脳と協議を続けるという。

一方、中国に対する追加関税は発動される見込みだが、近日中にトランプ大統領と中国・習近平主席との電話会談が行なわれると伝えられている。

このように貿易赤字、不法移民、合成麻薬問題などへの対応として、まさに「公約通りの措置」に打って出たトランプ大統領だが、週明け3日の東京市場では株価が大きく調整するなど、世界の金融市場は少なからず動揺を見せている。

そんなトランプ関税に関する分析&考察リポートが三井住友DSアセットマネジメント チーフグローバルストラテジスト・白木久史 氏から届いているので、概要をお伝えする。

1:トランプ関税に広がる動揺

トランプ大統領によるカナダ、メキシコ、中国への追加関税が発動された(2月1日時点)。カナダのような同盟国も含まれる追加関税については、「どうせ脅しだろう」「ギリギリで回避されるのではないか」といった見方をする市場参加者も少なくなかったことから、世界の金融市場に動揺が走る結果となった。

週明けの東京株式市場は大きく反応し、日経平均株価は前週末比1052円40銭安(▲2.66%)の3万8520円09銭に下落した。

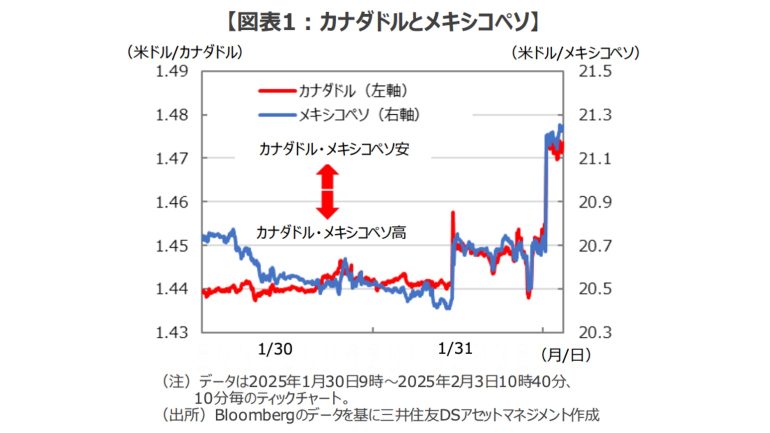

また、米S&P500種指数先物は一時2%超の下落となるなど、米国経済の先行き不透明感の高まりが嫌気され大きく調整した。そして、外国為替市場では、追加関税による景気悪化への懸念からカナダドルやメキシコペソが急落(図表1)、特にカナダドルは対米ドルで2003年以来22年ぶりの低水準に下落した。

2:「大国の特権」を振りかざすトランプ政権

今回のトランプ関税の発動を受け、市場では報復合戦がエスカレートすることによる世界経済への影響や、米国のインフレ懸念への警戒感を指摘する向きが多いようだ。

しかし、こうした懸念には肝心な部分への認識不足や、行き過ぎがあるように思えてならない。というのも、トランプ政権がこうした関税を武器として利用する背景には、米国のような国にのみ許される「大国の特権」があるからだ。

関税に関する経済学の基本をおさらいすると、通常は輸入品に関税がかけられた場合、その分、

(1)価格が上昇して消費者は損失をこうむり、

(2)政府は税収が増加し、

(3)生産者は安い輸入品の流入が減って利益を得ることとなる。

そして、価格の上昇で輸入国の消費量が減少することにより、この(1~3)の合計がマイナスになることで、「関税は経済全体にとってマイナスになる」とされている。

■「大国」が関税をかける場合、経済全体としてプラスとなることが少なくない

しかし、米国のような「大国」が関税をかける場合、普通の国とは事情は少なからず変わってくる。なぜなら、貿易相手からすれば米国のような大国は「大のお得意様」なので、関税を課された周辺国は輸出価格を下げて販売数量を維持しようとする。

また、米国で売れなくなったものが大量に国際市場に流出して、商品価格が下落する事態も想定される。

つまり、大国が関税を導入する場合、通常とは異なり輸入価格はあまり上昇しないため、

(1)消費者は損失を免れ、

(2)政府は税収が増加し、

(3)生産者は大きな影響を受けず、

消費される数量にも大きな変化が生じないため、経済全体としてプラスとなることが少なくないのだ。

さらにトランプ政権は、関税により手にした財源を法人税や所得税の減税に使うことで、経済活動を更に押し上げることができる。

このため、「大国による関税は周辺国・小国とは異なり経済にマイナスになるとは限らず、適度な関税はむしろ経済全体にとってプラスになる」とされている。

こうした「大国の特権」をフル活用して、自分の懐は痛めることなく周辺国に効果的にプレッシャーをかけようとしているのが、トランプ大統領にとっての関税と言えそうだ。

3:第一次トランプ政権時代の教訓

先に見たように米国が関税に関する「大国の特権」を有していると仮定すると、関税の発動後に輸入価格が大きく上昇する可能性は限定的だと考えられる。

加えて、関税を課された周辺国の通貨は、今回のカナダドルやメキシコペソのように、経済への悪影響が相対的に大きいこともあって下落圧力にさらされることとなる。

当然、通貨が下落すればカナダやメキシコからすれば輸出競争力が増すため、関税による米国内での需要減少を回避するために、為替差益を活用して輸出価格を下げようとする。

このように、米国がカナダやメキシコからの輸入品に関税をかけても、

(1)輸出国による値下げ、

(2)国際市場での余剰・価格下落、そして

(3)周辺国の通貨安から、

米国のインフレ圧力の高まりは限定的なものに留まる可能性が高そうだ。

■2018年に実施された中国に対する大規模な関税措置を振り返る

こうした推測の背景には過去の関税にまつわる経験、記憶がある。それは、第一次トランプ政権下で実施された中国に対する大規模な関税措置だ。

こうした推測の背景には過去の関税にまつわる経験、記憶がある。それは、第一次トランプ政権下で実施された中国に対する大規模な関税措置だ。

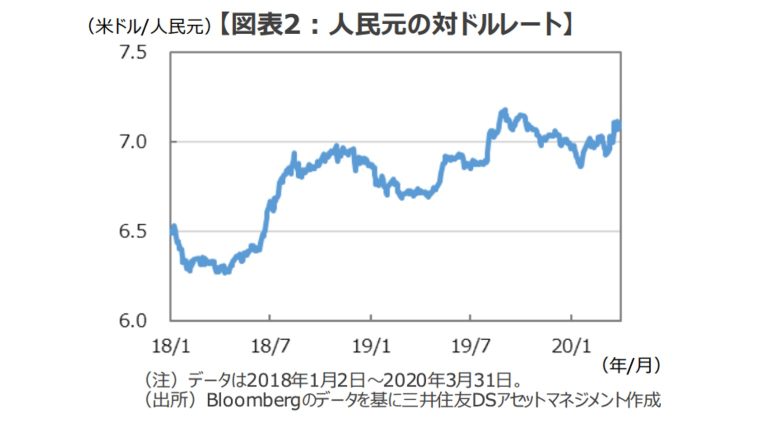

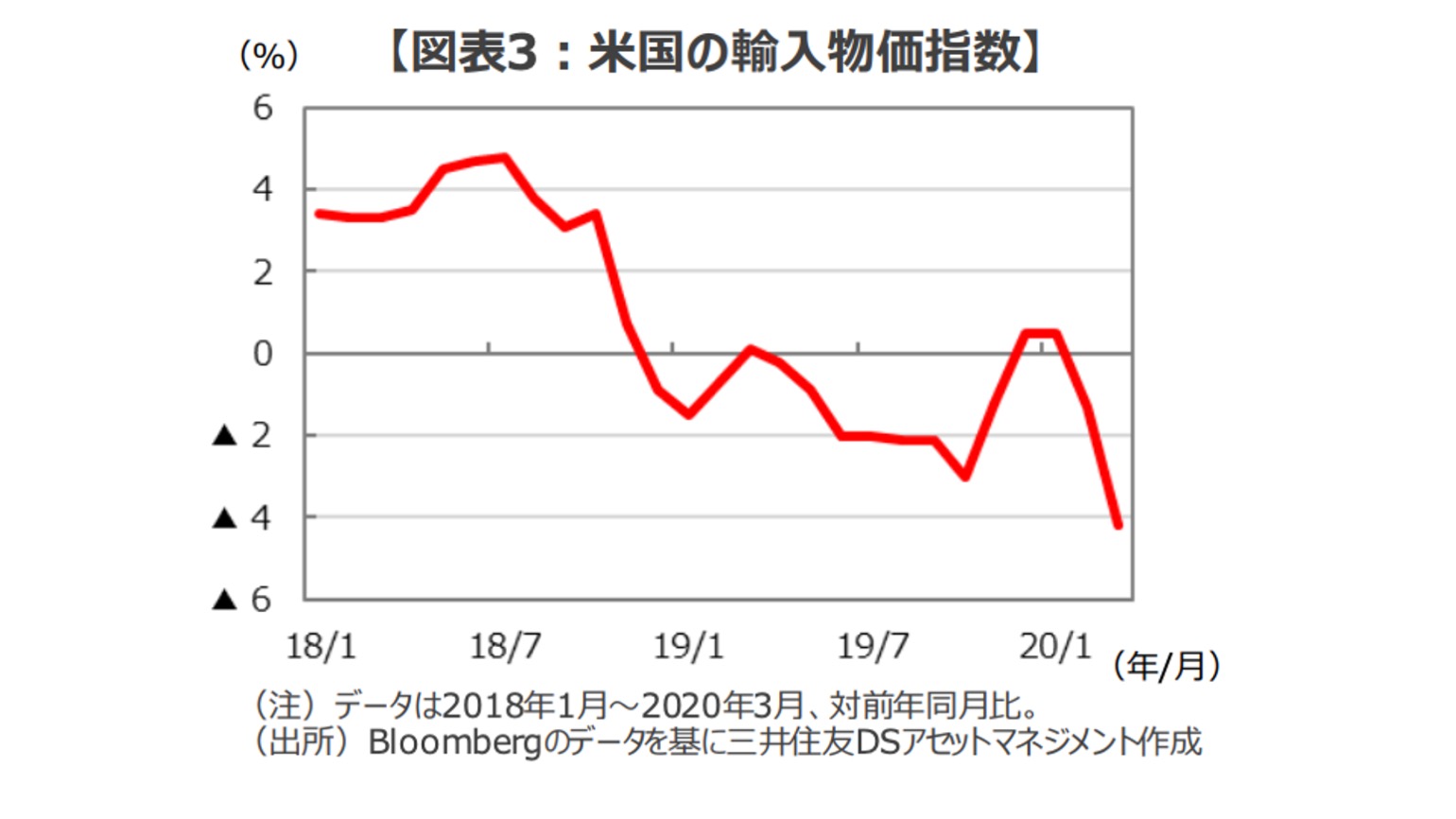

当時のトランプ政権は2018年7月から計4回、段階的に関税の引き上げを実施。合計約3600億ドル(当時の為替レート1ドル=110円換算で約39.6兆円)分の中国からの輸入品に10~25%の追加関税を課した。

しかしこの間、人民元は中国経済への懸念から対ドルで大きく下落し、米国の輸入物価もまったく上昇しなかった(図表2、3)。

もちろん、現段階では今後の「報復関税合戦」や「貿易戦争」がエスカレートする可能性は否定できないだろう。とはいえ、こうした経験則に照らせば、今回の関税発動による米国経済への影響は限定的なものに留まる可能性が高く、足元の市場の反応は行き過ぎに感じられる。

■まとめとして

トランプ大統領の関税発動を受けて、金融市場に動揺が走っている。もちろん、双方の出方によっては「報復合戦」がエスカレートする可能性はあるが、市場の反応は冷静さを欠いているように思えてならない。

米国が持つ「大国の特権」を考えると、関税措置により輸入品の価格が上昇する可能性は限定的で、米国のインフレや個人消費への懸念は行き過ぎと思われる。さらに関税収入を財源とした所得税や法人税の減税により景気浮揚が図られるようなら、米国経済や米国に依存する世界経済にとっても、そのネガティブな影響は限定的なものに留まる可能性が高いのではないか。

構成/清水眞希

DIME MAGAZINE

DIME MAGAZINE