日本経済の中枢を担う中央銀行である日本銀行。その最高意思決定機関である政策委員会の会合のうち、金融政策の運営に関する事項を審議・決定する会合を、金融政策決定会合と呼ぶ。

この会合は年8回、2日間開催され、(1)金融市場調節方針、(2)基準割引率、基準貸付利率および預金準備率、(3)金融政策手段(オペレーションにかかる手形や債券の種類や条件、担保の種類等)、(4)経済・金融情勢に関する基本的見解等を議事事項としている(※)。

※ 日本銀行ホームページより引用

直近では2024年12月18、19日に開催された、この会合に関するリポートが三井住友DSアセットマネジメント チーフグローバルストラテジスト・白木久史氏から届いているので、概要をお伝えする。

短期的な利上げタイミングよりも将来の金利動向の方がより重要

12月18、19日に開催される日銀の金融政策決定会合を前に、市場では追加利上げの有無に関心が集まっている。特に、レバレッジをかけて大きなポジションを振り回すトレーダー達は、「今月か、来月か」という利上げの実施時期について、神経をとがらせているように思われる。

しかし、短期の値幅取りを狙う一部の市場参加者を除けば、短期的な利上げタイミングよりも、「円金利はどこまで上昇するのか」という将来の金利動向の方がより重要なのではないか。

そこで今回は、様々な仮説を置いたうえで、日本の長期金利の上昇余地について考えてみたいと思う。

異常な低金利が続く日本

三井住友DSアセットマネジメントでは、変動の大きい食品を除いた消費者物価指数(コアCPI)について、来年度から再来年度にかけて2%前後の水準で推移するものと見ている。

そして、日銀は政策金利を現状の0.25%から2025年1月に0.5%へ引き上げ、その後も7月に0.75%、2026年1月には1%へと段階的に引き上げていくものと予想している。

このため、日本の長期金利は今後も徐々にレンジを切り上げていくものと想定しているが、足元の日本の10年国債(10年債)利回りは1%を若干超える水準に留まっている。

■実質金利マイナスはG7で日本だけ

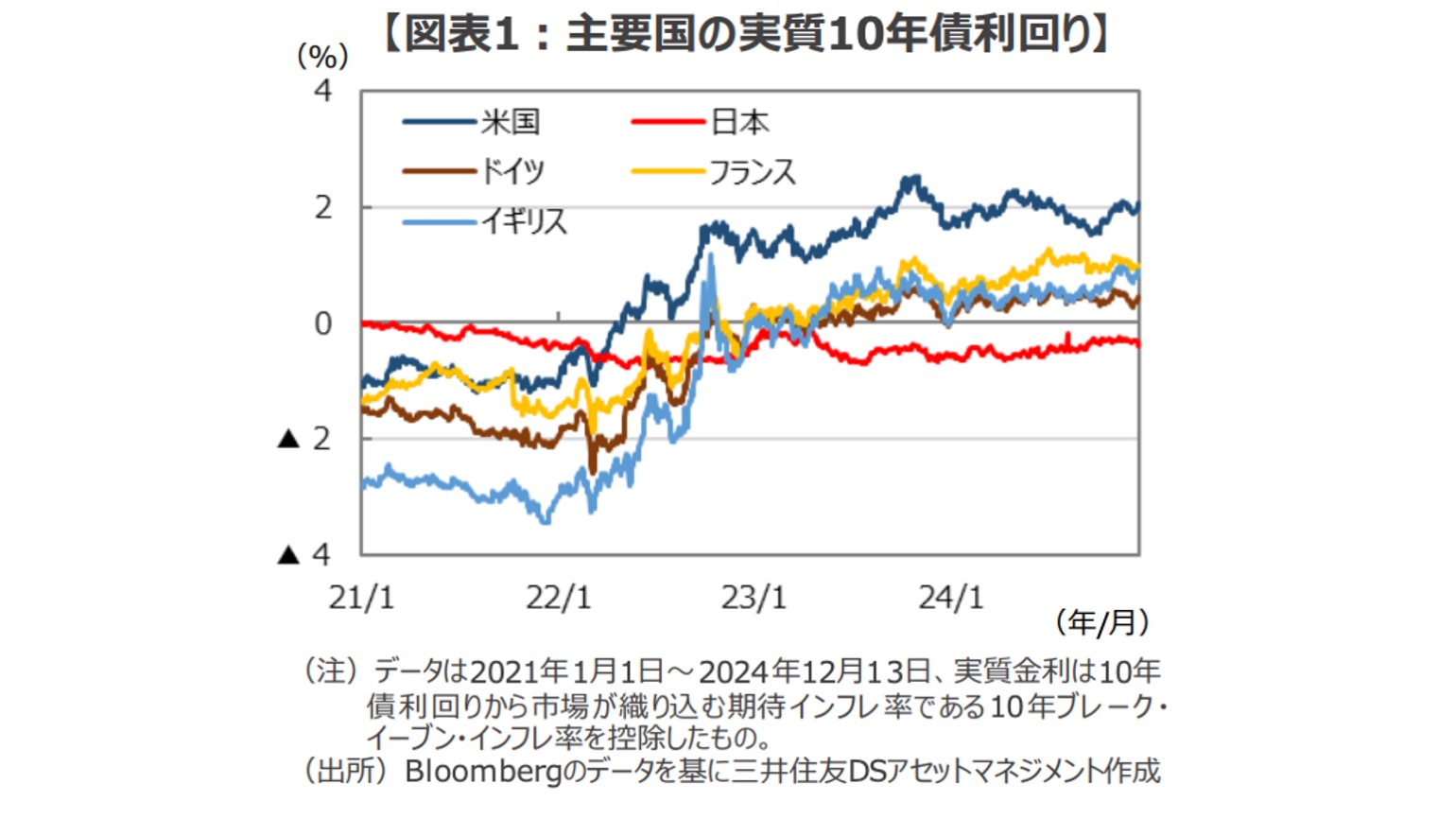

こうした日本の低金利は、インフレを考慮するとさらにその違和感が際立つ。市場が織り込む期待インフレ率を控除した日本の実質10年債利回りは、現在▲0.386%で、G7では唯一マイナスとなっている。

ちなみに、米国の同実質利回りは2.053%、欧州で最も信用の高い(金利の低い)ドイツは0.455%、フランスは1.012%、イギリスは0.897%などとなっており、日本の長期金利は突出して低い水準に留まっている(図表1、データはいずれも12月13日時点)。

政策金利は各国の中央銀行が決めるものであり、ある程度人為的なコントロールが可能だ。しかし、市場メカニズムにより決まる長期金利は、そういう訳にはいかないだろう。では、どうして日本の長期金利は突出して低い水準にとどまっているのか。

過去の異次元緩和の影響だとする意見もある。しかし、10年債の利回りだけが極端に低い状態は既に解消し、イールドカーブの形状は普通の緩やかな右肩上がりに戻っている。

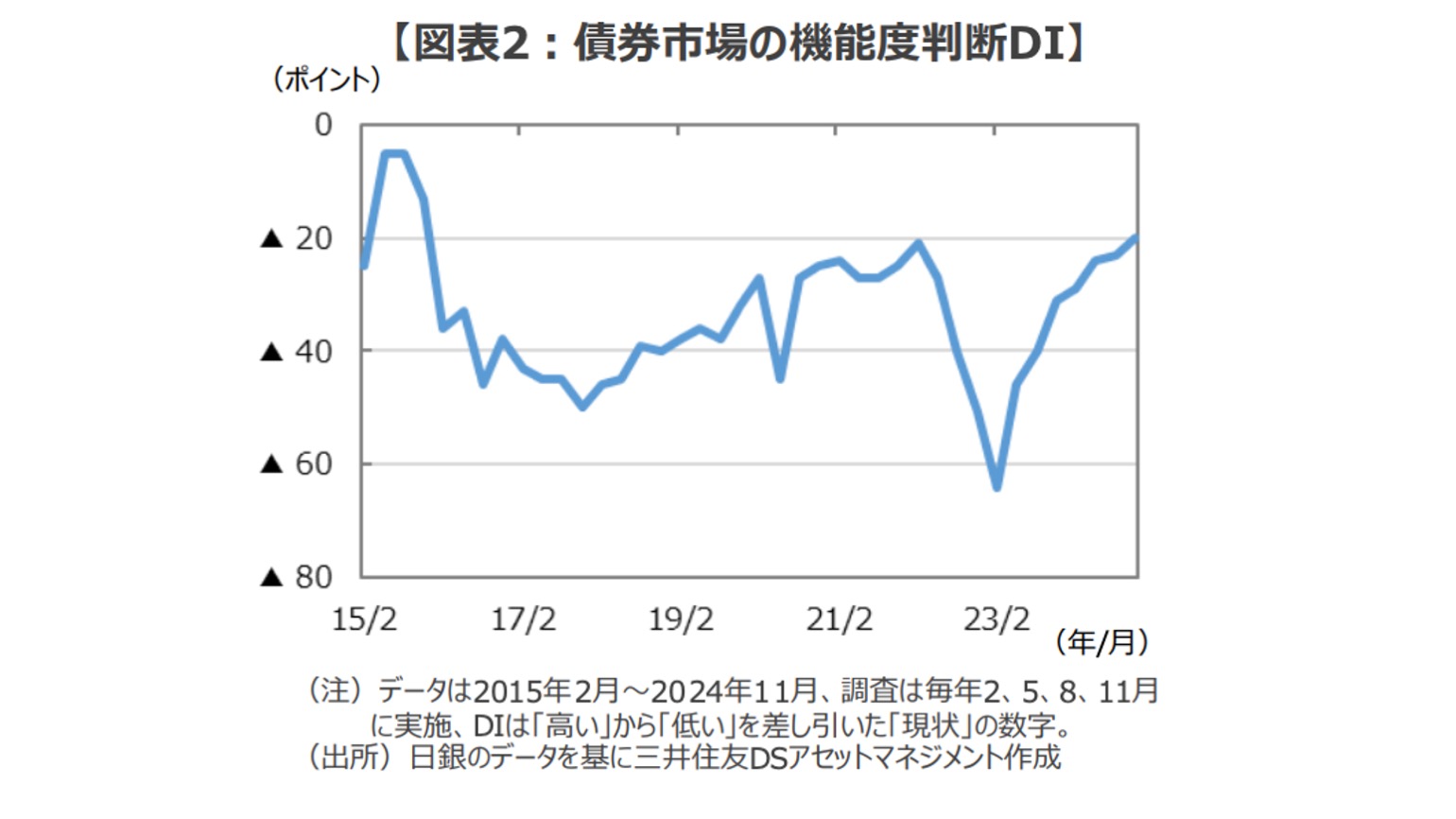

また、日銀が集計する債券市場の機能度判断DIを見ても、市場の値付け機能は着実な改善傾向にあることが推察できる(図表2)。

■大規模緩和は終了、市場機能改善でも低金利の不思議

日銀行員や外部研究者による研究の成果を公表する、日本銀行ワーキングペーパーシリーズの「大規模金融緩和の金融システムへの影響に関する反実仮想分析(2024年6月)」によれば、「大規模緩和には、イールドカーブを大幅にフラット化させる効果があった」と記されている。

そして、10年債利回りへの押し下げ効果は、おおむね0.8%前後との試算が図示されている。

一方、実際の債券市場の動きを見ると、2020年末から直近まで期待インフレ率(10年)は約1.4%上昇し、更に大規模金融緩和が終了したにもかかわらず、同期間の10年債利回りの上昇幅は約1%に留まっている。

なぜ、大規模緩和が終了し、インフレの高止まりが続いているにもかかわらず、長期金利は低水準が続いているのか。

「正常性バイアス」という仮説

都合の悪い情報から目をそらすことを、心理学では「正常性バイアス(Normalcy bias)」と呼ぶ。

例えば、災害や事故、事件により危険が迫っている時でも、人はパニックに陥る事を回避するため、(1)都合の悪い情報を無視したり、(2)「まだ大丈夫」と過小評価したり、その結果として、(3)必要な回避行動をとらないことが少なくない。

日本のコアCPIは、2022年4月に約7年ぶりの2%台となる2.1%を付けて以降、31か月連続で2%超の水準が続いている。こうした長期にわたる日本のインフレを「一時的」と考えるのは、さすがに無理が生じてきているのではないか。

■インフレで進む貧困、エンゲル係数は40年ぶりの高水準に

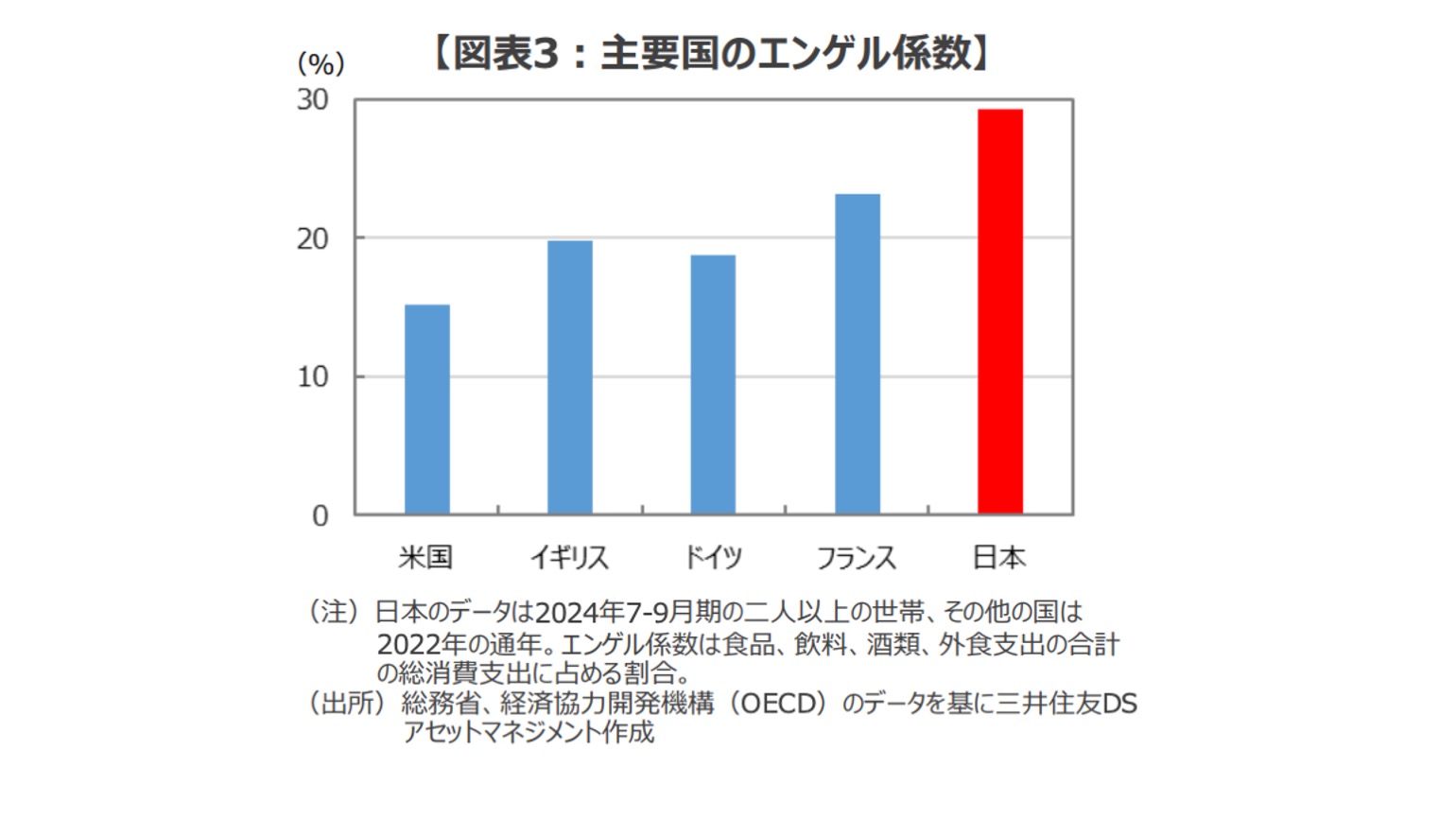

食品価格の高騰と実質賃金の低迷から、日本のエンゲル係数は約40年ぶりの高水準となる約29.3%まで上昇している(図表3、2024年7-9月期)。

こうした厳しい状況にもかかわらず、長期金利がインフレに反応しないのは、保険会社に代表される一部の機関投資家が積極的な買い姿勢を見せていること、日本経済が更なる利上げに耐えられないと考える向きが多いこと、そして、政治的なプレッシャーもあって日銀は大胆な利上げには踏み切れないとの見方が多いこと、といった要因が挙げられそうだ。

こうした長期金利の上昇を抑え込む要因の背景にあるのは、(1)インフレの実態から目を背け(無視)、(2)本格的な利上げは先と考え(まだ大丈夫)、だから(3)債券の保有を続けても大丈夫(回避行動はとらない)と考える、「正常性バイアス」のせいかもしれない。

Rスターを起点に検証する金利上昇ポテンシャル

もし、日本の低金利の背景にこうした「正常性バイアス」があるならば、円金利は些細な出来事をきっかけに大きく上昇に転じる可能性がある。

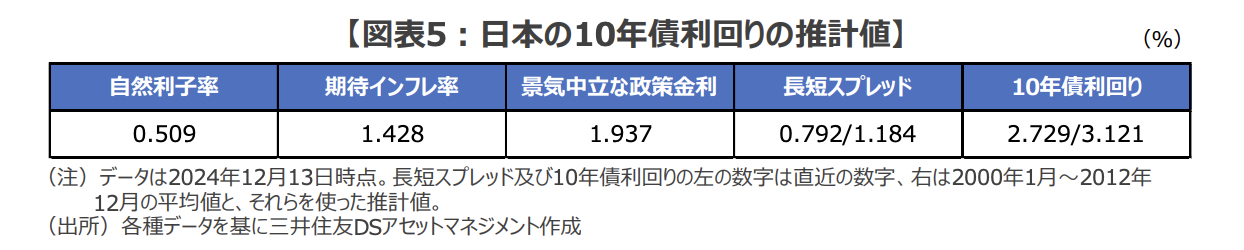

そこで、自然利子率や期待インフレ率、そして金利の長短スプレッドを使い、10年債利回りのフェアバリューを試算してみたい。

具体的には、まず、(1)日本の自然利子率の推計値を起点に、(2)市場の期待インフレ率を加えて景気に中立な政策金利を試算し、これに(3)長短スプレッドを加えて10年債のフェアバリューを試算する。

「自然利子率」は、景気への影響が緩和的でも引き締め的でもない実質金利の水準のこと。英語では“Neutral rate of interest”、略してRスター(R*、Rは実質金利Real interest rateの頭文字、スターは星印「*」のことで「特別な」「特定の」という意味)とも呼ばれる。

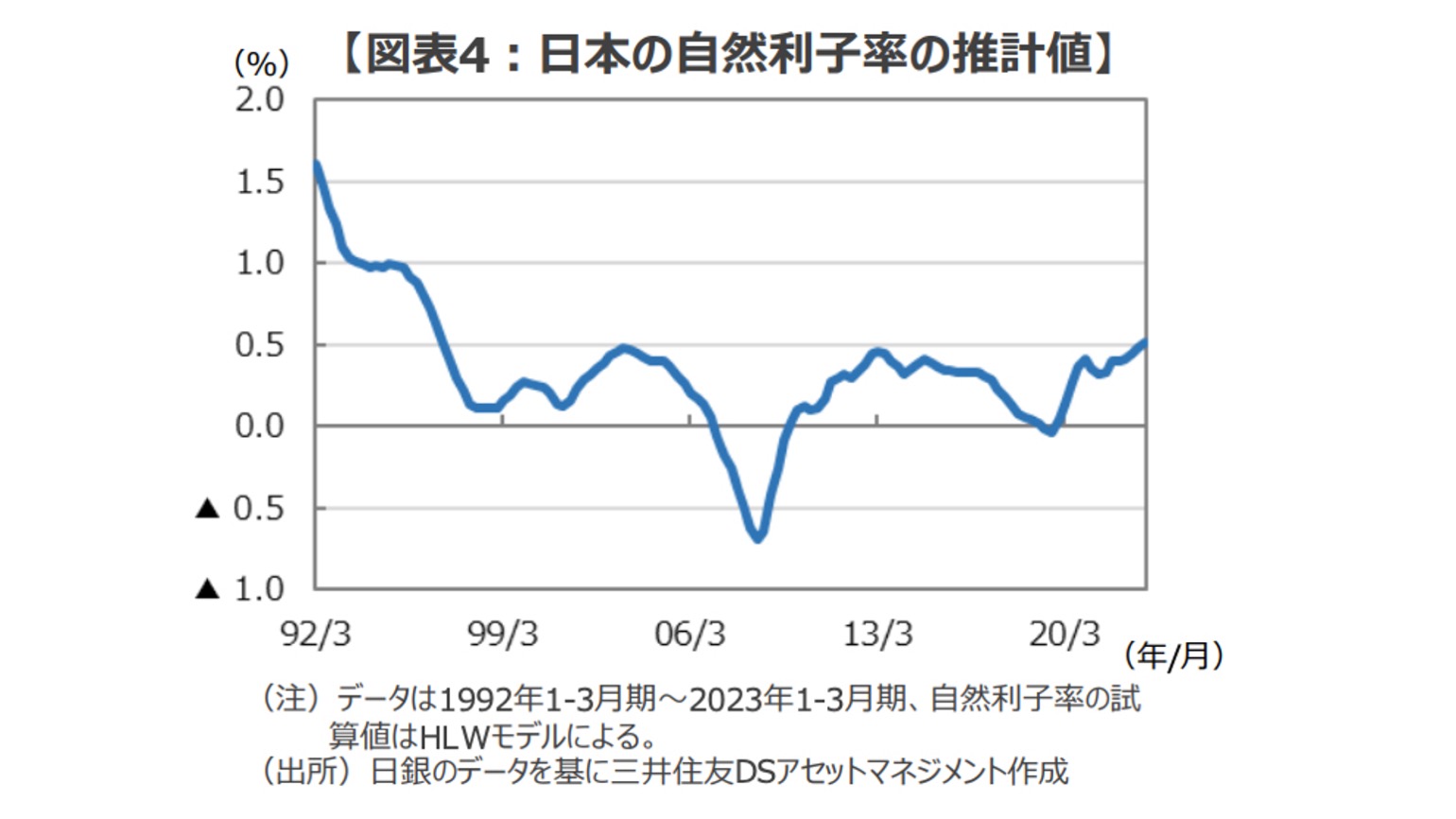

自然利子率は一般に推計が難しく、計算方法によりばらつきが大きいとされている。ちなみに、日銀では複数のモデルを用いて日本の自然利子率を試算していて、その結果は▲1~+0.5%としている。

自然利子率の推計には、需給ギャップと実質金利の関係などを仮定して景気中立的な金利水準を試算する「準構造モデル」と呼ばれる手法が良く使われている。

そこで、今回の試算では代表的な「準構造モデル」である「Laubach-Williamsモデル」の発展形で、米ニューヨーク連銀も自然利子率の公表データの算出に使用している「Holston-Laubach-Williamsモデル(HLWモデル)」の数字を用いることにする。

■景気に中立な政策金利の推計

日銀が試算するHLWモデルを用いた日本の自然利子率は、直近の値で0.509%とされている(図表4、2023年第1四半期時点)。自然利子率はインフレ調整後の実質値なので、この数字に市場が現在織り込んでいる期待インフレ率(10年、1.428%、12月13日時点)を加えて景気に中立な名目の政策金利を試算すると、その結果は1.937%になる。

次に、10年債利回りを試算するため、景気に中立的な政策金利に「政策金利と10年債の利回り格差(スプレッド)」の0.792%(12月13日時点)を加えると、計算結果は2.729%になる。

■日本の長期金利のフェアバリューは2.7~3.1%か

ちなみに、「政策金利と10年債のスプレッド」は、アベノミクスによる異次元緩和の実施時期に大きく縮小していたことが確認できる。

そこで、2000年1月以降、2012年12月の第2次安倍政権発足までのスプレッドを確認すると、平均値は1.184%(中央値1.192%)だった。この長短スプレッドの平均値に景気に中立な政策金利の推計値を加えると、10年債利回りの試算値は3.121%となる。

直近の長短スプレッドを使用した10年債のフェアバリューは2.729%、異次元緩和前の約12年間の平均値を使用した結果は3.121%となり、いずれも足元の10年債利回りの1.042%(12月13日現在)からは相当な隔たりがあることが確認できる(図表5)。

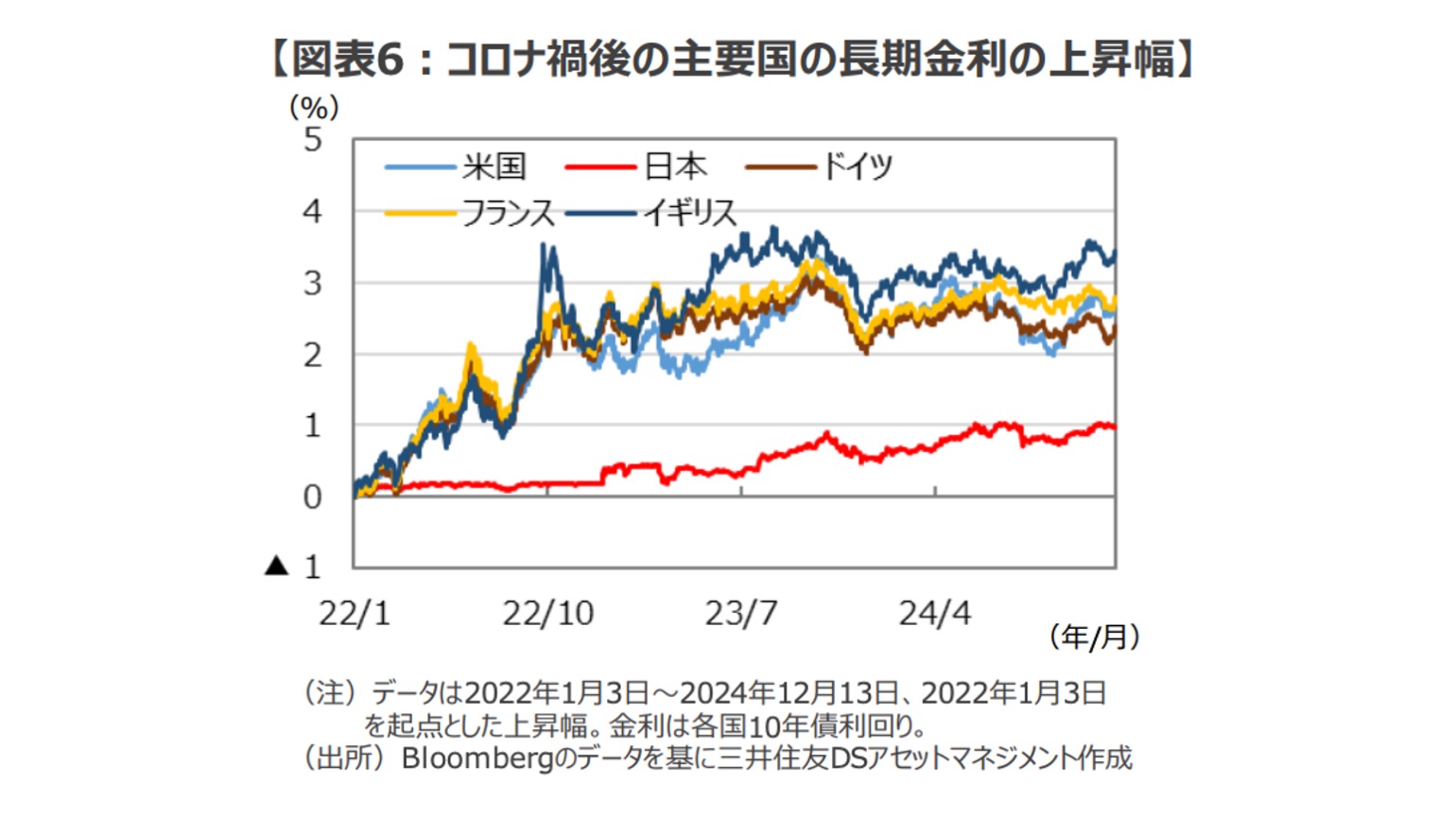

これらの結果は、一見すると現実離れした水準に見えるが、海外の主要国と比較するとそうした違和感は薄れていく。

というのも、主要国の長期金利はコロナ禍後のインフレ圧力の高まりから大きく水準を切り上げていて、例えば、米国の10年債利回りは、2022年1月から2023年10月のピークにかけて約3.36%上昇している。

同様に、ドイツ国債は▲0.12%から2.98%へ、フランス国債は0.24%から3.56%へ、イギリスのギルト債は0.97%から4.74%へと、いずれも3%前後の大幅な上昇を見せている(図表6)。

現在、日本のCPIと欧米主要国のCPIはほぼ同水準にあるが、日本の長期金利だけは2022年1月以降の上昇幅が僅か約1%にとどまっている。

こうして見ると、日本の長期金利だけが現在の水準に留まっていることの方がむしろ不自然に感じられ、今回の試算値が示すような2%台後半~3%程度の金利水準の方が、むしろ腹落ちする数字に見えてくる。

まとめとして

日本の国債利回りは、海外との比較で驚くほど低いように見える。こうした円金利の低さは、日本のCPIが31か月連続で2%を上回り、今後も暫くは2%台での推移が見込まれる現状にあって、持続可能なのか。

もし、危険を過小評価する「正常性バイアス」が働いているならば、非常口が混みあう前に逃げ出した方が良いのかもしれない。

自然利子率や金利の長短スプレッドを仮定して日本の10年債利回りのフェアバリューを試算すると、その水準は約2.7%~3.1%にも達する。こうした数字は現実離れして見えるが、日本のインフレ率が欧米諸国と遜色ないこと、そして、欧米諸国の長期金利が日本よりもはるかに高水準にあることを考えると、あながち的外れな推計とも言えないように思われる。

構成/清水眞希

DIME MAGAZINE

DIME MAGAZINE