2023年3月、東京証券取引所は、「資本コストや株価を意識した経営の実現に向けた対応等に関するお願いについて」と題したリリースを発表。上場企業に向けて、

・資本コストや株価を意識した経営の実現に向けた対応(プライム市場/スタンダード市場)

・株主との対話の推進と開示(プライム市場)

・建設的な対話に資する「エクスプレイン」のポイント・事例

という3点の要請を行なった。

中でも注目は「資本コストや株価を意識した経営の実現に向けた対応」となるが、三井住友DSアセットマネジメント チーフマーケットストラテジスト・市川雅浩 氏からこの件に関するリポートが届いているので、その概要を紹介したい。

東証の資本コストや株価を意識した経営要請にプライム市場では81%の企業が取り組みを開示

東京証券取引所(以下、東証)は2023年3月31日、プライム市場およびスタンダード市場の全上場企業に対し、資本コストや株価を意識した経営の実現に向けた対応の要請を行なった。

その後、企業側に東証の要請に対する取り組みの動きが広がり、東証が2024年11月15日に公表した資料によると、先月10月末時点で、取り組みを開示した企業の割合は、プライム市場で81%に達した一方、スタンダード市場では33%にとどまっていた。

同資料では、プライム市場において、株価純資産倍率(PBR)が低く、時価総額が大きい企業ほど、引き続き開示が進んでいる一方、PBRが1倍以上の企業や、時価総額が小さい企業にも、開示に進展がみられる状況が示された。

また、業種別では、平均的にPBRが低い業種の方が、引き続き開示を進める傾向にある一方、平均的にPBRの高い、情報・通信業、サービス業、小売業などでも、開示が大きく進展している状況が確認された。

■東証は11月21日、投資者目線とギャップのある事例などを公表、ギャップ事例は3つに区分された

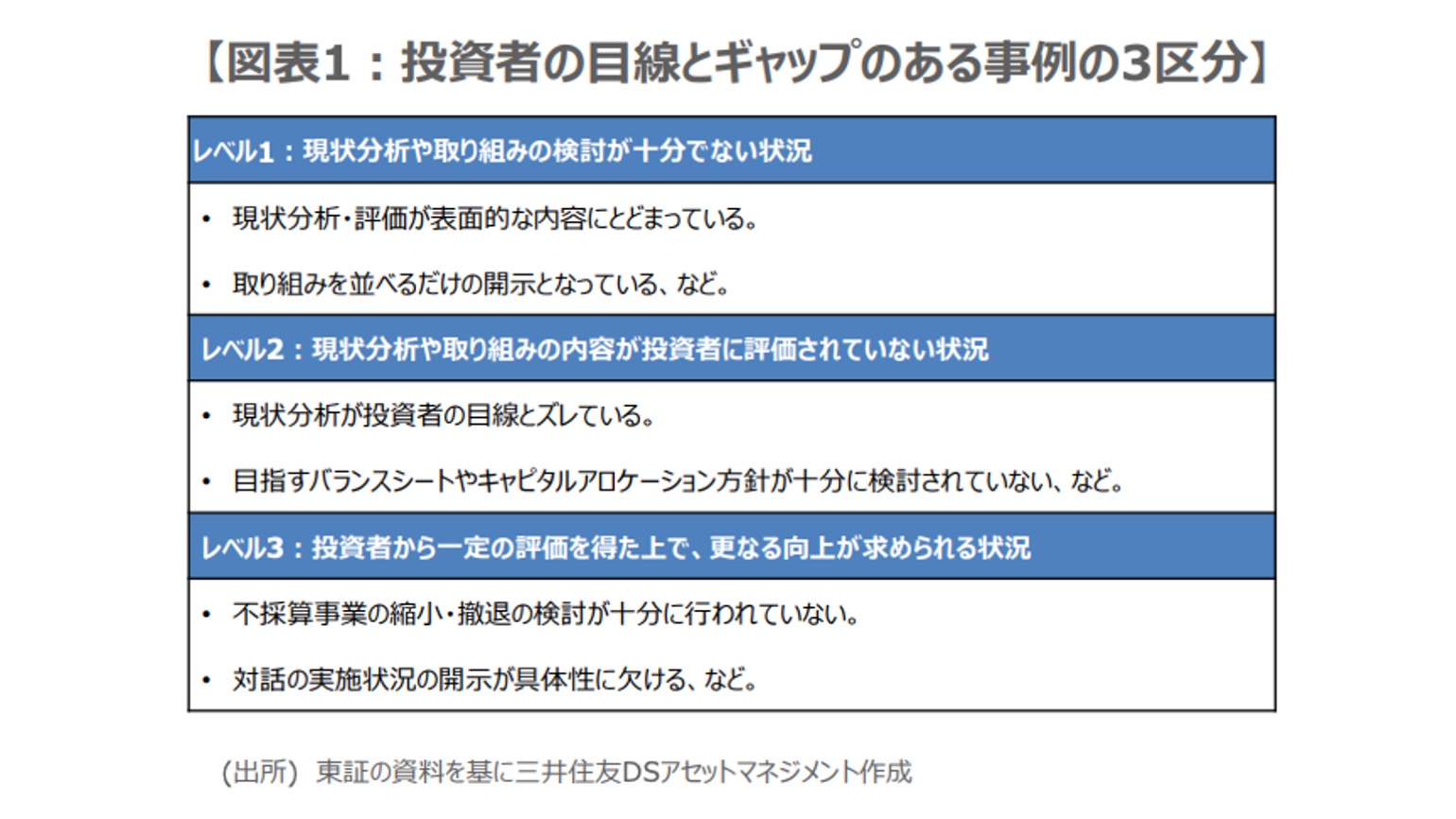

また、東証は11月21日、企業が自身の取り組みを点検・改善する際の参考として、新たに「投資者の目線とギャップのある事例」を公表し、あわせて2月に開示した「投資者の視点を踏まえた対応のポイントと事例」について、最近の投資家からの意見を踏まえ、内容を拡充の上、公表した。投資者の目線とギャップのある事例は、ギャップの大きい順に、レベル1からレベル3まで、3つに区分されている(図表1)。

レベル1では現状分析や評価が表面的な内容にとどまる事例などが、レベル2では現状分析が投資者の目線とズレている事例などが、レベル3では不採算事業の縮小・撤退の検討が十分に行われていない事例などが、それぞれ示されている。

いずれも、企業名が特定されないよう配慮されており、各事例につけられた投資者のコメントは、ギャップを埋めるための手がかりとなっている。

■取り組み好事例企業の株価は上昇が顕著、今後、好事例企業増なら日本株全体の押し上げに

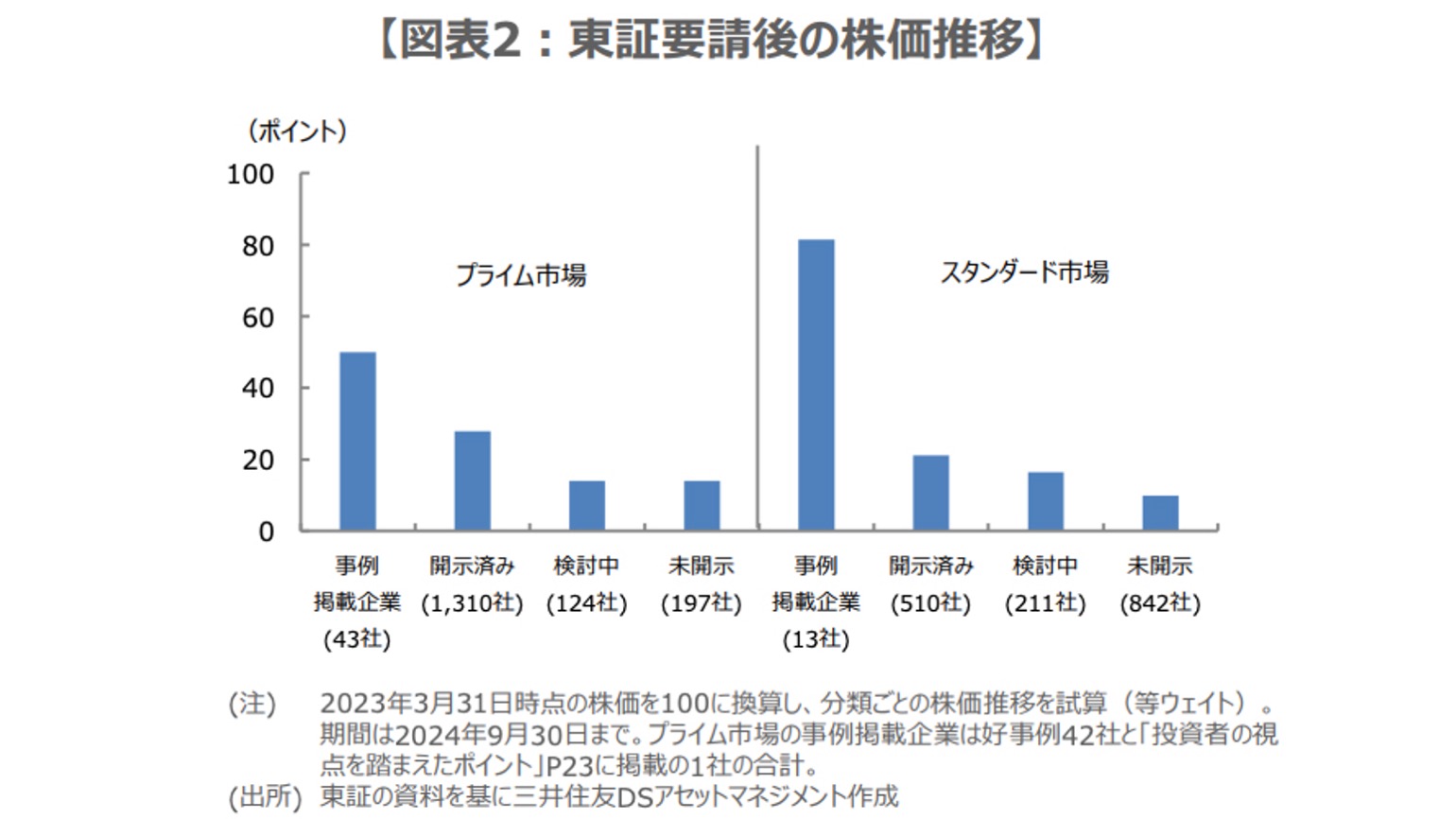

投資者の視点を踏まえた対応のポイントと事例については、プライム市場で42社が、スタンダード市場では13社が、いずれも好事例として紹介され、それぞれ企業の実名が掲載されている。

なお、東証は11月21日、企業に取り組みを要請した2023年3月31日から2024年9月30日までの期間について、これら好事例企業の株価(等ウェイト)の推移を別資料で公表した。

詳細は図表2のとおりで、プライム市場、スタンダード市場、いずれにおいても好事例企業の株価が、他の分類企業の株価を大きく上回っていることがわかる。

2023年3月31日以降の東証の企業に対する働きかけは、非常に意義のあるものと思われ、この先、単に取り組みを開示するだけでなく、投資者から高い評価を得られる取り組みを開示する企業が増えていけば、日本株全体の押し上げにつながる可能性は大きくなると考えている。

構成/清水眞希

DIME MAGAZINE

DIME MAGAZINE