2024年11月5日に実施された米大統領選挙は、トランプ氏の勝利で幕を閉じた。10月初旬以降、ハリス候補の失速からトランプ氏の有利が伝えられてきたので、おおむね予想どおりの結果と言えるだろう。

そんな世界No.1の軍事、経済大国のリーダーを決める米大統領選挙は、候補者間の政策の「振れ幅の大きさ」もあって、世界経済やマーケットに大きな影響を与える一大イベントでもある。

というわけで、三井住友DSアセットマネジメント チーフグローバルストラテジスト 白木久史 氏から、今回の選挙結果がもたらすマーケットへの影響について分析したリポートが到着しているので、概要をお伝えする。

金利と為替への影響

トランプ氏は、(1)法人税率の引き下げ(連邦税、21%→15%)と、(2) 大規模な追加関税(一律10~20%、対中国60%以上)を選挙公約としている。

こうした公約が現実のものになると、大幅な減税は財政赤字を拡大させ、追加関税は海外からの安価な輸入品の流入をせき止めることで、インフレを招くと考えられる。

こうした財政悪化とインフレが同時に起きた場合、マーケットの反応としてまず考えられるのは、国債価格の下落・長期金利の上昇だ。

足元のマーケットでは10月の米雇用統計や、全米供給管理協会(ISM)製造業景況感指数といった重要な経済指標で相次いで弱い数字が出ており、通常なら「不景気な経済指標」にマーケットは金利低下で反応しそうなところだが、市場ではトランプ氏の再選を見越して長期金利の上昇が続いている。

■財政悪化やインフレ懸念などから上昇する金利、連れ高するドル円

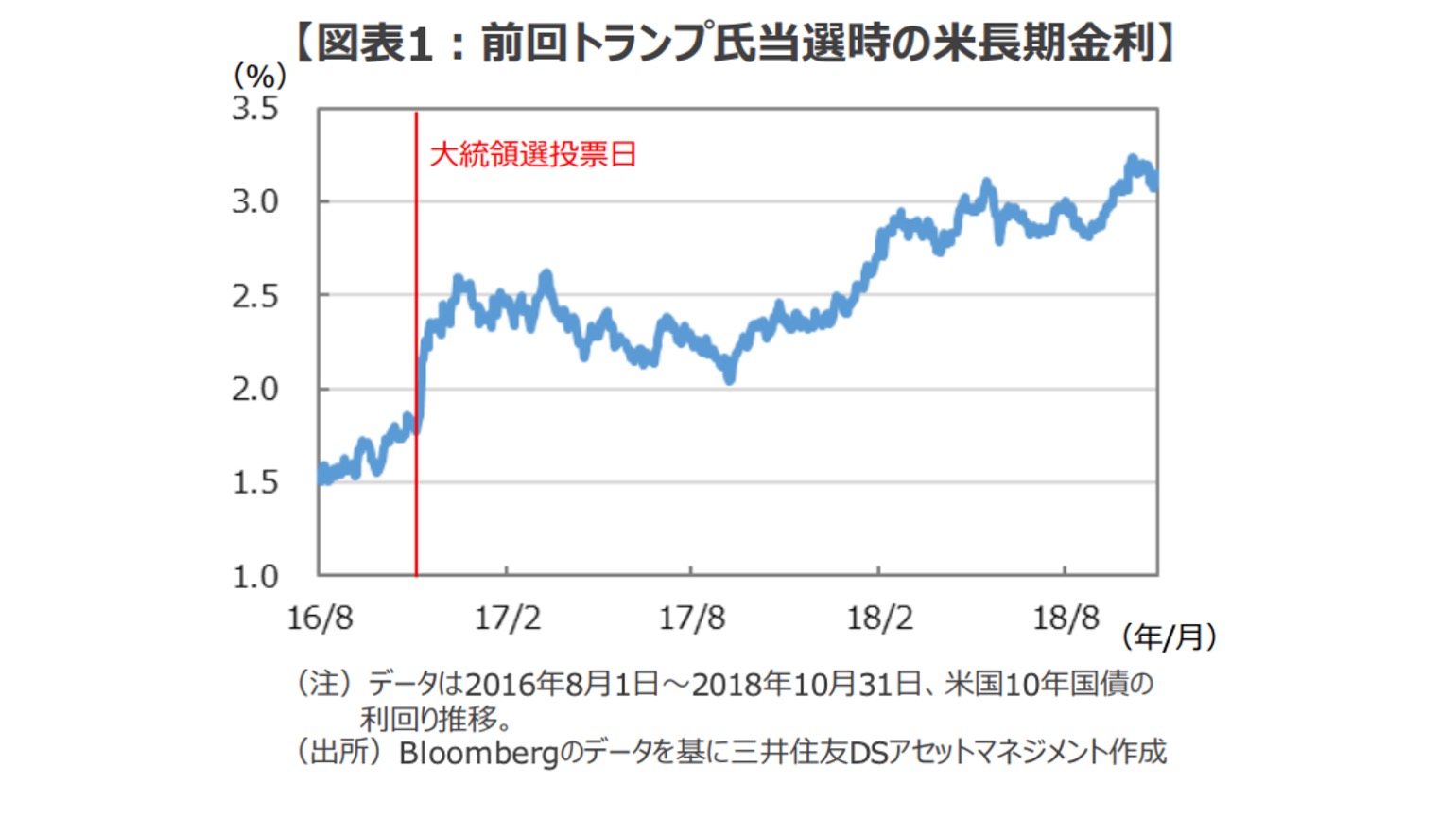

ちなみに、前々回2016年の大統領選挙後にトランプ氏が大規模な法人税減税を発表した際には、米長期金利は約1.8%から1か月で約2.6%まで上昇、大統領選の2年後には約3.2%まで上昇している(図表1)。

こうして見ると、今回も大統領選挙におけるトランプ氏の勝利を受けて、財政悪化やインフレへの警戒から、「悪い金利上昇」が続く可能性をみておいた方が良さそうだ。

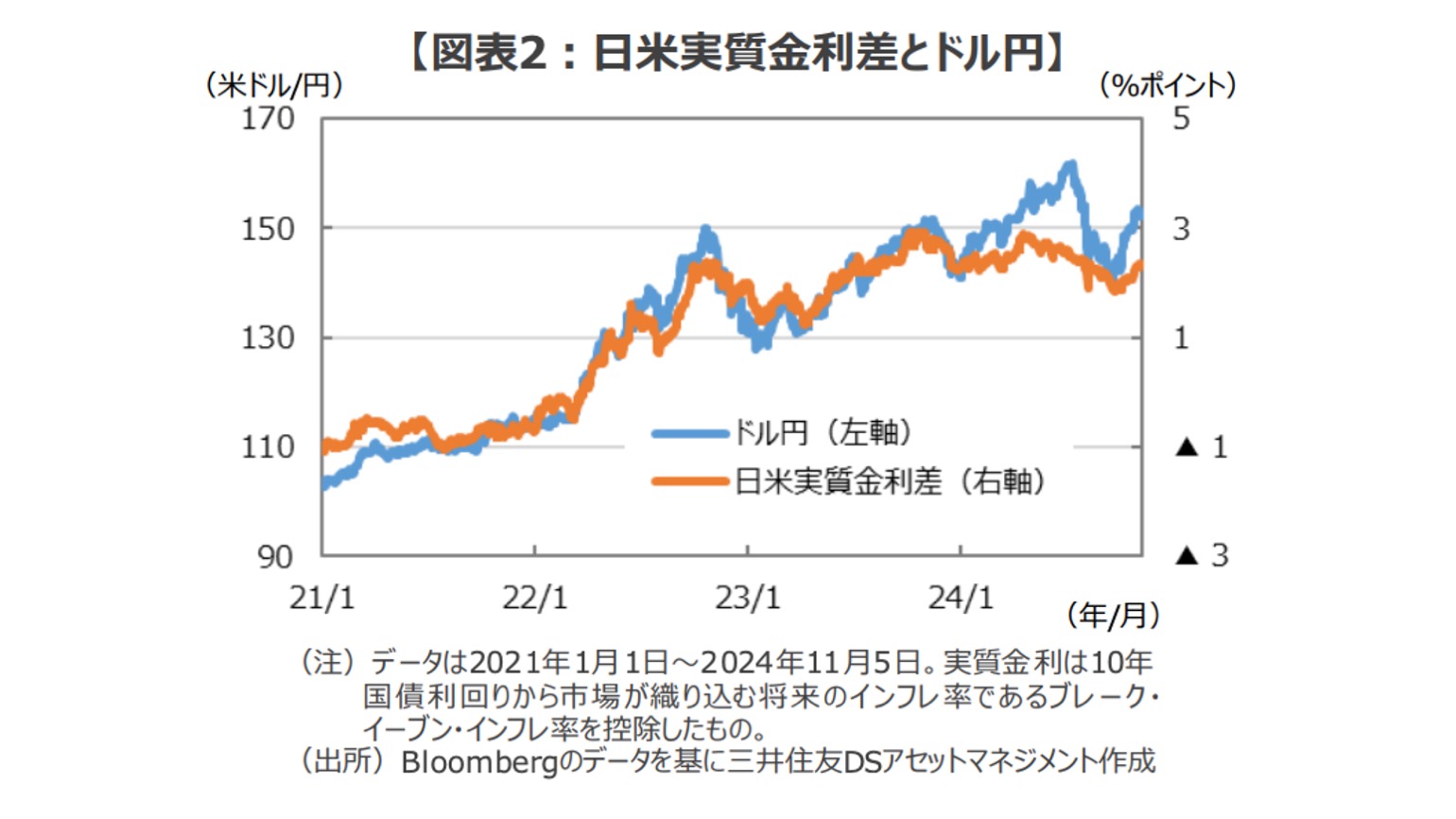

今回の選挙結果を受けて米国の長期金利が上昇するようならば、為替市場では円安ドル高が進むこととなりそうだ。というのも、ここ数年来、ドル円の動きはおおむね日米の実質金利差に連動しており、米金利の上昇が日本との実質金利差を拡大させる可能性が高いからだ(図表2)。

ちなみに、トランプ氏はドル高について、「対円、対人民元での強いドルは問題」、「米国製品の輸出にとって、とてつもない障害」と発言しており、国内産業の振興のためドル安を志向しているようだ。

トランプ氏の意図とは裏腹に、自らの経済政策によりドル高が進んでいくとすれば、なんとも皮肉な展開と言えるだろう。

株式市場の今後

今回の選挙結果を受けて、(1)イベント通過による不透明感の後退、(2) 法人税減税への期待、そして、(3) 2016年のトランプラリー再現への思惑などから、米国の株式市場は短期的には強含みで推移することが想定される。

■短期は強含みも、その後は油断できない展開か

とはいえ、トランプ氏の当選後に長期金利の上昇が続くようなら、そのネガティブな影響には注意が必要。なぜならば、米国株式市場の大黒柱である大手ハイテク株は、長期金利の上昇により大きな下押し圧力を受ける可能性が高いからだ。

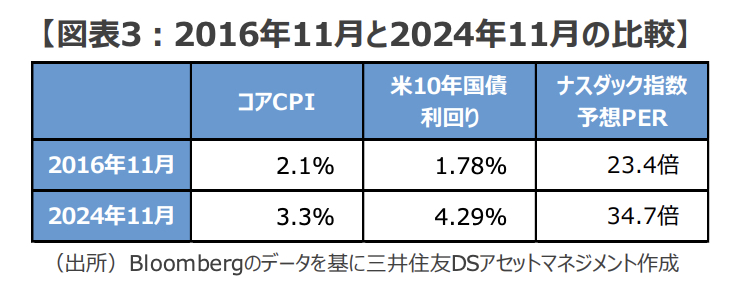

長期金利の上昇は2016年のトランプラリーの際にも見られた現象ではあるが、今回の金利上昇が気がかりなのは、足元のインフレが高水準で、長期金利も2016年と比べて格段に高いから。

また、ハイテク株が多いナスダック総合指数の予想株価収益率(PER) は2016年11月が約23倍である一方、足元では約35倍となっている(図表3)。

金利上昇は株主が企業に求める期待リターンを押し上げ、PERの逆数である益利回りの上昇を通じて、株価には下押し圧力をかけることになる(例:益利回り5%ならPERは20倍、益利回りが10%に上昇するとPERは10倍に低下)。

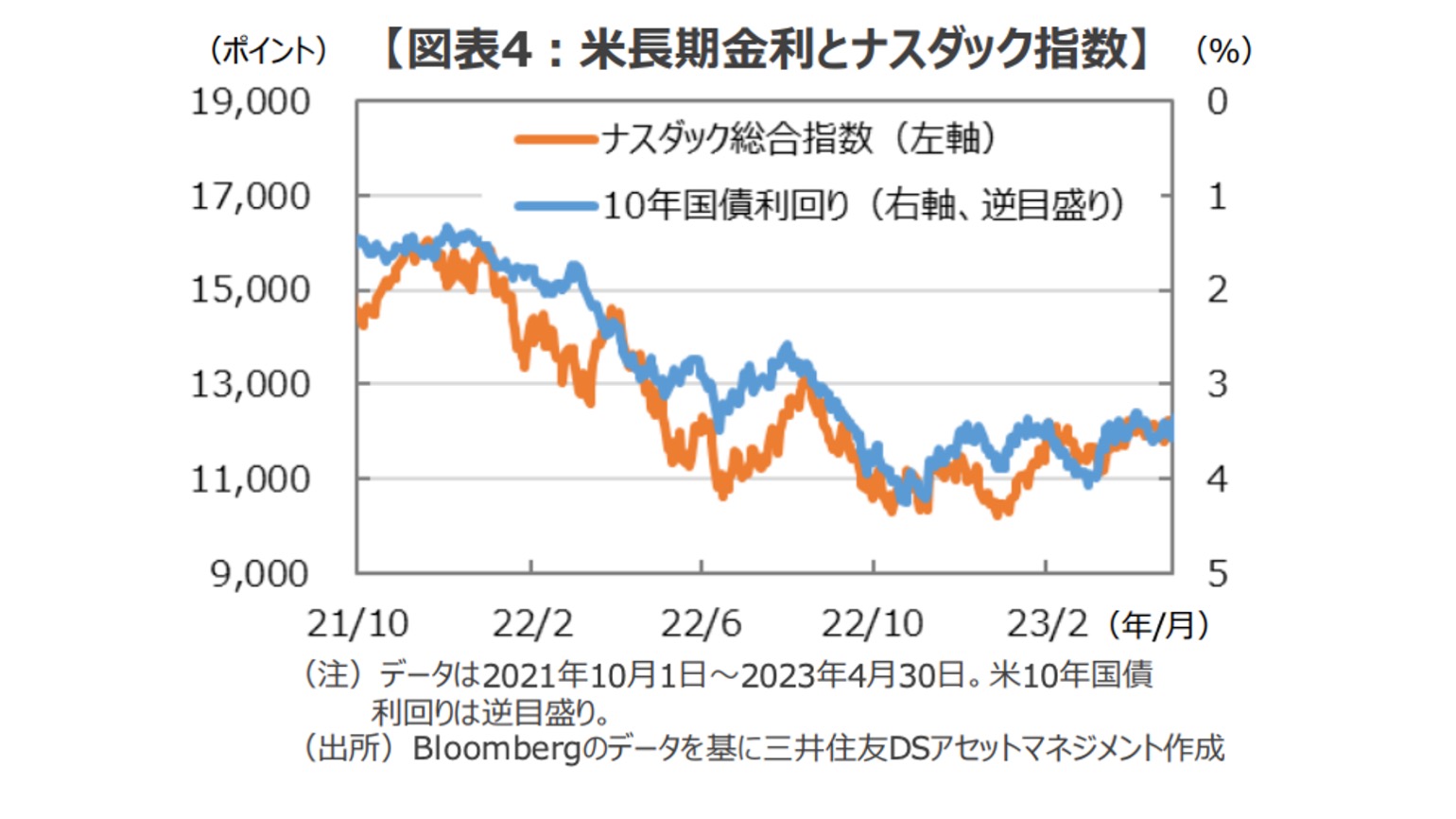

こうした長期金利の上昇による株式市場の調整は、2022年にも起きている。同年は、コロナ禍後のインフレの急伸と、それを受けた急激な金融引き締めにより長期金利が急騰し、株式市場は1年を通して軟調な展開に終始した(図表4)。

今後、一段の金利上昇が進むなら、現在でもやや過熱感が見られるハイテク株のPERは維持が困難となり、株式市場全体にも下押し圧力がかかる可能性がありそうだ。

■長期金利の上昇が辛い、米銀のバランスシート

また、10月以降、「トランプトレード」として規制緩和の恩恵を受けることが期待される「銀行株」を物色する動きが見られたが、ハイテク株と同様に長期金利の影響には注意が必要だろう。

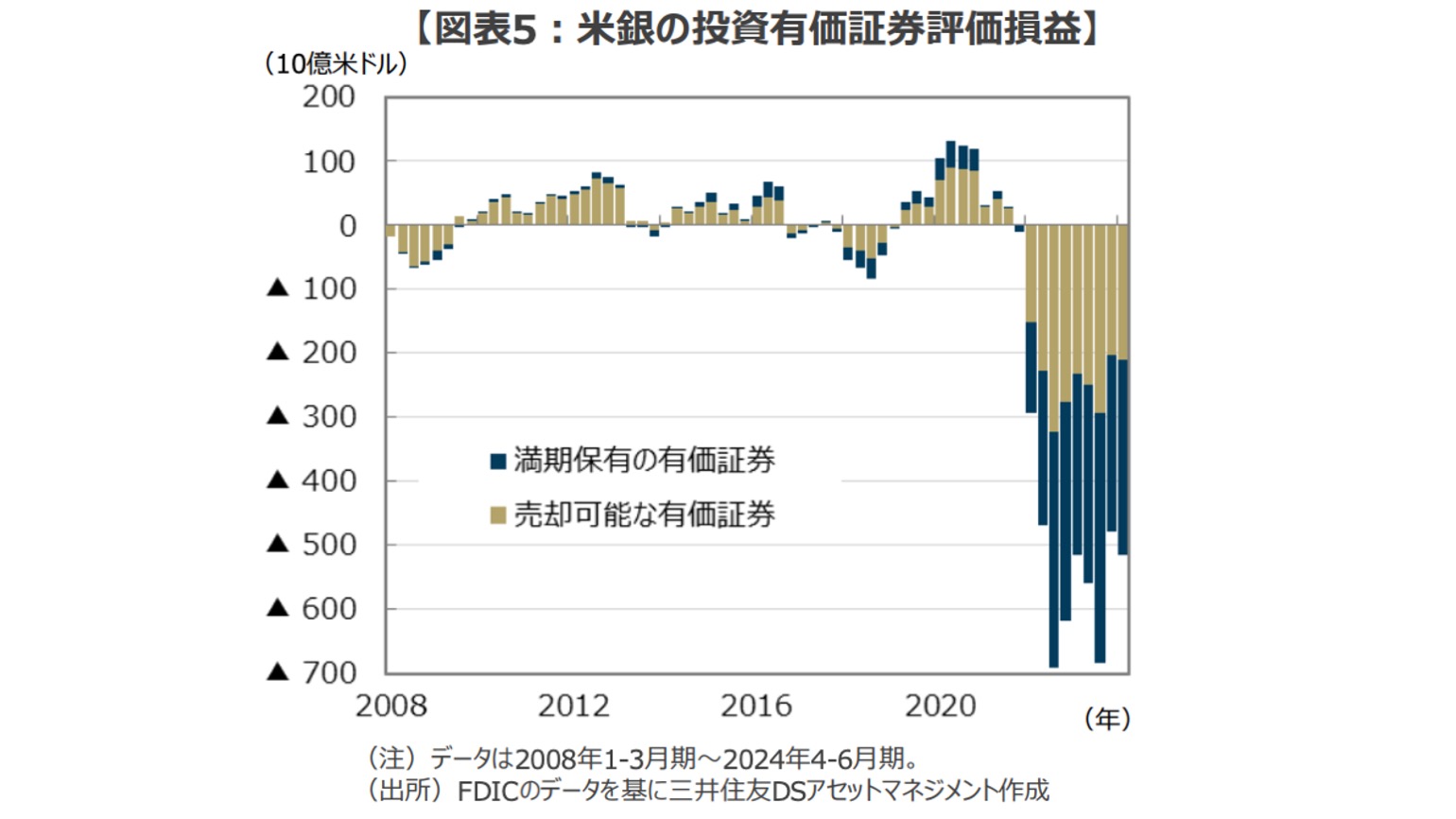

というのも、米国の銀行セクターは長期金利の上昇により投資有価証券に大きな含み損を抱えるからだ。

米連邦預金保険公社(FDIC)のデータによれば、米銀が抱える投資有価証券の含み損は、2022年に長期金利が大きく上昇する過程で急膨張し、2024年6月末時点でも約5129億ドル(約77兆円、1ドル150円換算)に達している(図表5)。

2023年3月に発生した米地銀の連鎖破綻は足元では収まったかに見えるが、長期金利が今後もさらに上昇するようならば、含み損の膨張による金融システム不安につながりかねず、注意が必要だ。

DIME MAGAZINE

DIME MAGAZINE