アメリカのカンザスシティー連邦準備銀行がワイオミング州のジャクソンホールで毎年夏に開く金融・経済シンポジウム。それがジャクソンホール会議だ。

この会議には米連邦準備制度理事会(FRB)議長など、各国中央銀行の要人や経済学者らが出席することで知られており、中でもFRB議長の講演は、アメリカの金融政策を占う手がかりとして注目されている。

2024年も8月22日から24日まで開催され、パウエルFRB議長が講演で利下げを行なう考えを示した。

今回はそんなアメリカの利下げと株価動向について、三井住友DSアセットマネジメント チーフマーケットストラテジスト・市川雅浩 氏から最新リポートが到着しているので、その概要をお伝えする。

FRBが利下げを開始した場合、米国株と日本株はどう反応するか直近6回の利下げ事例を検証

米連邦準備制度理事会(FRB)のパウエル議長は8月23日、米カンザスシティー連銀が主催する経済シンポジウム「ジャクソンホール会議」で講演し、「金融政策を調整する時が来た」と述べ、来月の米連邦公開市場委員会(FOMC)で利下げに踏み切る考えを示した。

そこで今回のレポートでは、FRBが利下げを開始した場合、米国株と日本株はどのように反応するか、過去の事例を踏まえて考察していく。

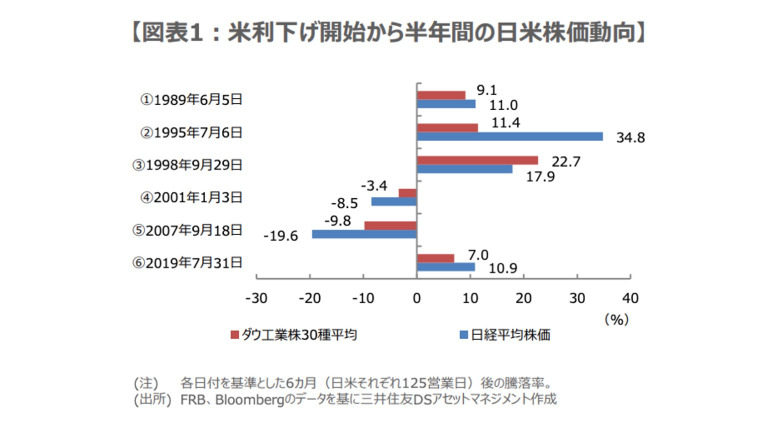

具体的には、米国で過去、利下げが開始された時点を基準に、その後半年間でダウ工業株30種平均と日経平均株価がどのように推移したかを確認する。

過去の利下げ時期は、(1)1989年6月、(2)1995年7月、(3)1998年9月、(4)2001年1月、(5)2007年9月、(6)2019年7月、の直近6回を対象とする。

また、ダウ平均と日経平均については、それぞれ利下げが行なわれた日から125営業日までの騰落率を計算する。

■過去米利下げで必ずしも株高にならず、ただ利下げから半年間、日米株価は同方向に動く傾向

まず、ダウ平均の動きから検証していくと、利下げ開始から125営業日までの間、(1)は9.1%上昇、(2)は11.4%上昇、(3)は22.7%上昇、(4)は3.4%下落、(5)は9.8%下落、(6)は7.0%上昇、という結果になった(図表1)。

つまり、過去6回の利下げ開始から半年間で、ダウ平均は(1)、(2)、(3)、(6)の4回上昇した一方、(4)と(5)の2回下落しており、利下げが必ずしも株高につながらないことがわかる。

次に、日経平均に目を向けると、同じく利下げ開始から125営業日までの間、(1)は11.0%上昇、(2)は34.8%上昇、(3)は17.9%上昇、(4)は8.5%下落、(5)は19.6%下落、(6)は10.9%上昇、という結果に(図表1)。

つまり、ダウ平均と同じく、6回のうち上昇したのは、(1)、(2)、(3)、(6)の4回で、下落したのは(4)と(5)の2回となり、ダウ平均と日経平均は、初回の米利下げから半年間、同じ方向に動く傾向があるように見受けられる。

■ポイントは米利下げ後の米景気動向、半年以内にリセッションなら日米とも株安、回避なら株高へ

ただ、米利下げ後の日米株価動向を判断するには、過去6回の利下げ局面の状況を、もう少し詳しくみていく必要があると思われる。

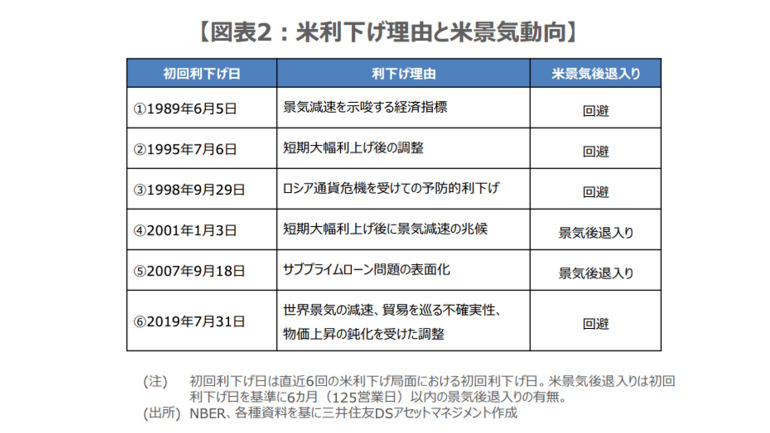

そこで、各局面について、利下げに踏み切った理由と、最初の利下げから半年以内の米景気後退(リセッション)入りの有無を確認した。

結果は図表2のとおりで、利下げの理由は様々だが、利下げ開始後、半年以内にリセッション入りなら株安、リセッション回避なら株高、という傾向が読み取れる。

FRBは次回9月のFOMCで、利下げを開始する可能性が高いとみているが、過去の事例を踏まえると、米国株と日本株の方向性を決める重要な要素は、「利下げ」ではなく、「利下げ後の景気動向」と考えられる。

つまり、今回も利下げ開始後、半年以内にリセッション入りならダウ平均と日経平均は下落、リセッションを回避し、景気が軟着陸(ソフトランディング)に向かうなら、ともに上昇という展開が予想される。

構成/清水眞希

DIME MAGAZINE

DIME MAGAZINE