最近大手企業が政策株の売却をしている。政策株の売却で何か株式市場に影響はあるのだろうか?

政策株とは?

政策株とは、政策保有株式ともいい、企業が保有している有価証券のなかで、取引関係や友好関係にある会社の株式を長期保有または相互に持ち合っている株式のことをいう。1960年代ごろから広まった日本特有の仕組みで、アメリカにはこのような目的で株を保有することはない。もともとは旧財閥系の企業グループが結束力を高めるために始めたとされており、1990年頃に政策株の割合は上場株式の時価総額の3割超占めていた。政策株は以下のようなデメリットがあり、日本の株式市場が低迷する理由として、機関投資家や海外投資家から改善すべきという意見があった。

(1)ROEが低くなる要因

(2)企業統治がすすまない

(参考)内閣府 「金融市場における世界企業の評価」

(参考)内閣府 「金融市場における世界企業の評価」

saishu-sankou_part3.pdf (cao.go.jp)

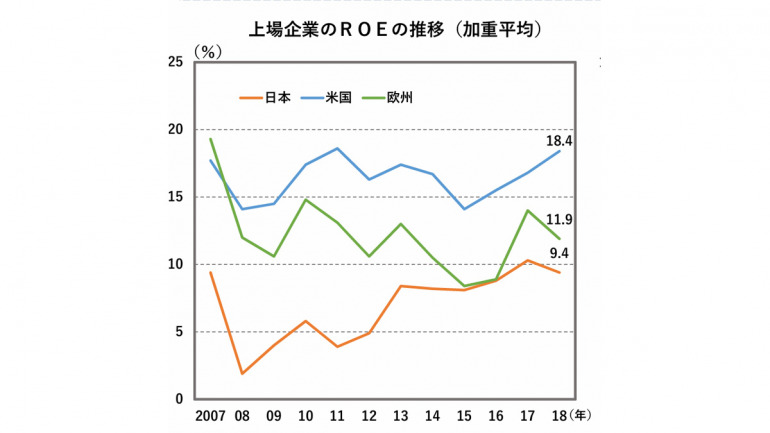

政策株はずっと保有し続けるため、その資金は他に使うことができず停留する。かねてから日本市場のROEの低さは指摘されていた。ROEは、当期純利益÷自己資本(純資産)×100(%)で求められる。自己資本はその大部分は株主が出資した資金を表すため、株主が出資したお金でどれだけ利益を上げているかを示す指標である。そのため、自分が出した資金を効率的に使って利益を生み出してくれる企業はROEが高くなるのだ。特に、アメリカ企業ではROEを重要な経営指標として、ROEを意識した経営を行っていることから、2014年のときの日本の上場企業のROE平均が8%程度であるのに対して、アメリカは17%程度と大きく差があった。

また、政策株を保有する株主は安定株主となり、企業に対して特に何も言わないため、「モノいわぬ株主」となる。そうなると、株主総会では企業が決めた事柄にNoというものがおらず、企業統治がすすまない。企業統治とは、「コーポレートガバナンス」といい、経営者が株主の利益を最大化する政策をとっているか、透明性・公正な意思決定を行っているか監視する仕組みである。友好的な株主ばかりであれば、この監視する仕組みは働かない。このことから、政策株は機関投資家や海外投資家から批判を受けていた。

そこで、2010年には上場企業は政策株について有価証券報告書で開示が求められるようになった。そして、2014年6月に閣議決定された「日本再興戦略」で、日本の「稼ぐ力」を取り戻すための一つの施策として、東京証券取引所(以下、東証という。)に「OECDコーポレート・ガバナンスの原則」を踏まえて新たに「コーポレートガバナンス・コード」を策定し、当該コードを実施しない企業に対しては実施しない理由を説明するよう求めることとした。これを受けて、2015年6月に東証は金融庁と協力して「コーポレートガバナンス・コード」を策定した。

東証からの政策株売却要請

東証が定めた「コーポレートガバナンス・コード」は、プライム市場・スタンダード市場でコードの全原則について実施していない場合には、その理由を説明するよう求められる。このコードでは政策株について以下の定めがある。

「原則1-4.政策保有株式 上場会社が政策保有株式として上場株式を保有する場合には、政策保有株式の縮減に関する方針・考え方など、政策保有に関する方針を開示すべきである。また、毎年、取締役会で、個別の政策保有株式について、保有目的が適切か、保有に伴う便益やリスクが資本コストに見合っているか等を具体的に精査し、保有の適否を検証するとともに、そうした検証の内容について開示すべきである。」

このように、上場企業は、政策株を売却し、売却しない場合にはなぜ政策株を保有するのか具体的な説明を開示する必要がある。

政府からの要請や東証のコーポレートガバナンス・コードの策定等により、1991年度政策株の時価総額に占める比率が34%であったのに対し、2022年度には7.7%まで下がった。

最近は一段と政策株の売却がすすんでおり、トヨタグループ、三菱等の財閥系、大手金融グループ、損保系などをはじめ多くの上場企業で政策株を縮減またはゼロにする動きが加速している。

政策株売却による影響は?

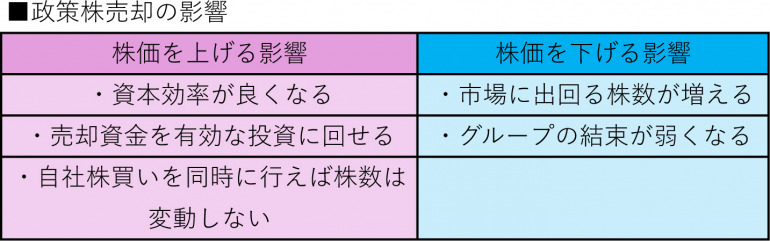

政策株は基本的に市場に出ない株であるため、その政策株が売却されると、市場に出回る株数が増える。そうすると1株あたりの株式価値が下がるため、その売却された政策株の対象株式の株価は下がる可能性がある。

それを防ぐために、売却される政策株の対象企業は、政策株の売り出しと同時に自社株買いを行う例もある。自社株買いは市場に出回っている自社株を市場から買うため、市場に出回る株数を減らし、1株当たりの株式価値を上げ株価が値上がりする要因となる。

一方、自社株買いが同時に行われなければ、政策株売却の対象株式は単純に株価の値下がり要因である。

政策株を売却する方の企業は現状の高い株価で売却できた資金で他の有効な投資を行うことができるためメリットではあるが、相互に持ち合っていることが多いため、自分の株が市場に売られる可能性もある。

(参考)

内閣府「日本再興戦略」改定2014

honbun2JP.pdf (kantei.go.jp)

日本取引所グループ コーポレートガバナンス・コード(2021年6月版)

nlsgeu000005lnul.pdf (jpx.co.jp)

日経新聞2024年7月1日「政策保有株式とは 企業統治形骸化の批判強く」

文/大堀貴子

DIME MAGAZINE

DIME MAGAZINE