2024年は年頭からドル高・円安基調が続く中、7月3日には一時1ドル=161円95銭付近に到達。約37年半ぶりのドル高・円安水準となった。

それだけに景気や株価への影響が気になるところだが、三井住友DSアセットマネジメント チーフグローバルストラテジスト・白木久史氏から関連のマーケットリポートが届いたので概要を紹介したい。

1)「円高イコール株安」なのか

「円高になったら、日本株は売りですよね?」とよく聞かれる。円高には金融引き締めと似た効果があることや、自動車など輸出産業の業績にマイナスとなることから、こうした印象を持つ人が多いようだ。

一方で、資源やエネルギーを輸入に頼る日本にとって、過度な円安は産油国などへの支払いが膨らむことで実質的に増税のような影響が生じるため、景気や株価にマイナスに働く側面もある。

そこで今回は、為替と株価の関係について、改めて過去の数字を確認していきたい。

「円安イコール株高」、「円高イコール株安」というイメージがすっかり定着している。自動車など日本を代表する主要な製造業の業績が円高によりマイナスの影響を受けることや、長らくデフレに苦しんできた日本経済が、円安による「リフレ効果」を渇望していたこともあって、為替と株価には逆相関の関係がある、というのが一般的な認識となっている。

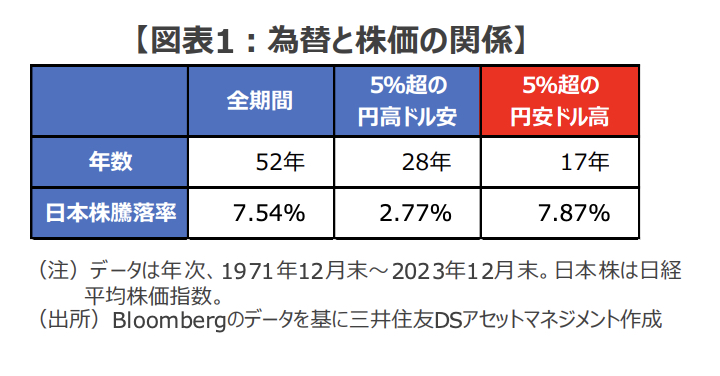

1972年から2023年までの52年間を振り返ると、5%超の円高となった年は28回(年)ある。

1972年から2023年までの52年間を振り返ると、5%超の円高となった年は28回(年)ある。

こうした円高の年の日経平均株価の平均騰落率は年率で+2.77%だった。一方、5%超の円安となった年はこの間17年、平均騰落率は同+7.87%となっている。

ちなみに、52年間の平均は同+7.54%なので、「円安は株高」というのは少し言い過ぎで、「円高だと株価はパッとしない」と言うのが実態に近いようだ(図表1)。

■過去のトラウマが刷り込む「円高イコール株安」というイメージ

ちなみに、円高の時期と円安の時期の株価騰落率に大きな差が生じた要因を詳しく見ていくと、状況はそんなに単純ではないことがすぐにわかる。

ちなみに、円高の時期と円安の時期の株価騰落率に大きな差が生じた要因を詳しく見ていくと、状況はそんなに単純ではないことがすぐにわかる。

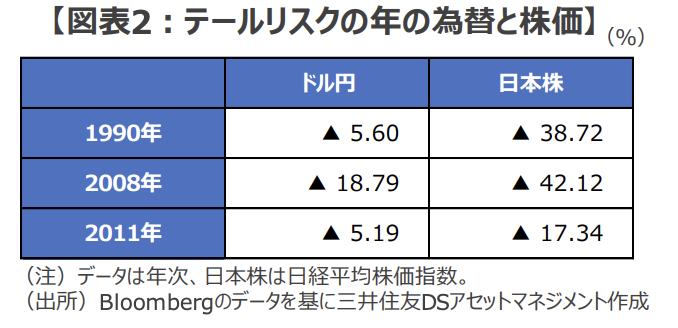

というのも、1990年の「バブル崩壊」、2008年の「リーマンショック」、そして2011年の「東日本大震災」といった、いわゆる「テールリスクの年」がことごとく「5%超の円高を伴う大幅な株安の年」となっているからだ(図表2)。

当たり前の話だが、円高が激甚災害やバブルの崩壊を引き起こしたワケではなく、未曽有の惨事や経済の混乱が株安や円高を招いた、というのが実態だろう。

つまり、大幅な株安時の円高は、市場におけるリスクオフなどの結果であって、原因ではないのだ。そう考えると、こうしたリスクオフ局面での「円高と強烈な株安」が市場参加者にとってある種のトラウマとなり、「円高イコール株安」の刷り込みが進んだのかもしれない。

2)パブロフの犬が食いそびれる「ご馳走」

エサの時間にいつもメトロノームの音を聞かされた犬は、メトロノームの音を聞くだけでエサがもらえると思い口から唾液があふれるようになる。

旧ソビエト(ロシア)の生理学者イワン・パブロフが発見したことから、こうした習慣づけられた条件反射のことを「パブロフの犬」と呼ぶ。そして、「円高イコール株安」という市場参加者の反応も、こうした「パブロフの犬」のような条件反射といったら言い過ぎだろうか。

というのも、一般のイメージに反して、円高にも関わらず大きく株価が上昇した年が少なくないからだ。

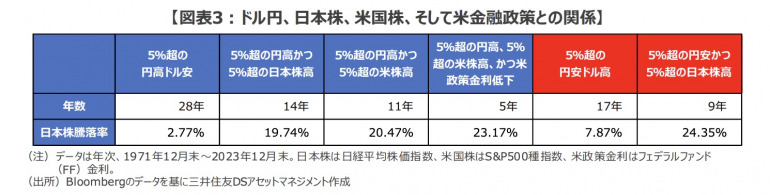

具体的な数字で見てみとう。上記の1972年以降の52年間における5%超の円高が進んだ28年のうち、その半分に相当する14年は日経平均が5%超上昇している。

■円高の年でも2年に1年は日本株は上昇

一方、5%超の円安となった年はこの間に17年あったが、日経平均の上昇率が5%超の株高となった年は半分強の9年にとどまり、その頻度においては円高時と大差はなかった。

そして、5%超の円高にもかかわらず5%超の株高となった年の日経平均の年間平均騰落率は19.74%に達し、52年間の平均騰落率の同7.54%の約2.6倍の大幅な上昇となっている。

こうした「円高と株高が同時進行した年」のうち、米S&P500種指数が5%超上昇した年は11年あったが、「円高かつ日米同時株高」の年の日経平均の上昇率は平均で+20.47%となっている。

こうした「円高と株高が同時進行した年」のうち、米S&P500種指数が5%超上昇した年は11年あったが、「円高かつ日米同時株高」の年の日経平均の上昇率は平均で+20.47%となっている。

また、円高と米株高が同時進行し、さらに米国の政策金利であるフェデラルファンド(FF)金利が低下した年は5年あったが、こうした年の日経平均は平均で+23.17%の上昇となっている(図表3)。

こうしてみると、今後米国の金融政策が利下げに転じ、金融相場で米国株が上昇するのであれば、たとえ円高となっても日本株についても相応の上昇を期待できるのではないか。

米国の金融政策や米国株の動向をあまり考えず、パブロフの犬のごとく「円高」への条件反射で日本株を売ってしまうと、大きなご馳走(日本株高)を食べ損なう可能性がありそうだ。

3)本当にヤバいのは円高とは真逆のアレ

昨年来、円安とともに上昇を続けてきた日本株ですが、足元では変調の兆しが見られる。

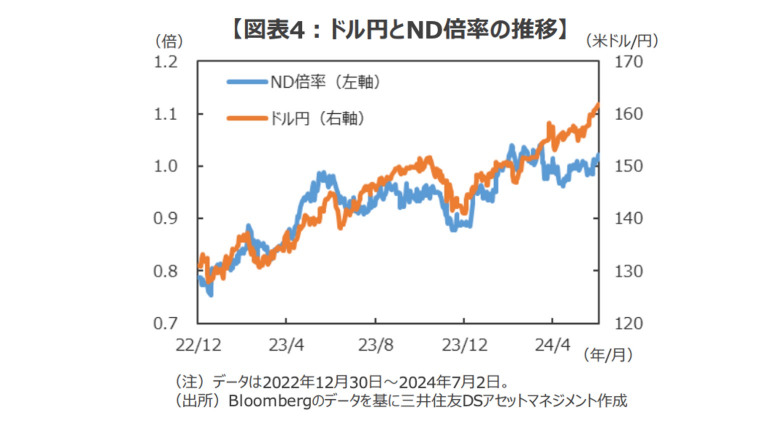

日経平均を米ダウ工業株指数で割った「ND倍率」を見ると、これまで円安の進行につれて日経平均が大きく上昇することで、ND倍率も上昇傾向を続けてきた。

しかし、今年4月以降、1986年以来の38年ぶりの円安が加速する過程では、ND倍率は足踏み傾向が続いている。

しかし、今年4月以降、1986年以来の38年ぶりの円安が加速する過程では、ND倍率は足踏み傾向が続いている。

円安が進んでいるにもかかわらず日本株の上昇が鈍いのは、現在の円安が「資本逃避」の性格を帯びつつあるからかもしれない。

特に今年1月の新NISAの開始以降、日本の個人投資家による積極的な外国株投資が続いていることもあって、足元では日米の金利差が縮小に向かう中でも円安に拍車がかかっているからだ。

■円安、債券安が進む日本、これで株安ならトリプル安に

もし、投資リターンを海外に求める「資本逃避」が日本で大規模に起こりつつあるとしたら、非常に厄介な状況になりかねない。

というのも、現在日本では円安に加え、長年続いた超金融緩和が終わったことで債券安が進行中だ。このため、日本株も下落に転じると、「円安、株安、債券安」のトリプル安になってしまうからだ。

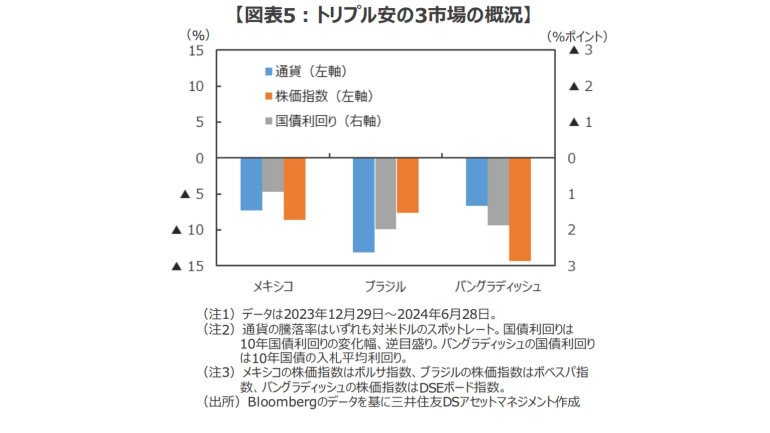

今年前半の世界の株式市場を振り返ると、多くの国が比較的良好なパフォーマンスを記録する中、ブラジル、メキシコ、バングラディッシュなどで、選挙などその国固有の要因が嫌気されて株価が大きく調整している。

今年前半の世界の株式市場を振り返ると、多くの国が比較的良好なパフォーマンスを記録する中、ブラジル、メキシコ、バングラディッシュなどで、選挙などその国固有の要因が嫌気されて株価が大きく調整している。

そして、この3か国に共通するのは、「通貨安、株安、債券安」のトリプル安が生じることでリスクオフに拍車がかかり、際立った株価の下落につながっていることだ(図表5)。

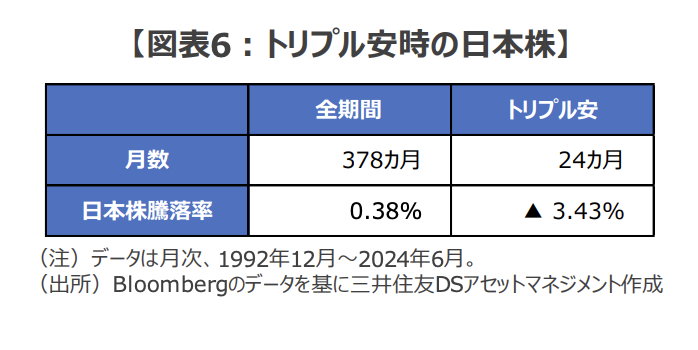

こうした「トリプル安」が日本でも起こると、その影響は大きなものとなる可能性がある。バブル崩壊による日本の株価の大幅な水準訂正が完了して以降、1993年から2024年6月末までの378カ月を見ると、日本で「トリプル安」が生じた月は24か月あった。

こうした「トリプル安」が日本でも起こると、その影響は大きなものとなる可能性がある。バブル崩壊による日本の株価の大幅な水準訂正が完了して以降、1993年から2024年6月末までの378カ月を見ると、日本で「トリプル安」が生じた月は24か月あった。

そして、トリプル安の月の日経平均の平均騰落率は▲3.43%(年率換算▲34.18%)となっており、378か月の平均の+0.38%(年率換算+4.67%)を大きく下回る悲惨な数字となっている(図表6)。

こうしてみると、昨今のように過度な円安が進む局面で私たちが本当に恐れるべきは、その反動で起こる「円高による株安」ではなく、円安を伴う日本売り、資本逃避による「トリプル安相場」ではないだろうか。

まとめとして

「円高なら株安」と気を揉む人が少なくないようだ。しかし、こうした心配は、過去の記憶に紐づけられた条件反射のようなものかもしれない。

もし、そう遠くない将来に米国で金融緩和が始まることで、「金融相場による米株高」が始まるなら、円高による日本株下落への懸念は杞憂に終わるのではないか。

そして、今、私たちが神経をとがらせなくてはならないのは、「円安、株安、債券安」が同時に進むトリプル安だと考える。今後、資本逃避に似た動きが強まるようなら、その懸念はさらに高まることとなりそうだ。

構成/清水眞希

DIME MAGAZINE

DIME MAGAZINE