景気や経済動向を示す主な指数には国内総生産(GDP)や雇用統計、消費者物価指数(CPI)などがあるが、購買担当者景気指数(Purchasing Manager’s Index=PMI)も重要な指数の一つとして、特に市場関係者の注目度が高いという。

この指数は原料や素材を購入する担当者に受注状況や、生産、雇用などの項目に関するアンケート調査を行ない(改善・横ばい・悪化の3択)、回答結果を指数化したもの。一般的に50を超えると好況、下回ると景気は減速状態とされる。

さて6月24日にドル円が159円92銭となったが、6月21日に発表されたアメリカのPMIが影響したと言われている。

その理由と今後の展開について、三井住友DSアセットマネジメント チーフマーケットストラテジスト・市川 雅浩氏よる関連リポートが届いているので概要をお伝えする。

ドル円は心理的節目の160円に接近、日米金利差の高止まりは当面続くとの見方などが背景に

ドル円は6月24日、一時1ドル=159円92銭水準をつけ、心理的節目の160円に接近した。背景には、前週末6月21日に発表された6月米購買担当者景気指数(PMI)が市場予想を上回り、米利下げ観測が後退したことがあると思われる。

同日のニューヨーク外国為替市場ではPMI発表後にドル買い・円売りが優勢となり、週明けもこの流れが続いたと推測できる。

もとより、先般の日米金融政策会合で、米連邦準備制度理事会(FRB)の政策判断はデータ次第という基本姿勢と、日銀の極めて慎重な緩和修正の舵取りが、それぞれ確認されており、市場では日米金利差の高止まりは当面続くとの見方が強い状況だ。

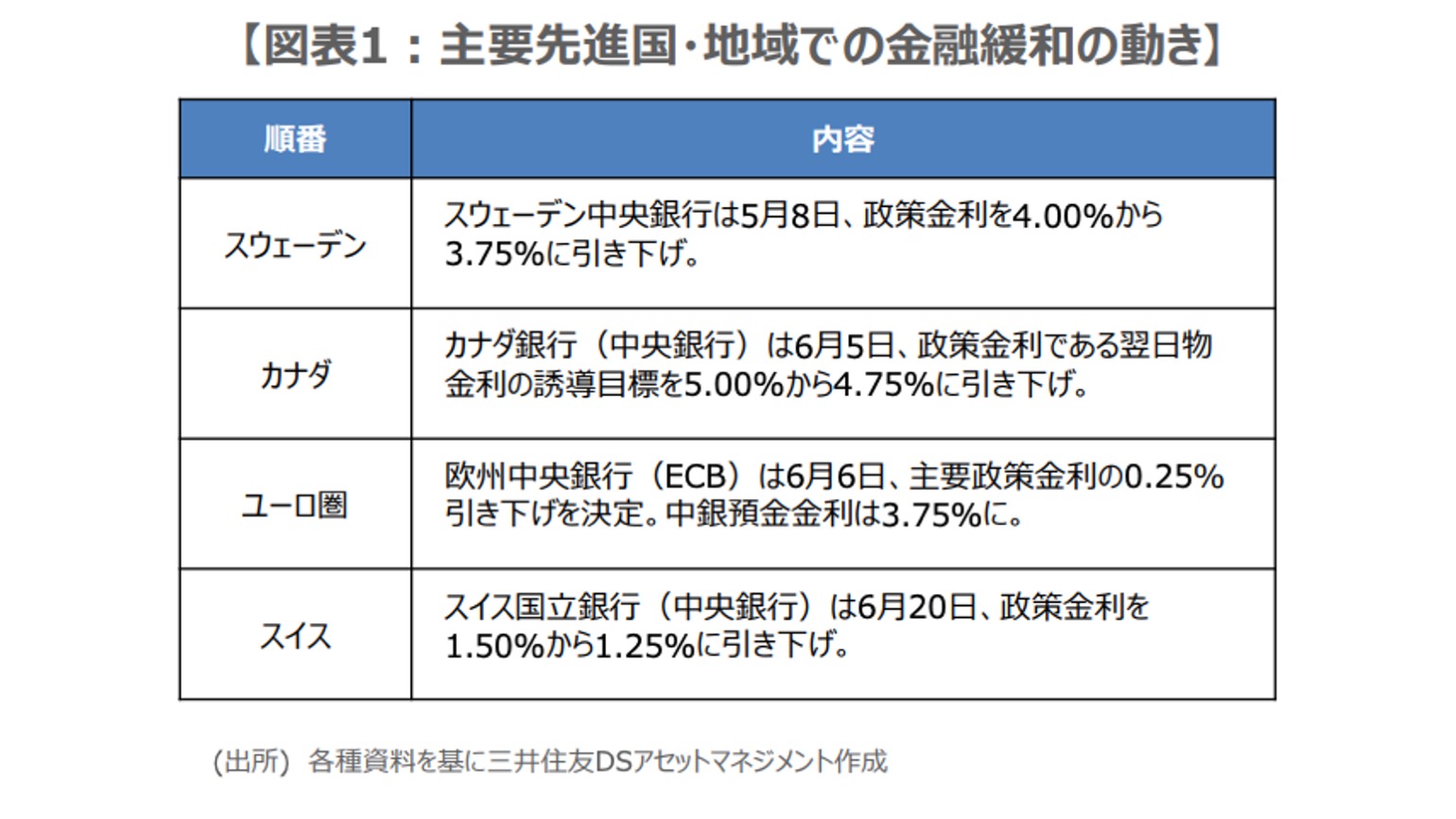

また、主要先進国・地域で金融緩和の動きがみられるなか(図表1)、米政策金利の相対的な水準の高さが顕著となっており、これらがドル高・円安を進行させる一因になっていると考えられる。

■市場は160円を介入警戒水準として意識、介入で重要なのは特定水準ではなくボラティリティ

なお、ドル円は2カ月ほど前の4月29日、一時160円17銭水準をつけた後、急速にドル安・円高方向へ進む動きがみられたが、財務省は5月31日に、4月26日から5月29日までの期間、9兆7885億円の外国為替平衡操作を実施したことを明らかにした。

そのため、市場では160円が介入警戒水準として強く意識されており、ドル円は160円手前で膠着しやすい状態がしばらく続くことも予想される。

ただ、為替介入実施の判断基準については、為替レートの変動率(ボラティリティ)がより重要であり、160円というような特定の為替レート水準では必ずしもないと考える。

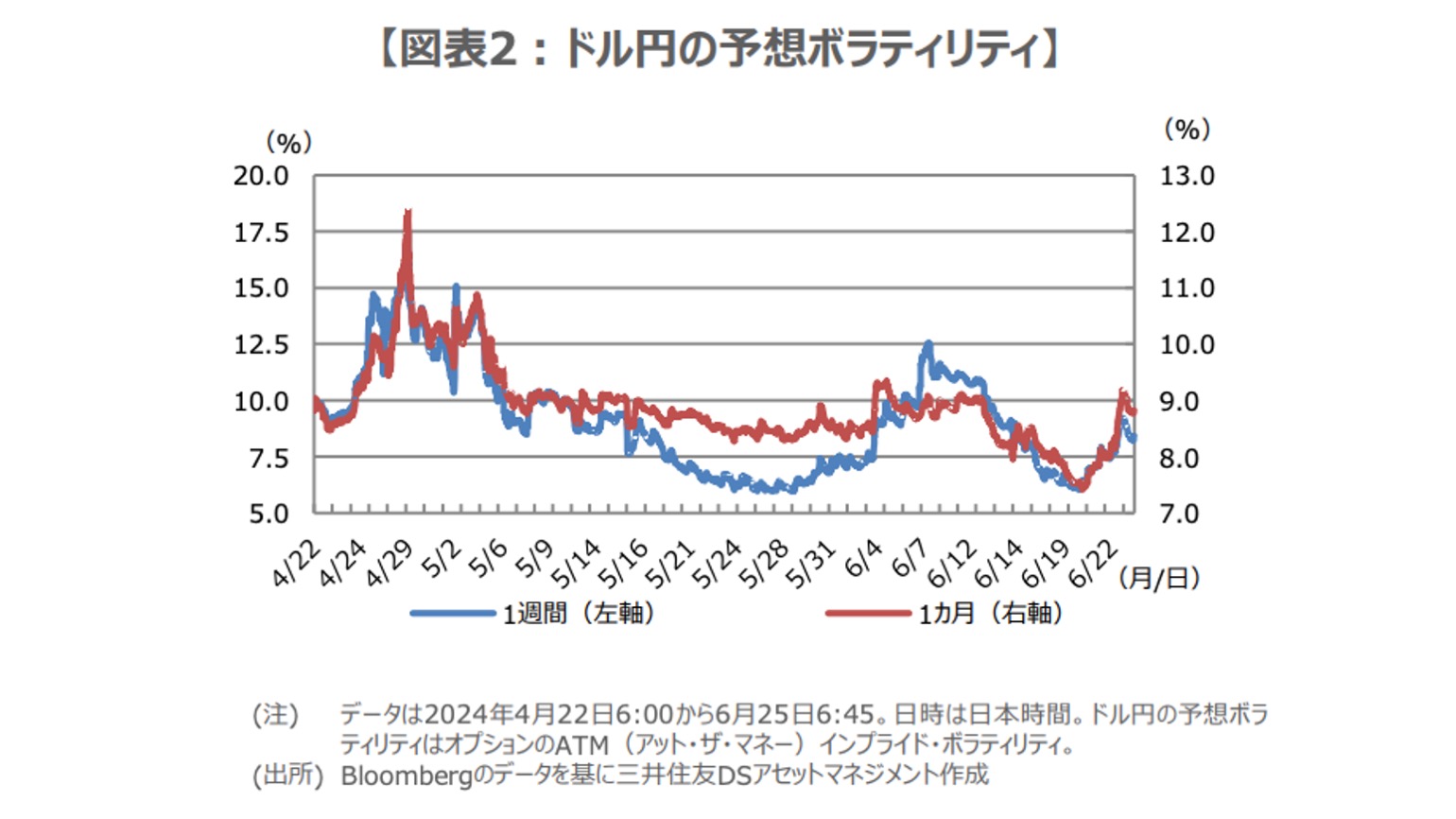

参考までに、ドル円の予想ボラティリティをみると、ドル売り・円買い介入が実施されたとみられる4月29日には、期間1週間、1か月とも大きく上昇したが、現時点では、そのような動きは見られない(図表2)。

■相場安定で160円台乗せなら介入の必要性は低下、トレンド転換は日米金融当局の動き待ち

もちろん、予想ボラティリティが、為替介入を実施するにあたっての唯一の判断基準とは限らないが、この先、再び介入が実施される可能性を考える上では、ドル円が160円を超えるか否かではなく、1つの目安として、期間1週間や1か月の予想ボラティリティが2ケタの大幅上昇となるか否かに注意が必要と思われる。

これは、為替介入の目的が、過度なボラティリティの上昇を抑え、相場の安定を図ることにあるからだ。

この点を踏まえると、ドル円が緩やかなドル高・円安進行のもとで160円台に乗せた場合、為替介入の必要性は低いと考えられる。

ただ、ボラティリティが上昇すれば、前回同様、米国債の売却を含む大規模な為替介入が想定されるが、介入には相場のトレンドを反転させる目的も効果もない。

ドル安・円高方向へのトレンド転換には、やはり日米金融当局の具体的な動きが、まずは待たれる。

構成/清水眞希

DIME MAGAZINE

DIME MAGAZINE