今回も、アメリカ労働省労働統計局(BLS)が2024年5月15日に発表した米消費者物価指数(CPI=Consumer Price Index)に関する、三井住友DSアセットマネジメント チーフマーケットストラテジスト・市川 雅浩氏のリポートの概要をお伝えする。

この消費者物価指数とは、世帯が購入する家計に係る財及びサービスの価格等を総合した物価の変動を時系列的に測定したもの。最も活用されているインフレ指標と言われており、日本でも総務省統計局から毎月発表されている。

コアCPIとスーパーコアの前月比の伸び率が鈍化、米市場は長期金利低下、ドル安、株高で反応

5月15日に発表された4月の米消費者物価指数(CPI)は、総じて市場のインフレ懸念を和らげる内容となった。同日付レポートでも解説した通り、三井住友DSアセットマネジメントはエネルギーと食品を除くコア指数のうち、物価の瞬間風速を示す前月比の伸び率を注視していたが、前月比の上昇率は、小数点第3位までみると0.300%となり、1月の0.392%、2月の0.358%、3月の0.359%から明確な縮小が確認された。

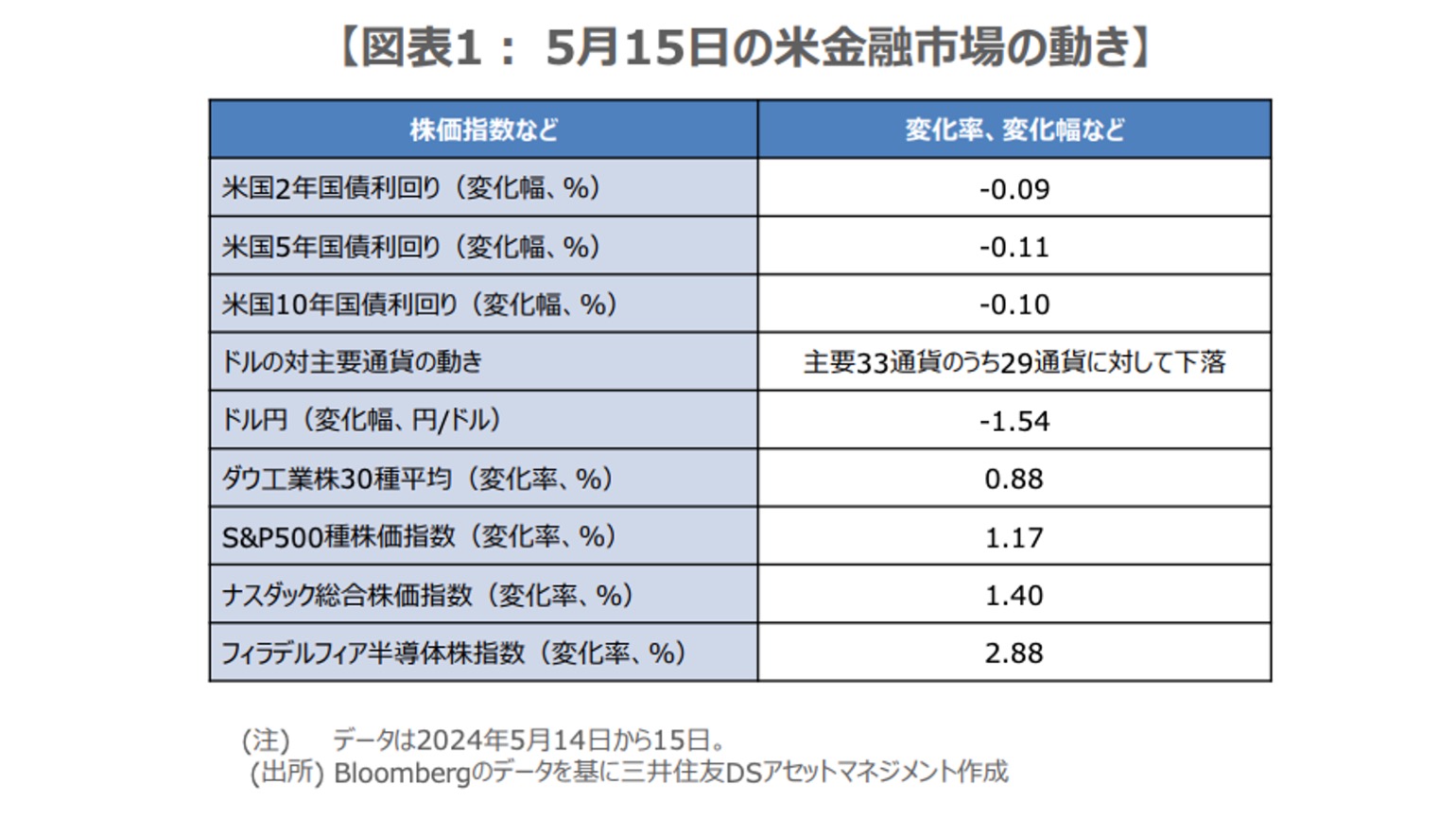

この結果、おおむね予想された通り、米金融市場では年内の利下げ期待が維持され、長期金利低下、ドル安、株高の反応がみられた(図表1)。

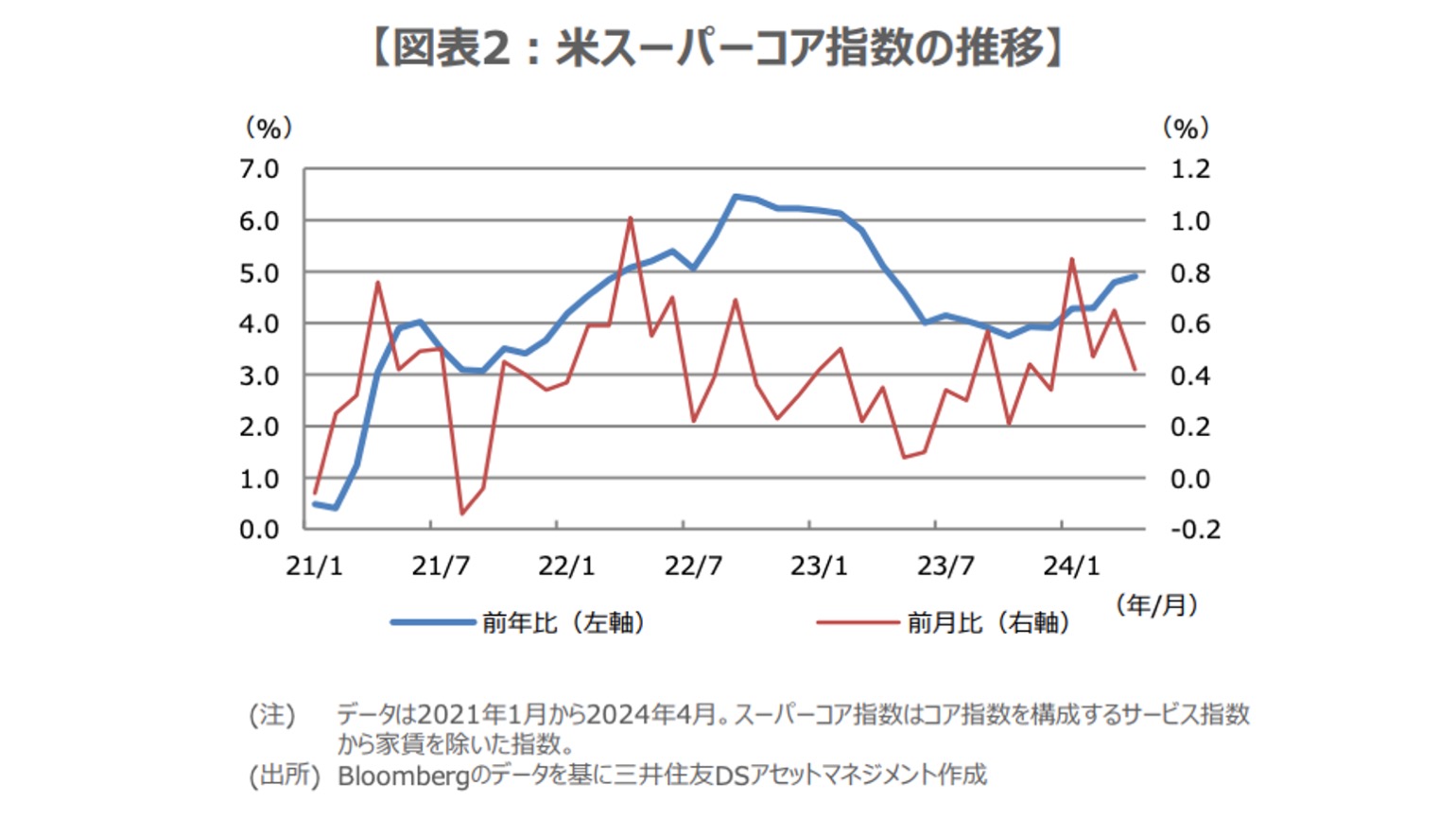

なお、もう1つの注目点であるスーパーコア指数(コア指数を構成するサービス指数から家賃を除いた指数)は、前年同月比で4.91%上昇と、3月の4.8%から伸びが加速したものの、前月比では0.42%上昇と、3月の0.65%から伸びが鈍化し、インフレへの警戒を後退させる一因となった(図表2)。

■小売売上高は弱めの内容も、年内の利下げ期待が強まり、米株主要3指数は過去最高値更新

昨日はCPIの発表と同時刻(日本時間午後9時30分)に、4月の米小売売上高も発表されたため、小売売上高とCPIの結果の組み合わせ次第で、相場の動きが異なり、その解釈もやや複雑になることが想定された。

具体的な組み合わせと予想される市場の反応については、前述の同日付レポートで詳しくまとめたが、市場にもっとも好ましい組み合わせは、CPIの伸びの鈍化と小売売上高の緩やかな減少と考えられた。

この場合は、米国の利下げ期待が継続することで、長期金利が低下し、株価は上昇、ドル円はドル安の流れでドル安・円高が進むものの、日本株は米国株に連れて上昇で反応する可能性が高いと思われるためだ。

4月の米小売売上高は、市場予想を下回る低調な内容となりましたが、結果的に年内2回の米利下げ予想を強めることとなり、ダウ工業株30種平均など米主要3指数は終値ベースで過去最高値を更新した。

■円安局面は一巡へ、日本株は持ち直すも、米株対比遅延か、解消には国内固有の好材料待ち

ドル円は昨日の米国市場で一時154円70銭水準をつけたが、日本時間の本日朝方、さらにドル安・円高が進んでいる。

米インフレ沈静化の判断には、もう少し物価関連の指標を見極める必要があるが、ドル円は沈静化をある程度先取りして推移すると思われる。

一方、日銀も実質賃金の前年比伸び率や消費動向をにらみ、追加利上げを準備するとみられ、円安は4月29日の160円台がいったんピークとなった公算が大きいと考えられる。

米インフレ懸念の後退は、日本株にとっても好ましく、株価の下支えになるとみている。ただ、この先、ドル円がドル安・円高方向に振れやすくなると思われること、国内企業の業績予想が米国企業よりもかなり控えめであることなどから、日本株の持ち直しはこの先、米国株対比でやや遅れることも見込まれる。

これを解消するには、業績予想の上方修正や、消費の回復など、国内固有の好材料を今しばらく待つことになるだろう。

構成/清水眞希

DIME MAGAZINE

DIME MAGAZINE