米連邦準備理事会(FRB)のパウエル議長の記者会見(5月1日)などを受けて、9月の利下げ観測が浮上。その一方で7月の利下げ実施説もささやかれている。

そんな中、三井住友DSアセットマネジメント シニアマーケットストラテジスト・久髙一也氏によるグローバル・リート(※)市場に関するリポートが届いたので、本稿にて概要をお伝えする。

※REIT=Real Estate Investment Trust:不動産投資信託

米欧中銀の次の一手は利下げ、グローバルリート市場は持ち直しへ

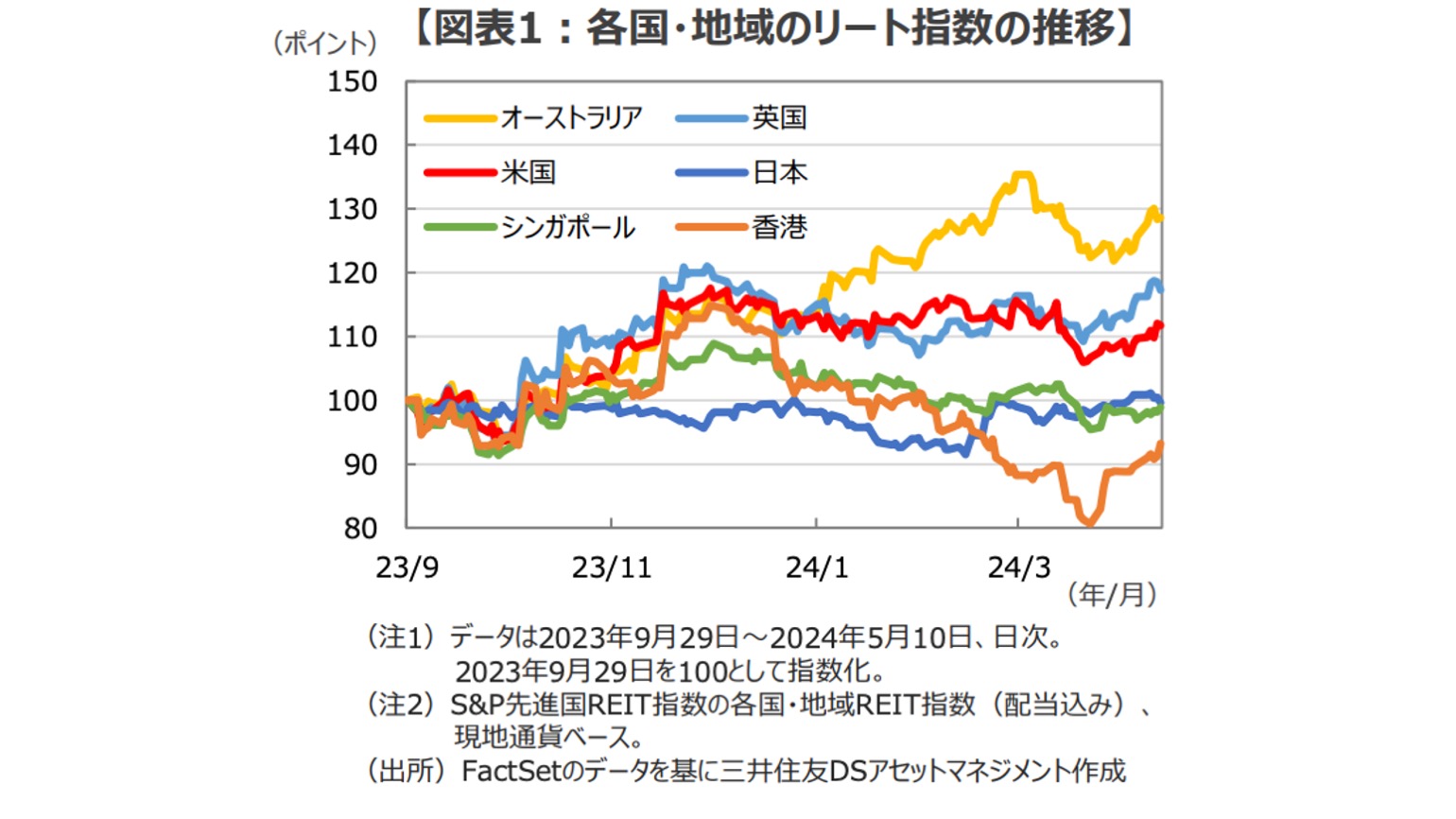

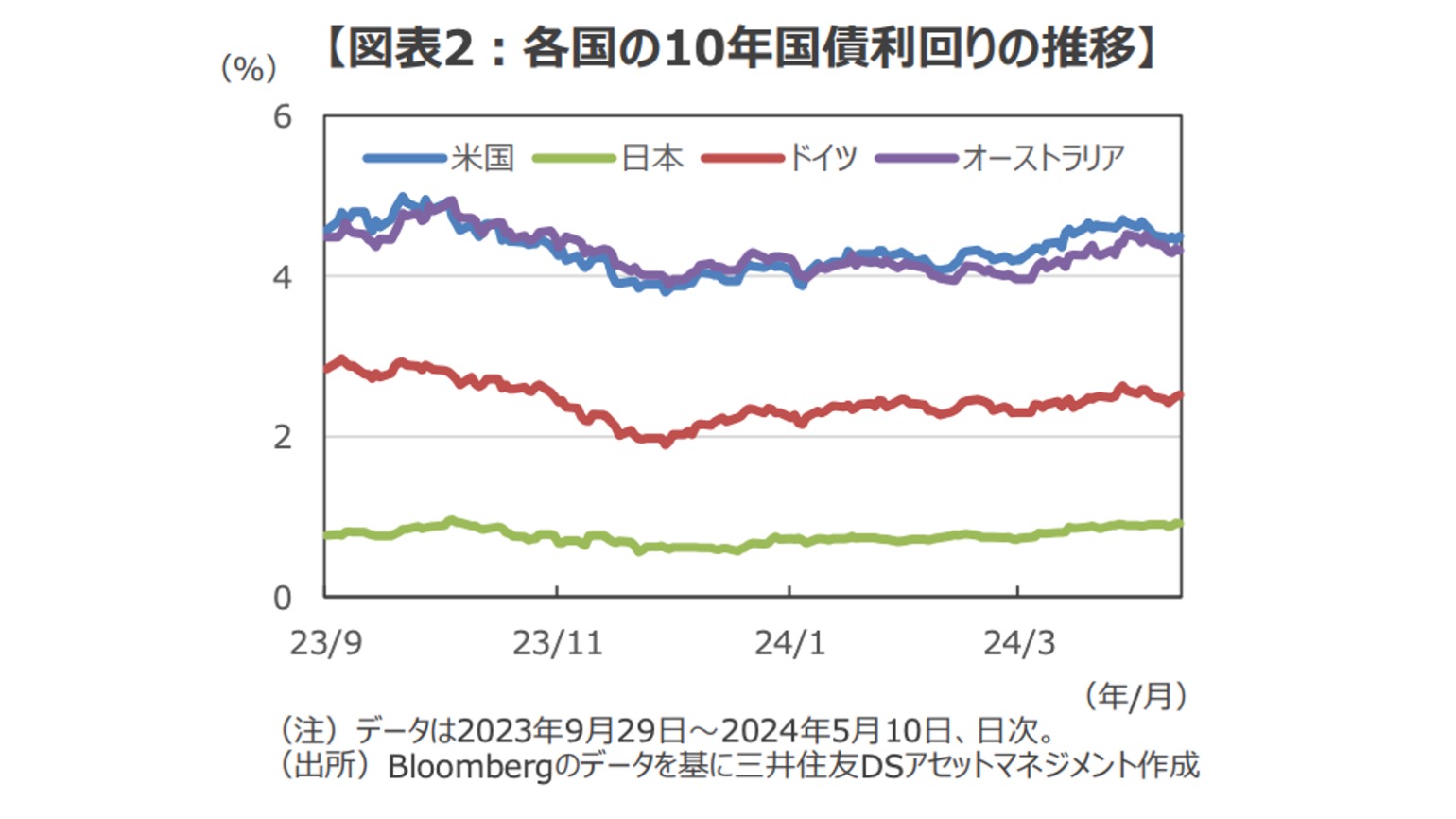

2024年に入り、グローバル・リート市場は、全体として上値の重い展開だったが、足元では金利の落ち着きとともに持ち直しつつある。一般的に金利上昇局面では、リートの配当利回りの相対的な魅力度が低下することに加え、リートの借入れコスト上昇による業績への悪影響が意識される傾向がある。したがって金利の落ち着きはリート市場にとってポジティブと考えられる。

リートの最大市場である米国は、24年初からの想定外に強い景気・インフレ指標を受け、米連邦準備制度理事会(FRB)による利下げ観測が後退し、金利上昇への警戒感が上値を抑制した。ただ、5月に発表された雇用統計などの弱めの経済指標を受けて年内利下げ観測が高まったことで、米国10年国債利回りの上昇が一服し、米国市場は持ち直しつつある。

欧州市場は、米国と同様の傾向ではありますが、米国と比較して景気・インフレ減速が進展する中で、欧州中央銀行(ECB)の利下げ観測の高まりが支えとなり、相対的に底堅い動きとなっている。

日本市場は、2024年3月に日銀によるマイナス金利政策が解除されたものの、当面は緩和的な金融政策が続くとの見方から、戻りを試す展開となっている。日本のデフレ脱却期待やオフィス市況の需給改善に加え、自己投資口取得の動きなどが好感視されているようだ。

アジア・オセアニア市場について、オーストラリア市場は好決算銘柄を中心に堅調、中国の不動産市場の懸念から下落基調にあった香港市場は、政策期待や割安感が支えとなって底打ちの動きを示している。

■各国・地域間のバリュエーション比較

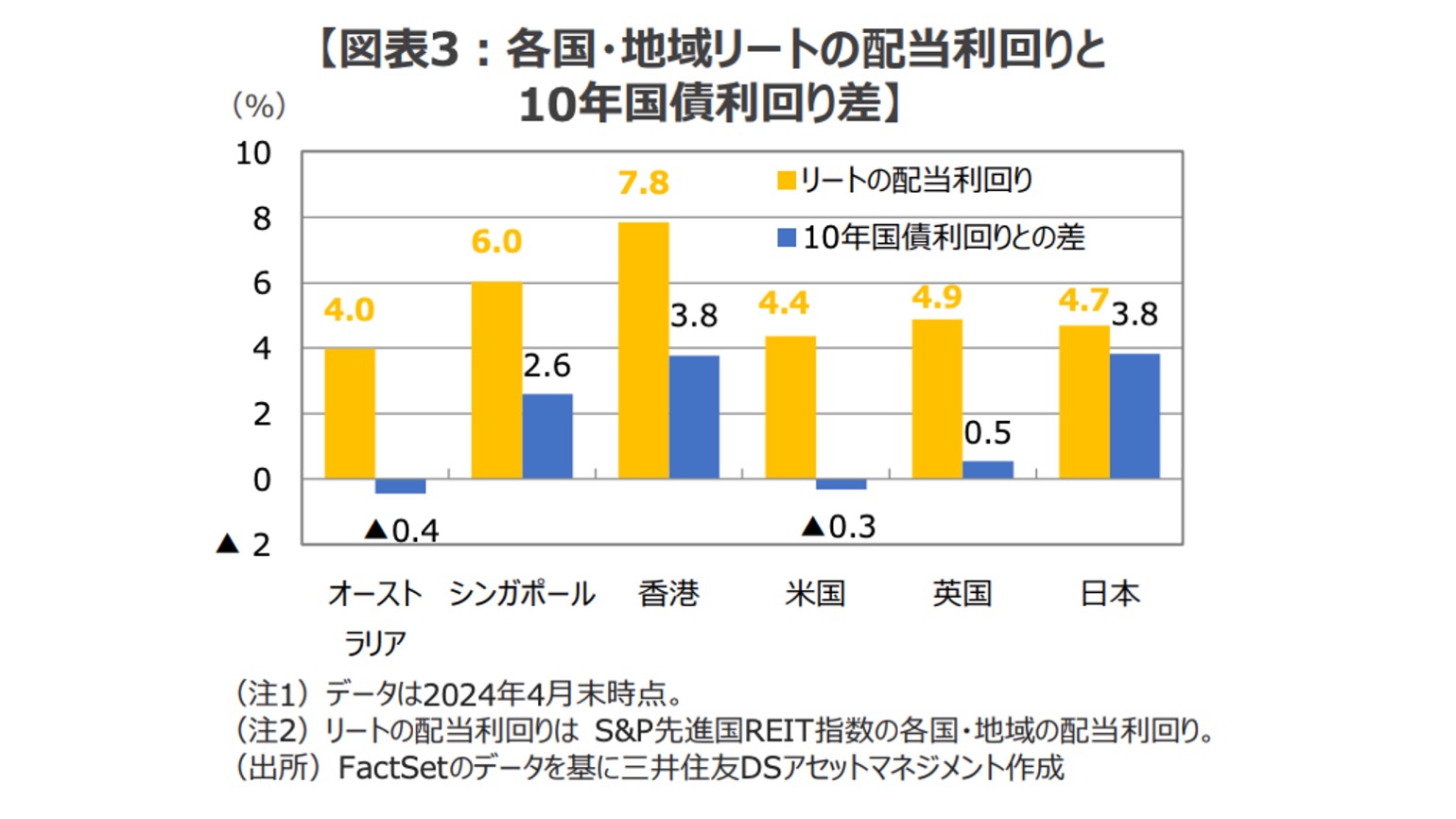

リートは、保有している不動産からの賃貸収入や売却益から得られる配当収入が安定的に期待できる金融商品だが、直近の配当利回りはグローバル平均で4.6%程度(S&PグローバルREIT指数、24年4月末時点)と比較的高い水準にある。

各国・地域のリートの割安度を検証するため、リートの配当利回りと10年国債利回りとの差(図表3)に着目してみると、日本(3.8%)、香港(3.8%)、シンガポール(2.6%)の順に高い水準にあり、相対的に割安感があると捉えられる。各国・地域の経済成長やインフレの中期的な見通しなども含めて総合的に判断する必要があるが、投資尺度の一つとして着目すべきポイントと見ている。

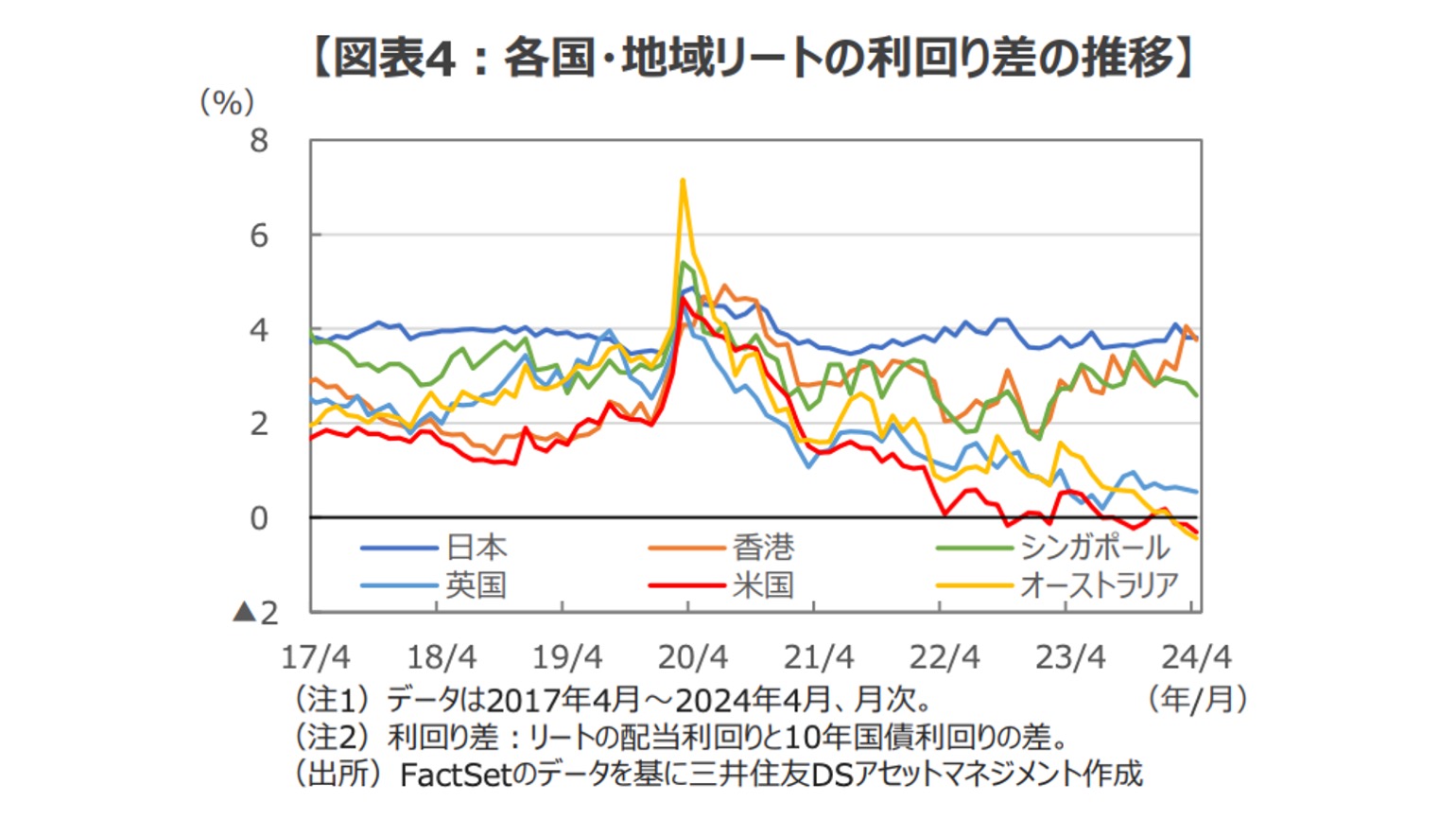

各国・地域のリートの配当利回りと10年国債利回りとの差(利回りスプレッド)について、歴史的な推移(図表4)を確認してみた。

20年3月の新型コロナウイルス感染拡大を嫌気したリスクオフ局面において、一時的ながら株式とともにリート市場も大きく下落し、利回りスプレッドは大きく上昇した。その後の経済正常化や世界的なインフレ率の高まりを受けた金利上昇が利回りスプレッドの縮小要因となった。

しかし、中国の景気減速や不動産市況の悪化が懸念されてリート価格が軟調に推移した香港や、マイナス金利解除後も長期金利上昇が限定的だった日本は、相対的に高い利回りスプレッド水準で推移している。

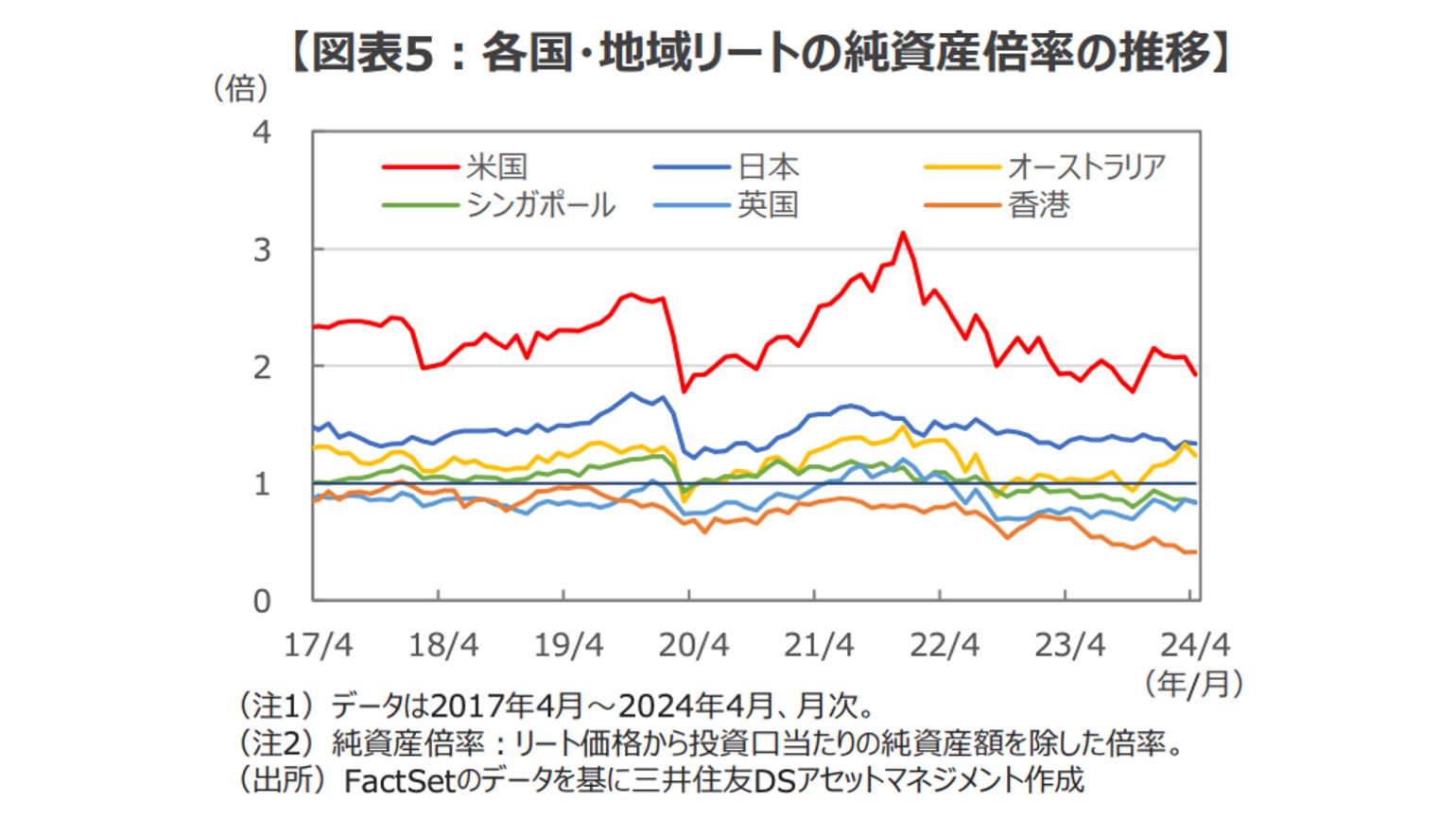

割安度を測る投資尺度の一つである、各国・地域のリートの純資産倍率(リート価格から投資口当たりの純資産額を除した倍率)の推移(図表5)をみると、総じて歴史的に低位な水準にあることがわかる。足元では米国、日本、オーストラリアなどが1倍を上回る一方、香港、英国、シンガポールなどが1倍を下回る水準で推移している。

各国・地域のリートの純資産倍率の過去推移を見る限り、それぞれの期待成長率やインフレの中期的な見通しなどを勘案する必要はあるが、歴史的にみて割安な水準にあるということは注目点の一つと言えそうだ。

DIME MAGAZINE

DIME MAGAZINE