ネットバブル後のナスダックの「新値」:テクノロジーの爆発的進化の予兆

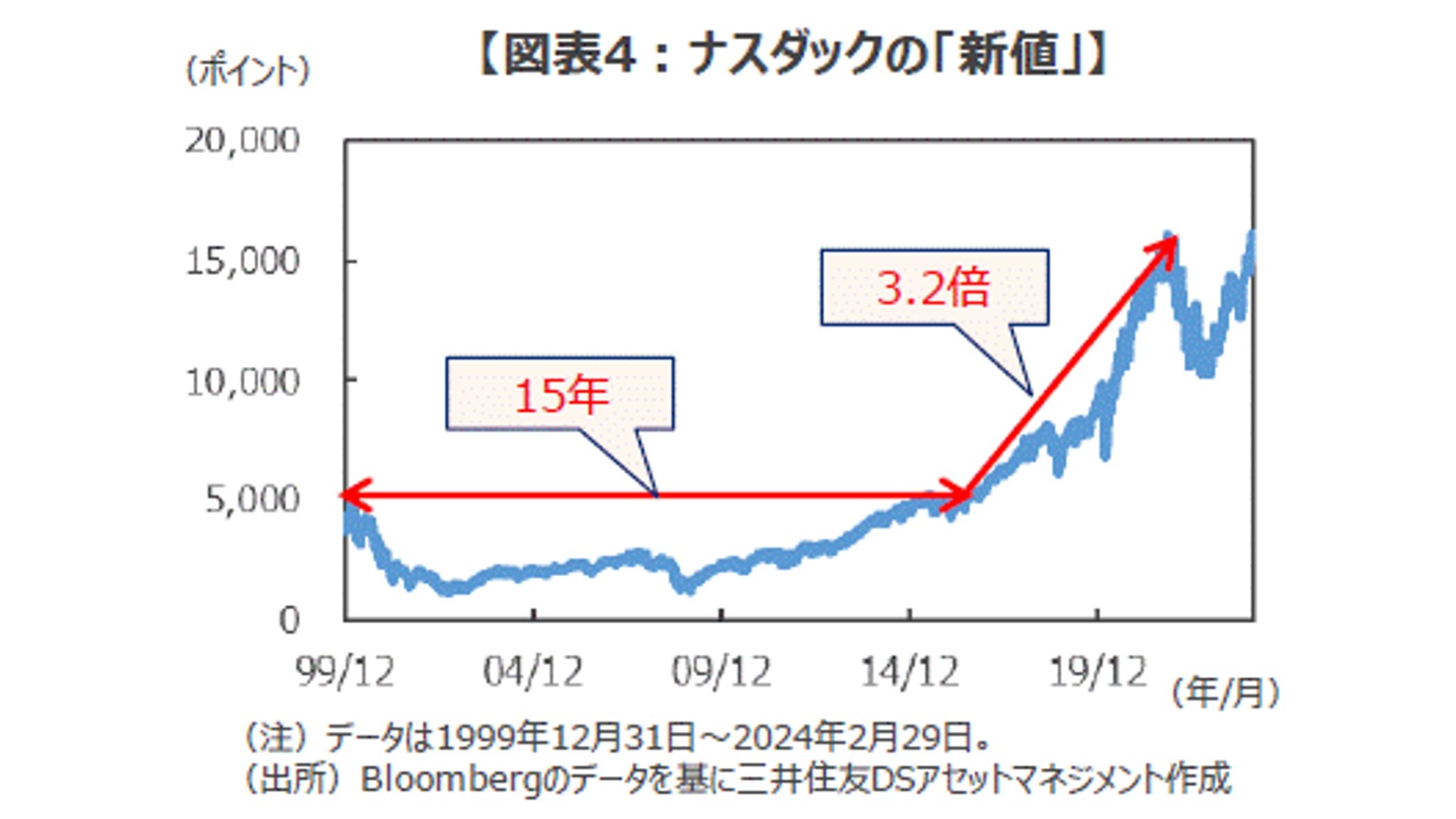

例えば、2000年のネットバブルで急騰した米ナスダック指数はその後急落し、「新値」に達するまで15年の期間を要した。

しかし、ひとたび史上最高値を更新すると市場関係者の高値警戒感をよそに、その後6年あまりの間に約3.2倍に上昇した(図表4)。

こうしたナスダックの「新値」出現の背景には、GAFA(グーグルの親会社アルファベット、アマゾン・ドット・コム、フェイスブックを運営するメタ・プラットフォームズ、アップルの4社の頭文字)のようなプラットフォーマーの台頭、ビッグデータの活用、そして大規模AIの登場に至る、昨今のテクノロジーの爆発的な進化があったことはご存じのとおりだ。

大恐慌後の米国株の「新値」:黄金の60年代の予兆

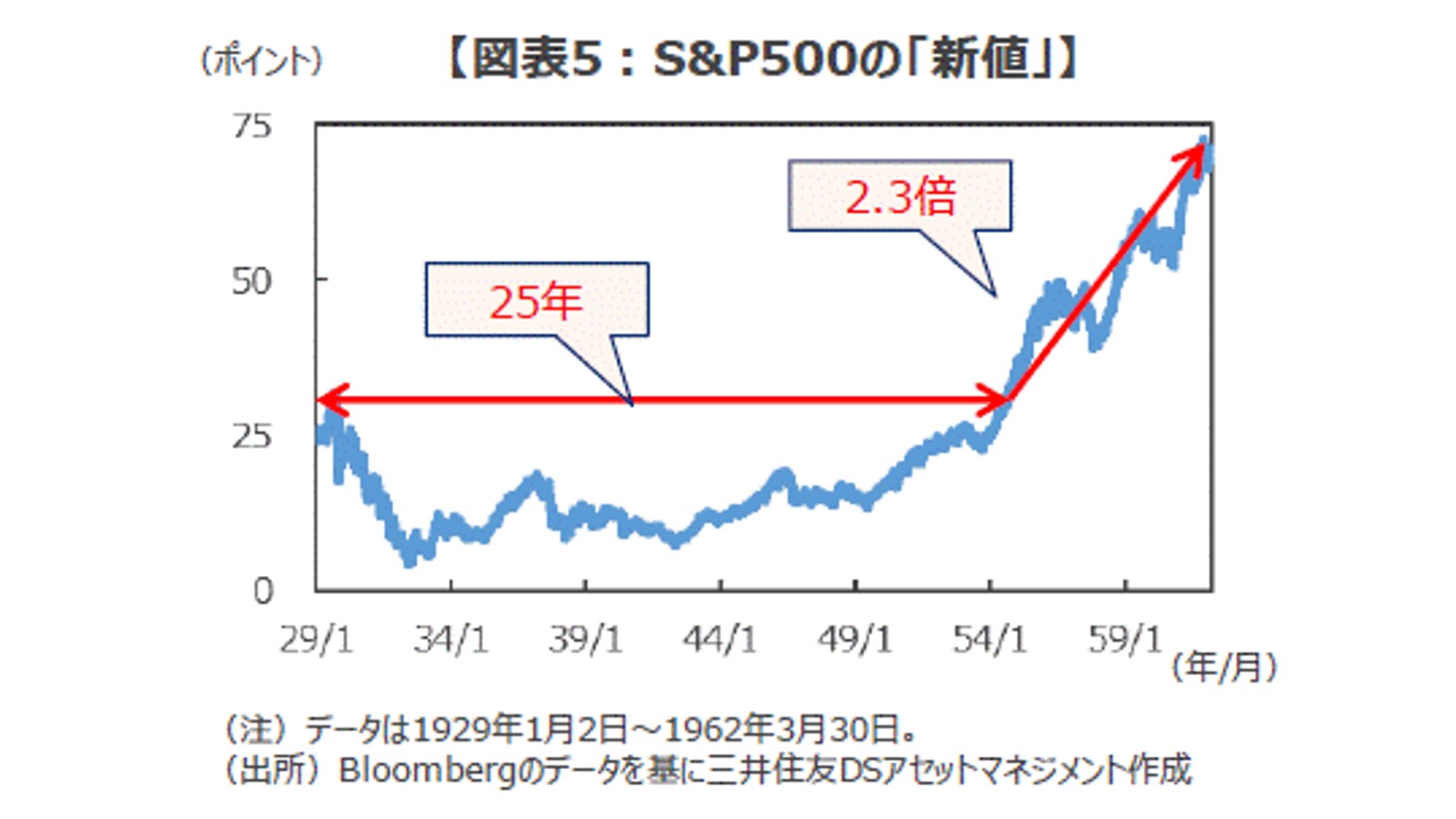

こうした「新値」は、第二次世界大戦後の米国株でも出現している。米国の代表的な株価指数であるS&P500種指数は1930年代の大恐慌により実に86%も暴落し、1955年に「新値」に到達するまで25年の期間を要した。

そして、「新値」に到達したS&P500は、その後の約7年間で約2.3倍に上昇している(図表5)。

戦後の米国は世界最大の工業国として高成長を達成するとともに、その強大な軍事力を背景に世界の覇権を握ることとなる。そして、1960年~69年にかけて実質国民所得の伸びが45%強まで加速し、「黄金の60年代」と呼ばれる好景気を謳歌することとなった。

つまり、S&P500の「新値」が示唆していたのは、大英帝国から米国へと世界の覇権が移行する「パクス・アメリカーナ」の確立と、米国の「黄金の60年代」の出現を予見した動きであったとすることができそうだ。

湾岸戦争後の原油価格の「新値」:新興国のエネルギー需要の爆発

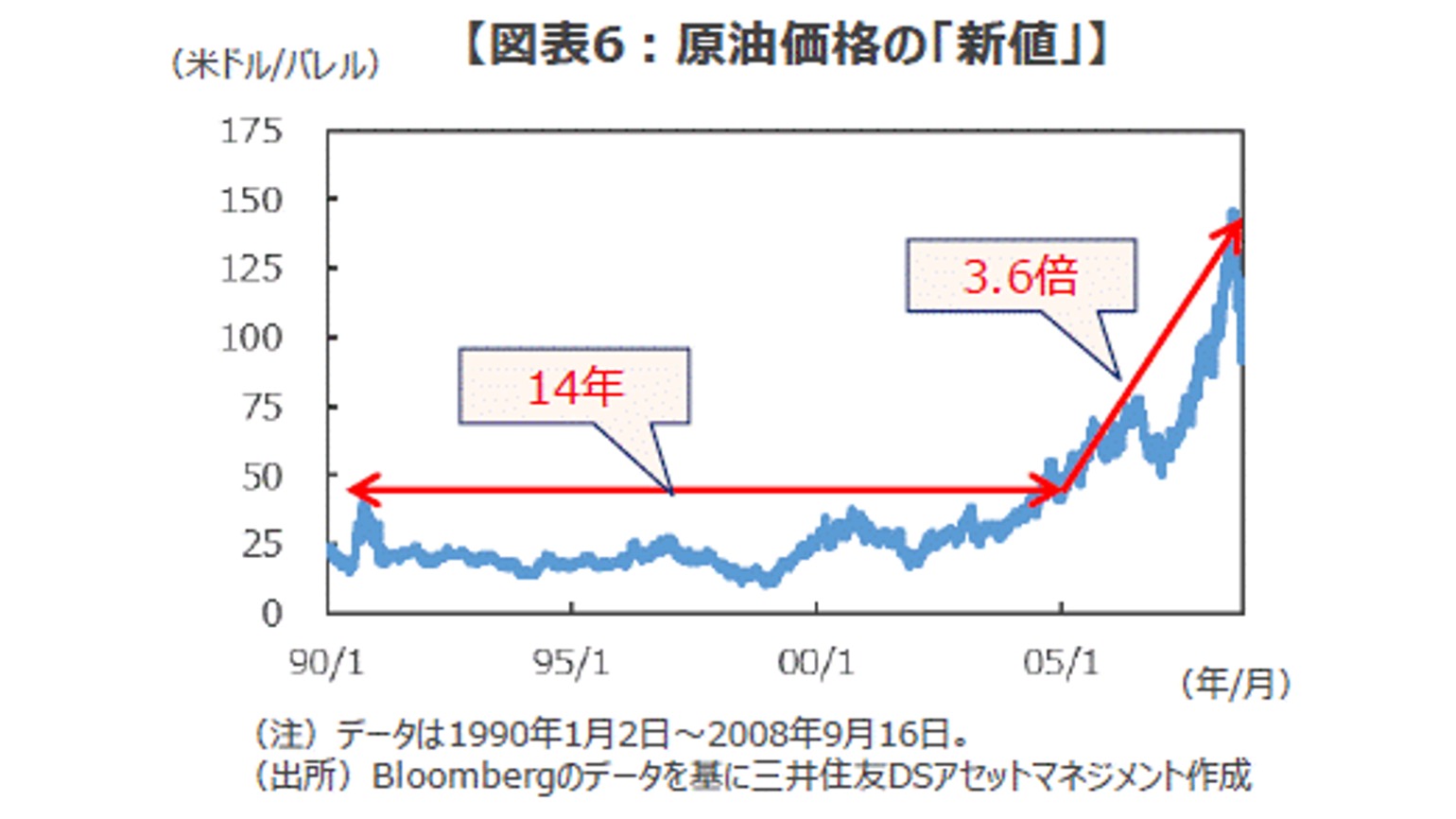

こうした「新値」の出現とその後の上昇相場は、株式市場に限ったことではない。例えば原油市場では、1990年の湾岸戦争の勃発により急騰した原油価格はその後急落し、高値を更新するのに14年の期間を要した。そして、「新値」の出現後は約4年で約3.6倍に急騰している(図表6)。

1990年代の原油価格は石油輸出国機構(OPEC)の価格調整力の低下や、非OPEC諸国の増産による需給悪化から長らく低迷が続いていた。

しかし2000年代に入ると、中国をはじめとする新興国が世界経済をけん引するとともに、莫大なエネルギーが消費されるようになる。

つまり、原油価格の「新値」が示唆していたのは、ブリックス(BRICs:ブラジル、ロシア、インド、中国の頭文字をとった呼称)の台頭による世界的なエネルギー需要の爆発を予見した動きであったとすることができそうだ。

日経平均の「新値」が予見する日本の将来(仮説)

こうして考えると、34年ぶりにつけた日経平均の「新値」の破壊力について、侮ることはできないだろう。では、今回の「新値」は、日本株や日本経済のどんな将来を予見しているのか。

あくまでも「仮説」に過ぎないのだが、足元で起きつつある事象をつぶさに見ていくと3つの構造変化に気づかされる。

■仮説その1:デフレ脱却で「普通」の国になる日本

1つ目の仮説、それは「デフレ脱却」により、日本が「普通」の国になるという構造変化だ。日本では長らくデフレが続くことで、企業は縮小均衡を迫られ、人々の給料は増えず、経済や株価は長らく低迷を余儀なくされることとなった。

しかし、こうした日本の苦境は、世界的に見て極めて異常な事態であったと言えそうだ。

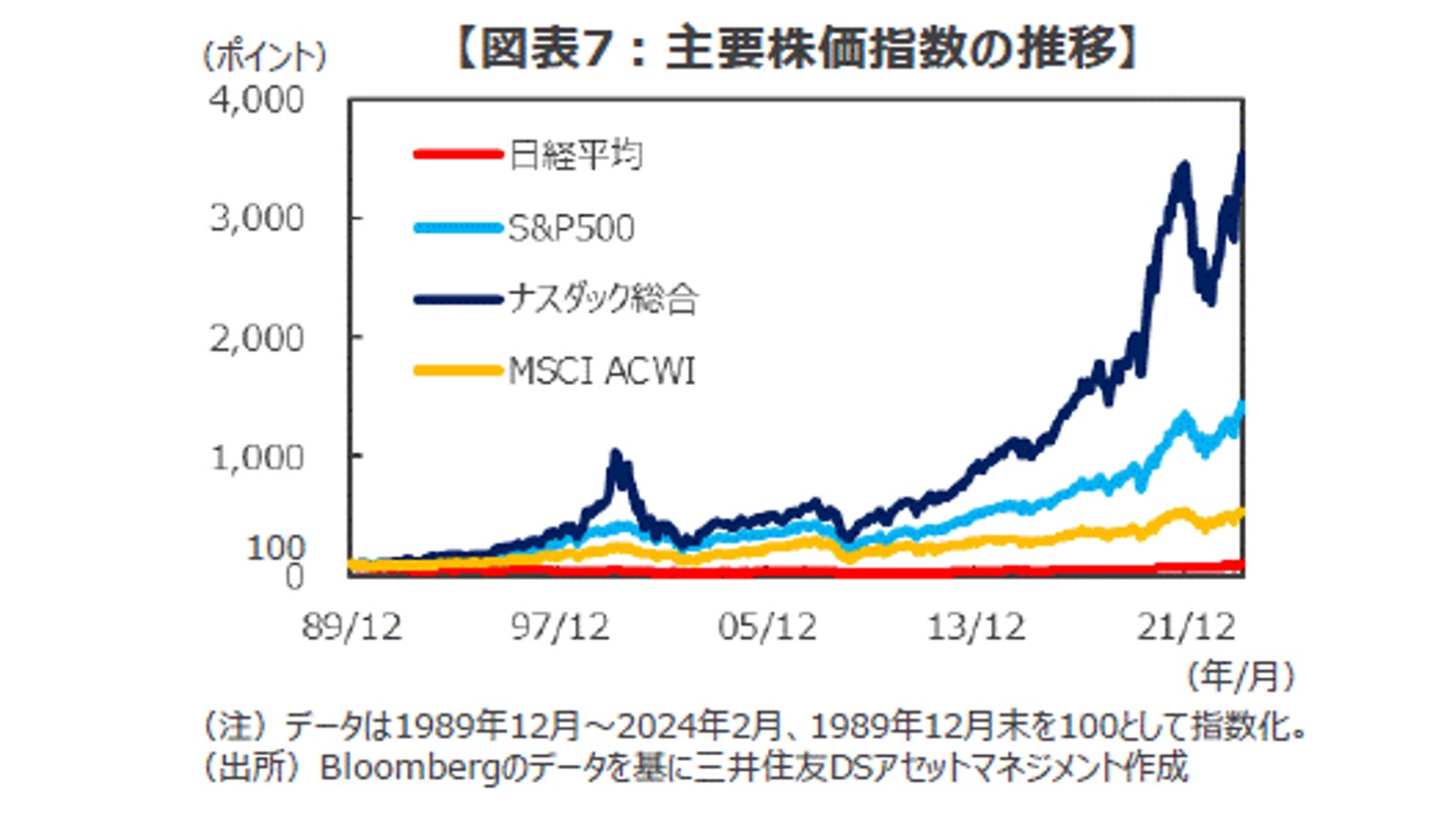

例えば株価指数の推移を見ると、日経平均は1989年12月末との比較で約1倍に留まっている。

一方、世界の株価指数(MSCI世界株指数)はこの間約5倍に、米国のS&P500種指数は約14倍に、そしてナスダック総合指数にいたっては約35倍まで上昇している(図表7)。

つまり、今回の日経平均の「新値」は、諸外国と同じように名目経済が拡大し、賃金が上昇し、株式市場が長期では右肩上がりになる、日本がそうした「普通」の国になる時代を予見している可能性がある。

■仮説その2:AIが解決する少子高齢化による人手不足

2つめの仮説、それはAI、ロボット、自動運転などの進化と活用により、少子高齢化が進む日本が世界のロールモデルとなるケースだ。

「必要は発明の母」といったのは発明王トーマス・エジソンだが、今後人手不足が深刻化する日本では、AIやロボットの活用が様々な分野で進み、その実用面で世界をリードする可能性がある。

というのも、AIのような破壊的なイノベーションについては、これを歓迎する国ばかりではないからでだ。経済協力開発機構(OECD)は最近のレポートで、今後AIの活用が進むことでOECD加盟国の平均で27%の雇用が消滅するリスクがある、と警告している。

こうして考えると、日本はAIを活用した自動化、省力化、そして高度化で世界をリードする可能性があると言えそうだ。

■仮説その3:中国から日本へのグレートシフト

3つめの仮説、それは米中対立、新冷戦構造による、中国から日本へのグレートシフトだ。

近年は中国への依存を減らそうとする「デリスキング」の動きが活発化しているが、中国から「ヒト、モノ、カネ」が逃げ出すとともに、その受け皿として日本の存在感が高まっている。

例えば、海外から中国への直接投資は一時マイナスに転じるなど、資本逃避の動きが鮮明だ。一方、日本では巨大半導体工場の建設をはじめ、設備投資の国内回帰が進んでいる。

また、就職難の中国を逃げ出し、日本での留学や就職を目指す中国人の若者が増えているとも報じられている。

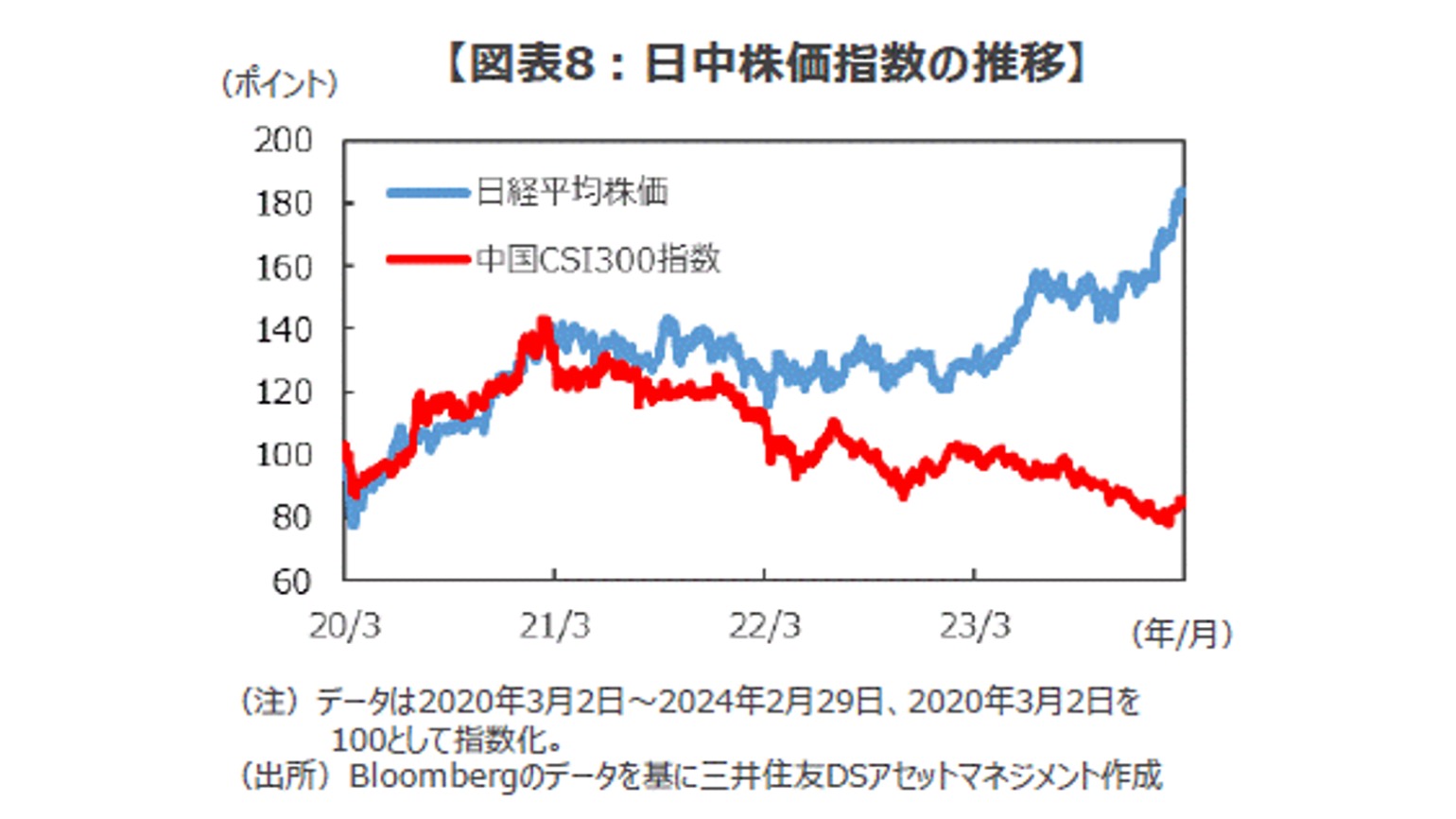

そして、株式市場では日中間で株価指数の両股開きが明らかで、中国から日本への「ヒト、モノ、カネ」のグレートシフトを連想させる動きがみられる(図表8)。

もちろんこうした見方は仮説にすぎないが、これらのうちいずれか(ないしは全て?)が直近の日経平均の「新値」が示唆する構造変化であるとすれば、日本株の上昇はまだ始まったばかりである可能性を否定できないだろう。

まとめ

好調が続く日本株ですが、ここもとの株価上昇は企業利益の拡大をともなう、健全な株価上昇といえそうだ。

こうした株価高騰の背景には日本の「デフレ脱却」があるが、24年度の春闘での大幅な賃上げにより、物価上昇と賃上げの好循環が今後も続く可能性が高まっている。

そして、34年ぶりの日経平均の「新値」の背景に長期の上昇相場をもたらす構造変化があるとすれば、安易な売りは大きな痛手を負う可能性がありそうだ。

※個別銘柄に言及していますが、当該銘柄を推奨するものではありません。

関連情報

https://www.smd-am.co.jp/market/daily/focus/2024/focus240313gl/

構成/清水眞希

DIME MAGAZINE

DIME MAGAZINE