三井住友DSアセットマネジメントはこのほど、チーフリサーチストラテジストの石井康之氏による「米投資適格社債市場の利回りは高水準、堅調な展開が続く FRBの利下げ転換と米景気のソフトランディングが追い風」に関するマーケットレポートを公開した。

FRBの利下げ観測から米投資適格社債市場は堅調な展開

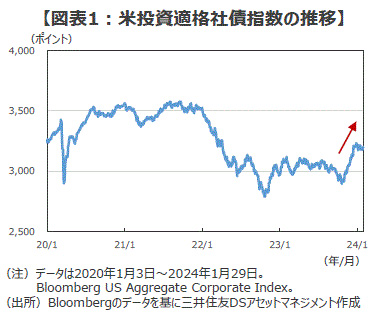

米国の投資適格社債市場が堅調な展開となっている。米投資適格社債指数(ブルームバーグ)のパフォーマンス(トータルリターン、ドルベース)をみると、23年10月末から足元(1月29日)までの約3カ月のリターンは、+9.8%となった。

株式に比べ、安定性が高いとされる債券のリターンとしては、比較的高い収益率となっている。

米投資適格社債市場は、22年3月以降の米連邦準備制度理事会(FRB)による相次ぐ利上げを受けて、23年10月にかけて軟調に推移した。

社債利回りのベースとなる米国債利回りが大幅に上昇(債券価格は下落)したことから、同社債市場は大きく調整した。

しかしその後は、米国のインフレ圧力が和らぎ、FRBの利下げ転換観測が強まったことから、米国債利回りが急低下し、同社債市場は急上昇(利回りは低下)した。

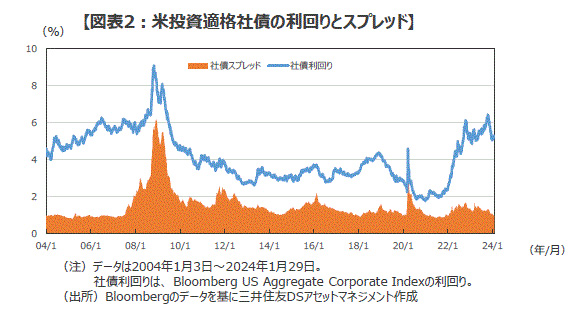

また、信用リスクを表す社債のスプレッド(国債利回りに対する上乗せ金利)も、23年10月末の1.30%から足元は0.94%と、大きく縮小(社債価格は上昇)した。

米景気が軟着陸(ソフトランディング)するとの期待感が高まり、投資家のリスク選好姿勢が強まったことから、国債よりも社債が選好されたとみられる。

米投資適格社債の利回りは高水準

22年初に2.45%だった米投資適格社債の利回りは、FRBの大幅利上げによる米金利上昇を受け、23年10月に一時6.43%まで上昇した。同社債利回りはその後大幅に低下し、足元で5.18%と(1月29日時点)、23年10月から1%以上低い水準にある。

それでも同社債利回りは、ヒストリカルにみると高い水準にあると言えそうだ。

過去20年の同社債利回りの推移をみると、この期間の平均は4.13%で、足元の水準は高水準だということがわかる。今後、インフレの鈍化に伴いFRBの利下げ局面が訪れれば、同社債利回りの低下余地は大きいと考えられる。

【今後の展開】利下げ局面と米景気ソフトランディングは米社債市場の強い追い風

三井住友DSアセットマネジメントは、24年の米国経済について、これまでの利上げの累積効果から緩やかに減速するものの、雇用が安定していることから底堅く推移し、ソフトランディングに至ると想定している。

また、インフレが減速傾向にあるなか、FRBは5月以降、四半期に一度のペースで政策金利を引き下げると予想している。

こうした環境下、米投資適格社債市場は堅調に推移すると考える。FRBの利上げ局面が終了し、利下げを続ける局面は、債券市場の強い追い風となるためだ。

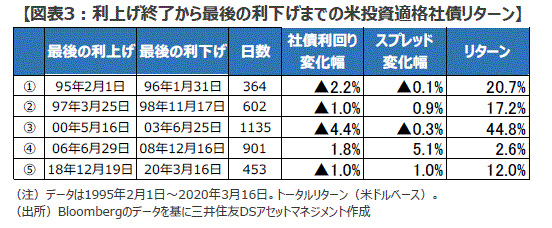

90年以降過去5回の利下げ局面をみると、利上げ打ち止めから最後の利下げ実施に至る期間で、同社債市場は高いリターンを上げている(金融危機で社債スプレッドが大きく拡大した「図表3の(4)リーマンショック時」を除く)。

三井住友DSアセットマネジメントは、先行きのFRBの利下げ転換に伴い、米国債利回りが緩やかに低下すると予想している。また、米景気のソフトランディングが見込まれるなか、企業財務と業績が改善するため、社債スプレッドは安定推移するとみている。このため米投資適格社債市場は今後も堅調に推移することが期待される。

出典元:三井住友DSアセットマネジメント

構成/こじへい

DIME MAGAZINE

DIME MAGAZINE