申告ミスは脱税と判断される場合も!以下のポイントを要チェック

2023年分の所得税の確定申告期間は、2024年2月16日から2024年3月15日まで。YouTubeチャンネル『脱・税理士スガワラくん』を運営する税理士の菅原 由一氏から、関連レターとして「確定申告で失敗しないために絶対抑えるべきポイント10選」が届いたので、その概要をお伝えする。申告を予定している人は、ぜひ参考にしていただきたい。

2023年分の所得税の確定申告期間は、2024年2月16日から2024年3月15日まで。YouTubeチャンネル『脱・税理士スガワラくん』を運営する税理士の菅原 由一氏から、関連レターとして「確定申告で失敗しないために絶対抑えるべきポイント10選」が届いたので、その概要をお伝えする。申告を予定している人は、ぜひ参考にしていただきたい。

<1>ふるさと納税

ふるさと納税で様々な地方自治体に寄付する時、5か所(※)以内ならば確定申告が不要な「ワンストップ特例」が使える。

ただし、「ワンストップ特例」を使った人は、それとは別で医療費控除などの確定申告をする場合、改めてふるさと納税の申告もしないと「ワンストップ特例」の適用が無効になる。

「ワンストップ特例」を使っていたとしても、確定申告を行なう人は、ふるさと納税の申告を忘れないようにしたい。

※ 同一自治体にふるさと納税を何度行なっても、それは1か所としてカウントされます。

<2>ふるさと納税の限度額超え

ふるさと納税は、自身の所得額によって、お得になる限度額が決まっている。限度額以上の寄付をすると損をしてしまうので、絶対に限度額を超えないようにすること。特に個人事業主は最後まで自分の所得がわかりにくいため、限度額を超えてしまう人がいるので注意が必要。

<3>医療費控除

その年の1月1日から12月31日までの間に支払った医療費が1世帯で合計10万円を超えた場合、医療費を控除できる。

自治体や協会けんぽから送られてきた「医療費のお知らせ」には、支払った「一部負担金額」(原則的には3割負担)の他に「医療費の総額(10割)」の記載がある。

実際に、間違って「医療費総額」で医療費控除の申告をしてしまう人もいるので気をつけたい。支払った「一部負担金額」で申告すること。

<4>医療費控除で差し引く金額の間違い

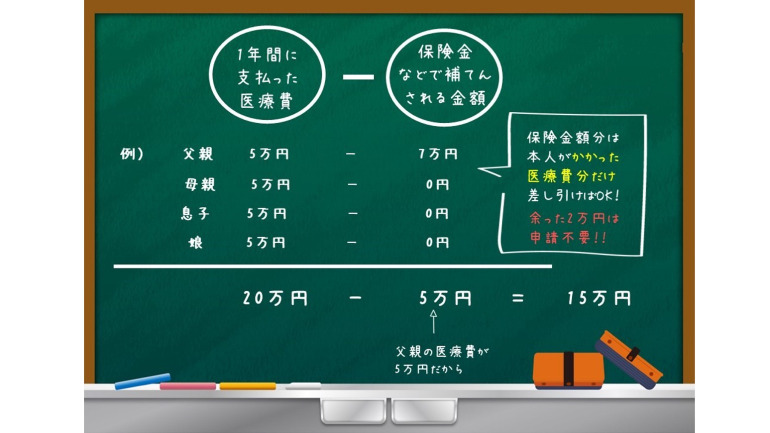

生命保険や社会保険などで入院費や高額療養費などの「生命保険や社会保険などで補てんされる金額」(保険金)がある場合は、支払った医療費の金額から保険金額を差し引いた金額を申告するが、この差し引き金額を間違える人が意外に多い。

例えば、夫婦2人に子供2人の4人家族で、それぞれ5万円ずつ、合計20万円の医療費がかかっていたとする。この場合、1世帯10万円以上の医療費がかかっているので、医療控除が受けられる。

父親は入院して5万円の医療費がかかっていたが、保険会社から7万円の保険金が入った。このケースで「医療費の総額20万円-保険金7万円=13万円」と計算し、13万円で医療費控除の申請をする人がいる。

しかし、医療費より保険金額が多かった場合は、保険金額分は本人がかかった医療費分だけ差し引けば良いため、「総額20万円-5万円=15万円」となり、15万円で申請をすればよい。受け取った保険金全額を差し引く必要はないのだ。

<5>還付申告

確定申告で納税する人よりも、還付申告をして還付を受ける人の方が多い。全体の確定申告のうち、6割は還付申告なのだ。

還付申告も確定申告書を使用するため、手続き自体は確定申告と同じ。そして、還付申告も確定申告期間中にしなければならないと思っている人が多いが、還付申告の期限は3月15日ではない。

5年以内に申告すればよいので、3月16日にしても、1年後にしても問題なし。焦らず時間に余裕のある時に申告したい。

還付申告は1月4日から受け付けている。ただし納税する人は、2月16日から3月15日までに申告する必要がある。

<6>住宅ローン控除

金融機関から借入をして住宅を購入すると、住宅ローン控除という節税を受けられる。会社員などの給与所得者は、2年目以降は年末調整で申請できるが、初年度は確定申告をしなければならない。

住宅ローン控除は、初年度に確定申告をすることによって税金が返ってくる制度なので、確定申告をしなければ税金が返ってこない。

例えば、医療費控除だけ申告して、住宅ローン控除を申告しなかった場合、住宅ローン控除を放棄したことになってしまう。2年目からやり直しはできるが、初年度はやり直しができないため、放棄したことになてしまうので注意したい。

しかし、実は裏ワザがある。税務署に嘆願書を提出し、忘れていた旨を報告すれば、還付してもらえる可能性もある。

この方法は正式な手続きではないため、本来はできないが、確定申告を忘れてしまった人は、税務署に相談すると認めてもらえる可能性もある。

それはさておき、住宅ローン控除の初年度の申請は忘れないように。

<7>保険金にかかる税金

生命保険の一時金や損害保険の満期返戻金などで保険金が下りてきた時、50万円以上の利益があると、一時所得という形で税金がかかり、確定申告をしなければならない。保険会社から税務署に報告しているため、税務署はすべて把握しており、申告をしないと催促の連絡がある。

保険金は一時所得(※)に該当するため、税金がかかる可能性があるので覚えておきたい。

※ 生命保険の一時金や損害保険の満期返戻金の他、懸賞や福引きの賞金品、競馬や競輪の払戻金などにも50万円以上の場合は一時所得に該当します。

<8>副業に対する住民税

副業している人は要注意。多くの会社員は給与に対して住民税が発生し、給与から天引きされている。

では、副業に対する住民税はどうなのか? 何もしなければ、会社の給与に対する住民税と合算されて会社の給与から天引きされる。そのため、会社の給与に対しての住民税より高額であると、会社に副業が知られてしまう。

しかし、会社に副業がバレない方法もある。

副業していると確定申告が必要。確定申告書の「住民税に関する事項」欄にある「給与・公的年金等に係る所得以外の所得に係る住民税の徴収方法の選択」の「「自分の納付(普通徴収)」にマルを付けると、副業に対する住民税は自分で納付、給与に対する住民税は給与から天引きと分けて納税できるため、会社には知られないのだ。

会社に副業が知られたくない人や、副業が知られてもどれだけ稼いでいるかはバレたくない人は、確定申告書で普通徴収にマルを付けておくこと。

市区町村によって処理が変わる可能性があるため、詳しくは居住する市区町村に確認していただきたい。

<9>副業に対しての経費

副業にも経費がかかっていることを認識していない、または忘れているという人は多い。副業でかかった携帯代や交通費も経費で落すことができる。

最近多い例では、フリマアプリを使ってものを売ることを副業にしている人。モノが売れたら収入になるが、それに対しての梱包費用や郵送代などの経費を計上していない人が実は多い。

副業に対してどのような経費が計上できるのかを勉強しておかないと、損をすることもある。実際に事業を自宅で行なっている場合、家賃の一部を経費にするなど、様々なものが経費にできる。何が経費で落とせるのか確認しておきたい。

<10>赤字の時のポイント

売上以上に経費がかかったら赤字だ。副業には事業所得と雑所得の2種類あり、どちらに該当するかで赤字の取り扱いが変わってくる。

事業所得に該当すると赤字は給与所得と相殺できますが、雑所得に該当すると相殺できない。事業所得に該当するには、年間売上が300万円以上、300万円以下の場合は実態で判断という国税庁の指針がある。

現在雑所得であるならば、事業所得で申告ができないか、税理士に相談することをおすすめする。

税理士 菅原由一氏

1975年、三重県生まれ。SMG 菅原経営株式会社 代表取締役 / SMG 税理士事務所 代表税理士。元国税調査官の師匠からの学びにより、圧倒的に税務調査に強い税理士として知られ、全国から税務調査立会い依頼が後を絶たない。2023年1月に開設したYouTubeチャンネル『脱・税理士スガワラくん』の登録者数は既に35万人を超え、全国の税理士人気ブログランキングでも1位を獲得するなど、SNSの総フォロワー数は35万人。税理士でも言いづらいお金に関する有益な情報やギリギリすぎる裏ワザを伝えている。

関連情報

https://www.youtube.com/@datu-sugawara

構成/清水眞希

DIME MAGAZINE

DIME MAGAZINE