2023年の日本株は、さえない前評判を覆して好調に推移した。日経平均株価(日経平均)は年始の終値25,716円86銭から11月ザラ場高値の33,853円46銭まで約3割上昇したが、こうした値動きに思わず「利益確定の売り」を出した人も少なくないだろう。

しかし、2023年の日本株の好調が長期の上昇相場の始まりに過ぎないとしたら、「早すぎる利食い」はその後の運用に影を落とすことになりかねない。

そんな中、三井住友DSアセットマネジメントはこのほど、長期的な視点から今後の日本株の動向を展望する、同社チーフグローバルストラテジストの白木久史氏による「あなたの知らない『グローバル小型成長株の世界』荒野の七人を待ち受ける過酷な結末」と題したマーケットレポートを公開した。詳細は以下の通り。

1.「デフレ脱却」で始まる日本株の長期上昇相場

物価上昇と賃上げの好循環によるデフレ脱却への期待感が高まっている。こうした経済環境の変化から市場の関心を集めているのが、名目国内総生産(GDP)の推移だ。

GDPは国内経済の規模をあらわす経済指標だが、私たちがよくニュースで耳にするのはインフレの影響を取り除いた「実質GDP」の数字だ。一方、この「名目GDP」は、こうした調整を行わない素の数値の経済指標になる。

名目GDPが注目を集めるのは、その拡大が企業の売上や利益と密接な関係にあるからだ。例えば、2022年度の日本の税収は国・地方の合計で約71.1兆円に達し、コロナ禍前の2019年度の約58.4兆円から約2割も増加した。

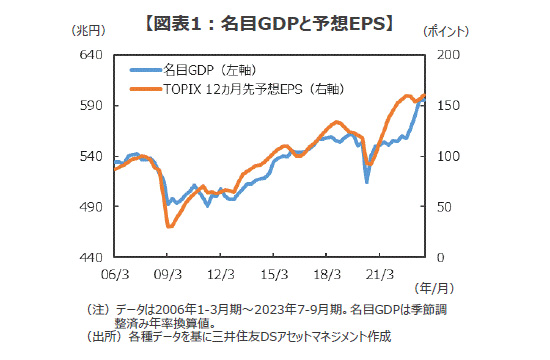

これは、名目GDPの成長が、課税対象となる企業の売上や利益を大きく押し上げたためだとされている。そして、過去のデータを振り返っても、名目GDPと企業の一株当たり利益(EPS)は連動する傾向があることが確認できる(図表1)。

三井住友DSアセットマネジメントでは、日本の名目GDPは底堅い実質GDPの成長とマイルドなインフレが続くことで、2023年度は+5.5%、2024年度は+2.6%の成長が続くものと予想している。

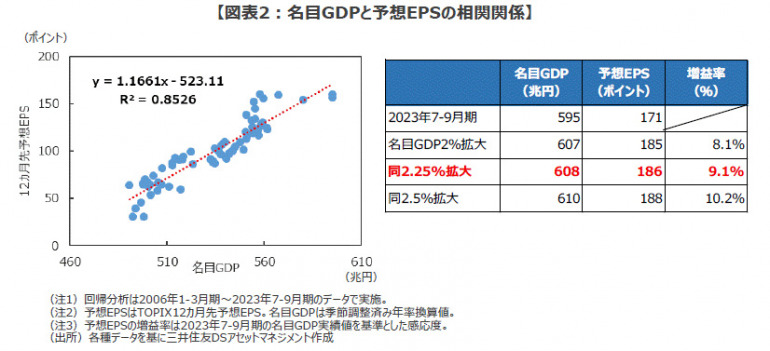

そして、デフレ脱却により日本の名目GDPが今後も長期にわたり年率+2.25%の成長を続けると仮定すると、EPSは同約9.1%増加する計算になる(図表2)。

■シナリオA:「デフレ脱却」で9年後に日経平均7万円を達成

株価はEPSと株価収益率(PER)の掛け算だから、仮にPERが一定でもEPSの増加に合わせて上昇することになる。

日経平均33,000円を起点に考えると、今後長期的に年率9.1%のペースで増益が続くなら、9年後の2033年には日経平均は72,266円(33,000×1.0919)となり、7万円に到達する計算になる。

「本当にそんなに上がるの?」と疑問に感じる方も少なくないだろう。しかし、思い出していただきたいのは、2009年12月末以降、日経平均はデフレ経済に苦しみながらも14年間で約2.5倍に上昇してきたという事実だ。

この間、米国ではS&P500種指数は約4倍に、ナスダック総合指数は同約7倍に上昇している。もちろん、昨今の米国株のような上昇を日本株に期待するのは欲張りすぎかもしれないが、「デフレ脱却」という構造変化が本物であれば、企業業績の改善から9年後に日経平均が2倍以上になっても決しておかしくないだろう。

2.「ROEの改善」のインパクト

業績主導で9年後に日経平均が7万円を達成するのが「シナリオA」だとすれば、それに株主重視の経営による「資本効率の改善」や「株主資本利益率(ROE)の上昇」を織り込んだのが「シナリオB」になる。

東京証券取引所による低PBR改善の要請を受けて、収益性の向上や資本効率の改善に取り組む上場企業がここもと増加中だが、日本企業のROEが改善していくと、7万円到達のタイミングはより早まる可能性がある。

■シナリオB:「ROE上昇」で日経平均は6年後に7万円突破

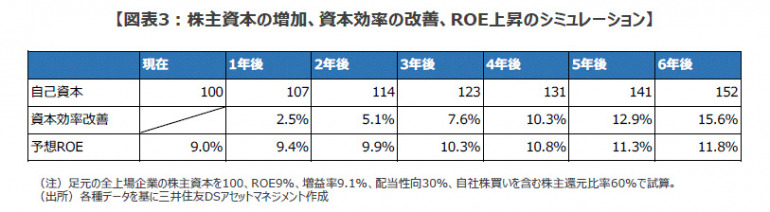

具体的な数字で見てみよう。仮に、日本企業の今後の増益率を9.1%、足元のROEを9%、配当性向を30%と仮定する。すると、日本の上場企業の株主資本は年率約7%増加して6年後には現在の約1.5倍になる。

そして、市場全体で最終利益の30%に相当する額の自社株買いが実施されると(低PBR企業中心に平均PBR1倍の株価水準での実施と仮定)、発行済み株式の減少を通じた資本効率の改善が加わり、日本株全体のROEは6年後に約11.8%まで上昇する計算になる(図表3)。

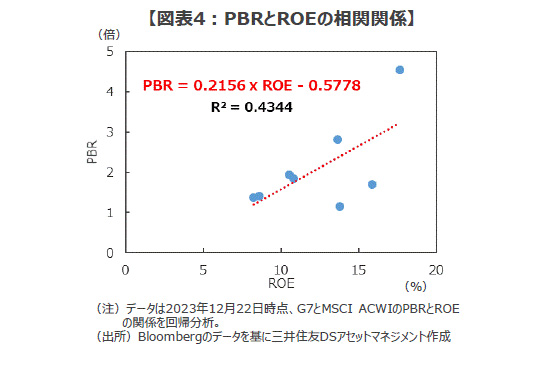

ROEとPBRの間には概ね正の相関関係、平たく言うと「ROEが改善するとPBRも上昇する」関係があるとされている。そこで、主要先進7カ国(G7)と世界株価指数(MSCI ACWI)のROEとPBRの関係について回帰分析をおこない、日本(TOPIX)のROEが11.8%に改善した場合のPBRの変化を試算した。

ROEが9%から11.8%に改善すると、日本のPBRは現在の1.40倍から1.97倍に拡大する計算になる(図表4:0.2156×11.8-0.5778=1.966)。

つまり、デフレ脱却による業績拡大に資本効率の改善が加わると、33,000円の日経平均は6年後には70,582円(33,000円×株主資本1.52倍×将来のPBR1.97倍÷現在のPBR1.40倍)となり、7万円の大台クリアは3年早まる計算になる。

DIME MAGAZINE

DIME MAGAZINE