業績に加えて、コーポレートアクションも前向きな銀行株

2023年10月時点では、世界的に見て金利上昇局面である。金利上昇は、貸し出しや国債の運用益増の期待感を呼び銀行株が上がるといわれ、このような〝思惑〟を「センチメント」という。

一方、今年7月までにインフレを退治すべく政策金利を5.5%にまで引き上げてきた米国で、3月頃にある銀行が破綻するなどネガティブな一幕もあった。だが、プロアナリストの見解は前向きだ。

「投資判断としては強気に見ています。日米とも長期金利は上昇傾向で、各銀行とも業績は上振れしセンチメントも好意的です。それ以外のところでいえば、東証からの改善要請を受けて各銀行は企業との株式持ち合い解消や、自社株買いに動いていることも、株価上昇の材料となっています。好調のメガバンクへの投資を皮切りに、おもしろい動きをしている地銀に投資する良い機会だと言えます」(岡三証券 金融セクターアナリスト・田村晋一さん)

岡三証券 金融セクター

岡三証券 金融セクター

アナリスト

田村晋一さん

1990年京都大学経済学部を卒業後、邦銀での支店勤務からキャリアをスタート。銀行・証券領域の株式リサーチアナリストとして20年以上の経験を持ち、2023年4月より現職。

高値圏にある今、高配当で割安株ならチャンスあり!?

足元の日経平均株価に注目すると、7月3日に年初来高値3万3753円を付けて以降9月末(9月29日終値)でも3万1857円と高値水準である。

「金融セクターに限らず個別株全体に今すぐ飛びついても、短期での利益は望めないでしょう。一方、NISAの観点でいえば、キーワードは『高配当』です。この高値圏での状態でも配当利回りが3%超、高値圏にない時は4%超という銘柄はいくつもある。日本株では3%以上の配当利回りがあり、かつPBRが1倍近辺で割安感がある銘柄には可能性があります」(経済アナリストの中原圭介さん)

また、「長期投資なら話は別ですが、2024年は中国や米国の景気後退など様々な火種が待ち構えていると理解しておくべきです」(同前)と、今が高値圏で来年は全体的に下落基調になるというリスクも示す。きちんと自分自身で分析を行ない、自己責任で判断を下す必要があるだろう。

アセットベストパート

アセットベストパート

ナーズ 経済アナリスト

中原圭介さん

金融機関などでの経験を経て、2006年に同社を設立。金融機関への助言・提案や顧客の資産運用コンサルティングを行なう傍ら、執筆・セミナーなどで金融教育・投資家教育の普及に努める。

3大メガバンクの中では高収益、高効率

三井住友フィナンシャルグループ

三井住友銀行やSMBC日興証券、三井住友カードなどを傘下に持つメガバンクグループで、累進的配当という配当維持または増配を毎期行なうと表明している。他メガバンクと比較して中小企業や個人向けでの融資に強いイメージで、コロナ禍後の資金ニーズに対して貸し出しが好調。

【株価(最低購入価格)】7347円(73万4700円)

【時価総額】9兆8268億円 【配当利回り】3.40%

【優待】無 【PER】11.97倍 【PBR】0.74倍

〈TAMURA’S SIGHT〉収益力はメガバンクの中でトップに位置し従業員1人当たりの稼ぐ力が強いです。SMBC日興証券の増資が9月に終了しグループ全体での収益性は来年以降も期待できると見ています。

国内最大規模の金融グループ

三菱UFJフィナンシャル・グループ

三菱UFJ銀行や三菱UFJモルガン・スタンレー証券などを傘下に持つ日本最大・業界No.1の金融グループである。株価の基準値が低いので10万円台から投資できる一方、旧三菱銀行時代の海外への融資の強さがあり業績予想は2024年3月期に過去最高益更新の見込みである。

【株価(最低購入価格)】1268.5円(12万6850円)

【時価総額】16兆944億円 【配当利回り】3.23%

【優待】無 【PER】11.7倍 【PBR】0.84倍

〈TAMURA’S SIGHT〉相場がセンチメント(感情分析)の期待感から上昇していく場合、海外投資家は、業界1番手を最も買ってくる傾向にあります。銀行は本銘柄が対象なので、それに乗る戦略はアリです。

京阪神地区での営業拡大が続く

京都フィナンシャルグループ

京都銀行などを傘下に持つ金融グループで、地盤の京都だけでなく大阪や兵庫などの京阪神地区のカバー範囲を広げることで店舗数や業績を伸ばす。オンライン取引にも力を入れ銀行力を着実に伸ばしてきている。

【株価(最低購入価格)】8503円(85万300円)※

【時価総額】6449億円 【配当利回り】1.88%

【優待】有 【PER】22.58倍 【PBR】0.57倍

〈TAMURA’S SIGHT〉任天堂など京都ハイテク企業の株式を持ち、その含み益は8000億円と時価総額に比して大きく、今後の自社株買いの期待が持てます。

※持株会社化前の京都銀行の最終売買日(9月28日)の終値ベース。

国内最大手総合金融業、球団や空港運営

オリックス

1964年に日本で初めてリース業を立ち上げてから金融業を中心に事業投資や不動産事業など、多角的に経営しながら成長してきた。金融業と事業投資と事業経営の3つの柱で経営の安定性を実現している。

【株価(最低購入価格)】2793円(27万9300円)

【時価総額】3兆4489億円 【配当利回り】3.37%

【優待】無 【PER】9.89倍 【PBR】0.90倍

〈NAKAHARA’S SIGHT〉リース業、不動産業、海外事業などコングロマリット的に事業を行なっており安心感があります。高配当は今後も継続するでしょう。

MUFGグループの消費者金融

アコム

個人向けローンビジネスや金融機関向けの信用保証業、海外金融業を柱に事業を展開する。海外の売上比率は全体の20%超と堅調だ。Mastercard発行ライセンスも持ち、ノンバンクのトップランナー的存在である。

【株価(最低購入価格)】348.8円(3万4880円)

【時価総額】5464億円 【配当利回り】3.44%

【優待】無 【PER】9.44倍 【PBR】0.93倍

〈NAKAHARA’S SIGHT〉実質賃金の低下傾向から個人向けローンの拡大傾向が続く。来店不要サービスにより、利用ハードルが下がっているのが功を奏す。

2010年4月に株式会社化・上場をはたした大手生保会社

第一生命ホールディングス

保険料収入は生保業界No.1を誇る。高齢化社会での健康不安に応える医療保険のニーズは今後も健在だ。1980年代から続く海外事業は、上場後、現地保険会社のM&Aを強化している。

【株価(最低購入価格)】3097円(30万9700円)

【時価総額】3兆657億円 【配当利回り】2.78%

【優待】無 【PER】11.15倍 【PBR】0.98倍

〈NAKAHARA’S SIGHT〉日本国債の投資が大きく、金利上昇局面で利益が伸びやすいです。株主還元を強化していくと表明している点もポイントです。

船舶ファイナンスや外貨に強い

いよぎんホールディングス

国内外の海運業者向けに、瀬戸内で船舶業を営む企業に対しての融資やファイナンス事業に力を入れる。船舶業者の業績やニーズは引き続き好調である。外貨で受け取った返済金の運用力が高いのも特徴である。

【株価(最低購入価格)】1075円(10万7500円)

【時価総額】3369億円 【配当利回り】1.86%

【優待】有 【PER】12.96倍 【PBR】0.42倍

〈TAMURA’S SIGHT〉他行が配当性向を上げる中、同行はまだ24%前後と上げる余地が残ります。ポストコロナでの貿易再開もプラスに作用するでしょう。

リース業では国内最大手でIT機器などに強み

三菱HCキャピタル

2021年に日立キャピタルと三菱UFJリースとの合併により誕生し、国内最大手の事業規模となった。両社の強みを掛け合わせた盤石な事業基盤に強みを持ち、国内外に様々な規模の顧客を持っている。

【株価(最低購入価格)】1024円(10万2400円)

【時価総額】1兆4670億円 【配当利回り】3.71%

【優待】無 【PER】11.92倍 【PBR】0.90倍

〈NAKAHARA’S SIGHT〉市場流動性が高く機関投資家には知名度が高い一方、個人投資家の知名度が低いです。業績は、右肩上がりなので狙い目です。

流通系カード事業でトップクラス

クレディセゾン

セゾンカードとUCカードを発行する流通系のクレジットカード会社である。〝リアルとデジタルを融合〟をミッションに掲げ、レガシーなカード事業にとらわれず新たな価値創造で業績拡大を目指している。

【株価(最低購入価格)】2370.5円(23万7050円)

【時価総額】4396億円 【配当利回り】3.37%

【優待】無 【PER】7.56倍 【PBR】0.61倍

〈NAKAHARA’S SIGHT〉金融業全体の中では時価総額が低めですが、約0.6倍というPBRの低さに対し高配当なので、伸びしろがあると見ています。

金融機関向けシステムの安定稼働を目指す

シンプレクス・ホールディングス

銀行や証券会社など向けのトレーディングに必要なITソリューションを中心に、収益源・屋台骨を支える重要システムを国内外の金融機関に提供する。競合に比して時価総額の規模が小さい分伸びしろがある。

【株価(最低購入価格)】2.708円(270.800円)

【時価総額】1558億円 【配当利回り】1.11%

【優待】無 【PER】26.22倍 【PBR】3.73倍

〈NAKAHARA’S SIGHT〉旧帝大クラスの理系学生の新卒入社が多く社員が優秀です。時価総額1500億円程度とまだ低く、化ける可能性が高いです。

取材・文/久我吉史

※データは9月29日時点。配当利回りの「―」は無配。

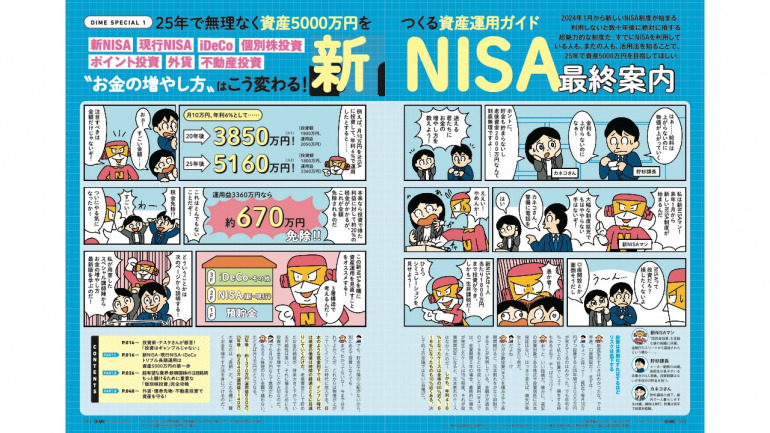

無理なく資産5000万円を貯める方法とは?DIME12月号は「新NISA」の大特集!

いよいよ、2024年1月から新しいNISAがスタートします。新しいNISAは、利用しないともったいないと言われる、資産運用をサポートする魅力的な制度。新NISAでは、年間の投資枠が大幅に増え、投資商品の非課税期間が無期限となります。

また、非課税保有期間や口座開設期間の制限が緩和され、より柔軟な運用が期待できます。とはいえ、投資初心者にとっては、不安も多いはず。そこでDIME編集部ではDIME12月号にて、新NISAが気になっている方、本気で資産運用を始めたい方のために、無理なく資産を運用できる方法を、第一線で活躍している投資のスペシャリストたちに解説していただきました。また、特集では資産80億円を稼いでいる注目の投資家・テスタさんも登場。初心者のための「投資の鉄則5か条」を指南しています。

DIME12月号 価格790円(税込)

新NISAを始めたい、新NISAのことをもっと知りたい、何をどうしたらいいのかよくわからないという人が多いのも事実。そんな方はぜひ、DIME12月号を参考にして始めてみてはいかがでしょうか。

◆動画を見る

特集 1 「新NISAで5000万円貯める!」

新NISA×iDeCoでトリプル長期運用術、プロが太鼓判を押す9つの投資信託、個別株、新興国株、外貨、債券先物、完全攻略!80億円投資家テスタさんに聞く「投資の鉄則5か条」、〝お金の増やし方〟はこう変わる!

DIME MAGAZINE

DIME MAGAZINE