大手格付け会社フィッチ・レーティングスが8月1日、米国債の格下げを発表した。これにより、この先市場が混乱する可能性はあるのだろうか?

三井住友DSアセットマネジメントはこのほど、同社チーフマーケットストラテジスト・市川雅浩氏がその時々の市場動向を解説する「市川レポート」の最新版として、「米国債の格下げが市場に与える影響について」と題したマーケットレポートを発表した。レポートの詳細は以下の通り。

フィッチ・レーティングスは8月1日米国債の格下げを発表、同日の市場はリスクオフの動きが鮮明に

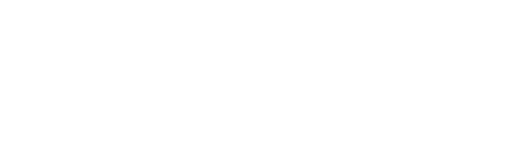

フィッチ・レーティングスは8月1日、米国の外貨建て長期債務格付けを最上位の「トリプルA」から1段階低い「ダブルAプラス」に引き下げを発表した。これを受け、世界の主要株価指数は2日、軒並み大幅安の展開となり(図表1)、為替市場では日本円、米ドル、スイス・フランが対主要通貨で買われるなど、リスクオフ(回避)の動きが鮮明となった。

フィッチは格下げの理由について、①今後3年間に予想される財政の悪化、②高水準で増加する一般政府債務の負担、③債務上限問題の度重なる膠着と土壇場での解決が示すガバナンスの低下、を挙げている。

また、米財務省は7月31日、7-9月期の借り入れ必要額の見通しを7,330億ドルから1兆ドルに引き上げたが、米利上げによる借り入れコスト増も指摘され、これらも格下げの判断にいくらか影響したものと推測される。

米国債は2011年8月に格下げされた経緯があり、米国株は下落、米国債利回りは低下で反応

なお、米国債は過去にも格下げとなった経緯がある。米格付け会社スタンダード・アンド・プアーズ(S&P、現S&Pグローバル)は2011年8月5日、長期債務格付けを「トリプルA」から「ダブルAプラス」へ1段階引き下げた。米国では、当時も債務上限問題を巡って与野党が対立し、8月2日には債務上限を引き上げる法律が成立していたが、S&Pは財政健全化計画が不十分だと判断し、格下げを決定した。

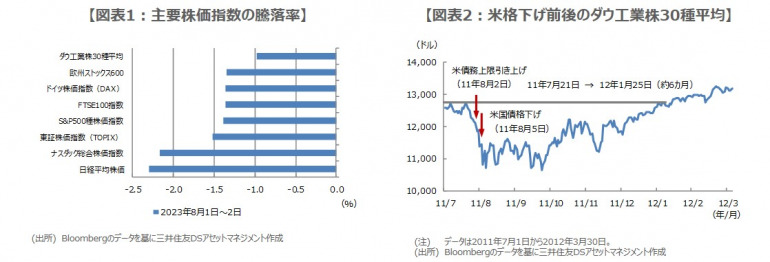

格下げを受けて、ダウ工業株30種平均は2011年7月21日の直近高値から10月3日まで16.3%下落し、7月21日の水準を回復したのは約半年後の2012年1月25日だった(図表2)。なお、ダウ平均が下落した2011年7月21日から10月3日までの期間、米10年国債利回りは1.26%の低下幅となり、ドル円は1円67銭、ドル安・円高が進行した(ニューヨーク市場終値ベース)。

2回目の今回、市場は冷静な対応が可能、深刻な混乱に至る恐れは小さく、過度な警戒は不要

さて、今回のフィッチの決定に対し、市場はリスクオフで反応しているが、現時点ではこの先、深刻な混乱に発展する恐れは小さいとみている。前述の通り、米国債の格下げは2011年8月に一度経験しているため、格下げ後の市場の動きはある程度、想定できる。また、フィッチは5月時点で米国の外貨建て長期債務格付けの見通しを「ネガティブ」に引き下げており、格下げの可能性は事前に示唆されていた。

これらを踏まえると、市場は比較的冷静に対応することができると考える。それでも、トリプルAの格付け限定で運用するファンドなどからは一時的に米国債の売りが出るなど、格下げの材料を消化するまで、少し時間を要することも予想される。ただ、改めて2011年8月当時を振り返っても、その後、米国が景気後退(リセッション)入りすることはなかったため、格下げに対する過度な警戒は不要と思われる。

出典元:三井住友DSアセットマネジメント

構成/こじへい

DIME MAGAZINE

DIME MAGAZINE

最新号

最新号