三井住友DSアセットマネジメントはこのほど、同社チーフマーケットストラテジスト・市川雅浩氏がその時々の市場動向を解説する「市川レポート」の最新版として、「米国の金融政策と景気循環と株価の関係」と題したマーケットレポートを発表した。レポートの詳細は以下の通り。

米国では昨年来の金融引き締めでインフレは沈静も、雇用は底堅くソフトランディングへの期待大

米連邦準備制度理事会(FRB)は、2022年3月の米連邦公開市場委員会(FOMC)でゼロ金利政策の解除を決定して以降、2023年7月のFOMCまで計11回の利上げを実施し、この間の利上げ幅は5.25%に達している。また、2022年6月からは、国債などの保有資産を減らす、いわゆる量的引き締め(QT)を開始し、FRBの総資産残高はQT開始前から直近まで、約6,710億ドル減少した。

この結果、FRBが注目する個人消費支出(PCE)物価指数(エネルギー・食品を除くコア指数)は、前年同月比の上昇率が2022年3月の5.4%から2023年6月には4.1%へ低下し、インフレ鎮静化の傾向が顕著になった。一方、失業率は2022年3月以降、おおむね3%台後半で推移するなど、雇用は底堅さを保っていることから、市場では米経済の軟着陸(ソフトランディング)に対する期待が高まっている。

94年の利上げではソフトランディングと株高が実現したが以降の利上げ局面はリセッションに至った

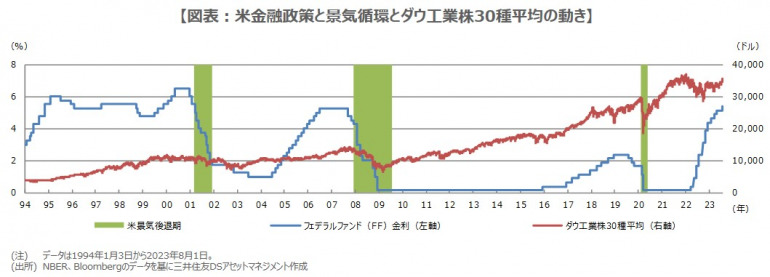

そこで今回のレポートでは、過去の米利上げ局面を振り返り、景気循環と株価の動きを検証し、米経済のソフトランディングの可能性を探る。はじめに利上げ局面について、今回は①1994年2月~1995年2月、②1999年6月~2000年5月、③2004年6月~2006年6月、④2015年12月~2018年12月、の4局面を対象とする(図表)。次に、各局面における景気と株価の動きをみていく。

①は利上げ終了後、1995年7月から1996年1月まで利下げが行われたが、景気後退(リセッション)なくソフトランディングが実現し、ダウ工業株30種平均は、利上げ開始から利下げ終了まで39.4%上昇した。

②は利上げ終了後、2001年1月から2003年6月まで利下げが行われたが、ITバブル崩壊や同時多発テロなどでリセッション入りし(2001年3月~11月)、ダウ平均は利上げ開始から利下げ終了まで17.9%下落した。

今回、利上げ後に金融ショックの発生がなければ、ソフトランディングが実現する可能性は高まろう

③は利上げ終了後、2007年9月から2008年12月まで利下げが行われたが、リーマン・ショックなど金融危機の発生でリセッション入りし(2007年12月~2009年6月)、ダウ平均は利上げ開始から利下げ終了までの期間、14.5%下落した。最後に、④は利上げ終了後、2019年7月から2020年3月まで利下げが行われたが、コロナ・ショックでリセッション入りとなった(2020年2月~4月)。

ただ、④に関し、ダウ平均は利上げ開始から大きく上昇していたため、利下げ終了までの期間では13.7%の上昇となった。以上より、利上げ後のソフトランディングの実現については、その後に何かしらのショック(地政学リスクや金融危機など)が発生するか否かがカギを握ると思われる。今回も、この先、予期せぬ金融ショックが発生しなければ、ソフトランディングと株高に至る可能性は高まるとみている。

出典元:三井住友DSアセットマネジメント

構成/こじへい

DIME MAGAZINE

DIME MAGAZINE

最新号

最新号