今後、米国が利下げを実施した場合、米国株はどのように反応するのだろうか?

三井住友DSアセットマネジメントはこのほど、同社チーフマーケットストラテジスト・市川雅浩氏がその時々の市場動向を解説する「市川レポート」の最新版として、「もし米利下げなら米国株はどう動くか~過去の事例を検証する」と題したレポートを発表した。レポートの詳細は以下の通り。

FRBから金融引き締め継続のメッセージが発信されている一方、市場の利下げ観測は続いている

直近のフェデラルファンド(FF)金利先物市場では、年内9月と11月と12月の3回、25ベーシスポイント(bp、1bp=0.01%)の利下げが行われるとの見方が依然として強い状況だ。

また、米連邦準備制度理事会(FRB)が4月12日に公表した米連邦公開市場委員会(FOMC)の議事要旨(3月21日、22日開催分)では、今年後半に緩やかな景気後退が始まるとのFRBスタッフの予測が示された。

ただ、パウエル議長は3月FOMC後の記者会見で、経済見通しの概要(Summary of Economic Projections、SEP)通りの状況となれば、「FOMCメンバーは今年の利下げを考えていない」と述べており、また、FRBのウォラー理事は4月14日の講演で、「金融政策はさらに引き締める必要がある」と強調した。

このように、FRBからは金融引き締め継続のメッセージが発信されているが、市場の利下げ観測は続いている。

そこで仮に米国で利下げが行われた場合、米国株はどう反応するか直近6回のケースで検証する

三井住友DSアセットマネジメントは米国経済について、年後半から来年初にかけて軽度な景気後退入りを想定しており、利下げが行われるのは来年1-3月期と予想している。

もちろんこの先、米国で金融不安に起因する信用条件の急速な引き締まりが顕著となり、景気が大きく冷え込む状況となれば、年内利下げの可能性は高まることになる。

そこで、もし米国が利下げを行った場合、米国株はどのように反応するか、過去の事例を検証しつつ、考察する。

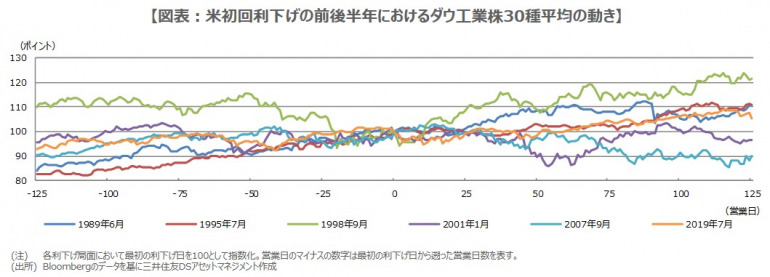

具体的には、米国で過去、最初に利下げが行われた時点を基準に、前後の半年間でダウ工業株30種平均がどのように推移したかを確認する。

過去の利下げ時期については、①1989年6月、②1995年7月、③1998年9月、④2001年1月、⑤2007年9月、⑥2019年7月、の直近6回としている。

また、ダウ工業株30種平均の動きについては、それぞれ利下げが行われた日から前後125営業日の期間をみている。

利下げ後のダウは6回中4回上昇、深刻な金融危機でなければ利下げ後底堅く推移する可能性

結果は図表の通りで、利下げの前後で上昇し続けたのは①1989年6月、②1995年7月、⑥2019年7月の3回だった。

また、利下げ前は下落していたものの、利下げ後は上昇に転じたのは③1998年9月の1回で、これとは逆に、利下げ前は上昇していたものの、利下げ後は下落に転じたのは④2001年1月と⑤2007年9月の2回だった。

このように、利下げ前後の株価の動きには、ややばらつきがみられる。

なお、利下げ後という観点では、株価は6回のうち4回上昇しており、大きく下落した⑤2007年9月は、リーマン・ショックに起因する世界的な金融危機の影響が大きいと思われる。

過去の動きが必ずしも現在に当てはまるとは限らないが、仮にこの先、米国が利下げに転じた場合でも、それが深刻な金融危機によるものでなく、物価安定後の景気下支えを目的とするものであれば、株価が比較的底堅く推移することも想定される。

出典元:三井住友DSアセットマネジメント

構成/こじへい

DIME MAGAZINE

DIME MAGAZINE