認知症による「資産凍結」が社会的な問題となっている。認知症を発症した場合、認知判断能力の低下により、従前のような金融取引や不動産の管理が困難になるケースがある。銀行預金の凍結により、家族であっても出金できない事態も起きている。

日本全国では認知症の高齢者が保有する資産総額が2020年で約250兆円にも上ることが推計されており、今後、高齢化や認知症患者の増加が続けば、より莫大な額の資産が凍結されることになる。今回は、その推計値と共に、銀行預金凍結の対策を紹介する。

認知症高齢者が保有する総資産額は約250兆円にも!?

三井住友信託銀行が先日、独自に推計(※)した、認知症高齢者が保有すると推定される全国の「資産総額」「金融資産」「不動産」を発表した。

※日本銀行「資金循環統計」、総務省「全国家計構造調査」、国立社会保障・人口問題研究所「日本の将来推計人口(平成29 年推計)」、厚生労働科学研究費補助金認知症対策総合研究事業報告書などから、同社の調査部が独自に推計。

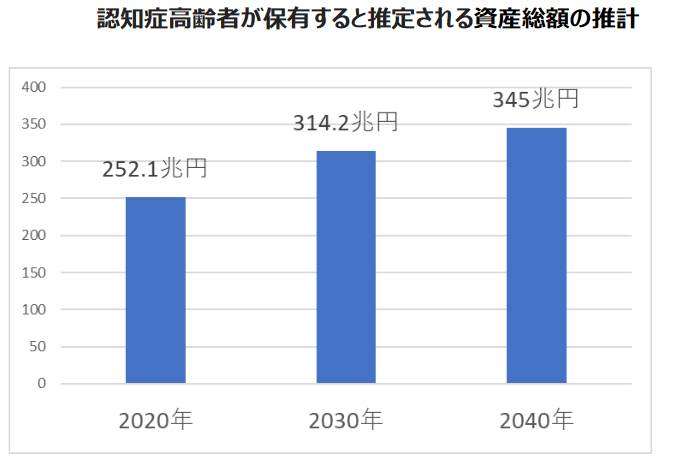

認知症高齢者が保有する全国の金融資産および不動産の総資産額は、2020年で252.1 兆円となり、2030年に314.2兆円、2040年には345.0兆円まで増加するという。

その内訳について、金融資産は、2020年で172.2兆円となり、家計保有金融資産総額の8.6%にも上る。不動産は、79.9 兆円で家計保有不動産総額の7.4%となった。

2040年には、金融資産は237.3兆円、不動産は107.7 兆円となることが推定される。

このことから、日本には将来的に自由に動かせなくなる可能性が高い資産が、潜在的に存在していることがうかがえると考察されている。

資産凍結後、口座から預金を引き出すには

認知症を発症した場合、認知判断能力の低下により、金融取引や不動産の管理が困難になるケースがある。また認知症であることが発覚すると銀行預金口座が凍結されてしまい、家族であってもお金を引き出せなくなってしまう。そのため、認知症となった本人の介護や入院などをはじめとした必要な費用について、事前に資産を引き出せるように準備しておくことが有効とされる。

預金口座を凍結された場合、その口座にあるお金を引き出すには、主に次の3つの方法がある。

1.家族信託

家族信託とは、信託法に基づいて、家族に信託する方法である。信託とは、自分の財産を信頼できる人に託し、運用・管理してもらうことをいう。

例えば父親が認知症になる可能性を考え、長男に信託を行う、つまり父親の財産の所有権を移転する契約を交わしておく。そうすれば、父親が認知症になっても資産は凍結されず、長男が管理・運用することができる。

家族信託は認知症が進行し意思能力を喪失した後には契約できないが、軽度の認知症で意思能力に問題がないと判断される場合には利用できる。

2.成見後見人

成見後見人は、認知症になった人の代理で法的行為を行う者を家庭裁判所で選任する方法だ。成見後見人として選任されるのは、多くの場合、弁護士・司法書士など専門家が多い。成見後見人が資産の管理を行う。

すでに認知症を発症し、資産凍結した後でも手続きを行えば利用できる。

3.代理出金機能付き信託

代理出金機能付き信託とは、信託銀行などが提供している商品。本人が認知症になった場合に、あらかじめ登録した代理人が本人の代わりに出金できる。認知症になる前の備えとして利用できる。

三菱UFJ信託銀行は「代理出金機能付信託 つかえて安心」、三井住友信託銀行は「人生100年応援信託〈100年パスポート〉」、みずほ銀行は「認知症サポート信託」という商品名で提供している。

いずれも認知症発症後、判断能力が低下すると申し込みができない。ただし、後見人からの申し込みは可能としている商品もある。

3つの方法のメリット・デメリットを司法書士が解説

万が一口座が凍結された場合でも、口座から引き出す方法として、家族信託、成見後見人、代理出金機能付き信託の3つの方法をみてきた。これらはそれぞれどのようなメリットとデメリットがあるのだろうか。

国内でも多くの家族信託を受注するトリニティグループにおいて、家族信託の現場での経験値が高い司法書士であり、グループ代表の磨和寛氏にメリット・デメリットを聞いた。

【取材協力】

磨 和寛(みがき かずひろ)氏

トリニティ・テクノロジー株式会社 代表取締役CEO / 司法書士

「人×テクノロジーの力でずっと安心の世界をつくる」をミッションに、認知症により資産凍結から家族を守る「スマート家族信託」を提供。

https://sma-shin.com/

1.家族信託

●メリット

「親族間で、契約によって財産管理の方法を決定するため、必要に応じた柔軟な管理方法を設定することができます。成年後見人のような第三者の関与や報酬の支払いなどが生じないというメリットもあります」

●デメリット

「財産を預かる者(受託者)が横領などを行うリスクがあります。受託者を監督する者が存在しない形でも契約は成立するためです」

2.成年後見人

●メリット

「成年後見人は、本人の法定代理人となり、本人の有するすべての財産について管理処分を行います。専門家に託す安心感とともに、財産の管理について家庭裁判所が監督してくれるというメリットがあります」

●デメリット

「本人の財産と生活を守るという目的でしか財産を活用できなくなるため、相続税対策や子孫世代のための財産の活用はできません。弁護士や司法書士などの専門家や親族ではない第三者が成年後見人に選任された場合には、親族との間で摩擦が生じやすいところがあります。

また、認知症を原因として成年後見が開始した場合、本人が亡くなるまで成年後見の終了ができず、その間成年後見人への報酬を支払い続けなければならなくなります」

3.代理出金機能付き信託

●メリット

「金融機関のサービスであるため、専門家の力を借りずに手続きが可能です」

●デメリット

「金銭しか信託ができません。また代理人が当該金銭を利用する場合に、介護費や医療費等のみなど使途に制限があります」

3つの方法の費用相場

3つの方法は、それぞれどれくらいの費用がかかるのだろうか。磨氏は、それぞれの費用相場と内訳について次のように解説する。

1.家族信託

【費用相場】

50万円程度~

【内訳】

・家族信託組成のコンサルティング報酬…信託する財産の1%(最低金額30万円)~

・信託契約公正証書の作成手数料(公証人手数料)…3万円程度~(公証人手数料令に規定)

・信託登記報酬…10万円~(信託財産に不動産がある場合)

・登録免許税…数万円~(信託財産に不動産がある場合、対象不動産の固定資産税評価額の0.4%)

2.成年後見人

【費用相場】

申立て手続き費用 20万円~40万円程度

成年後見人報酬 月2万円~

【内訳】

●申立て手続き費用

・申立書に貼付する印紙代…800円

・後見登記手数料…2,600円

・裁判所に提出する郵便切手…5,000円程度(管轄裁判所によって若干異なる)

・司法書士などの専門家報酬(専門家に申し立て手続きを依頼した場合)…15万~30万円

・医師による鑑定手数料…5万~10万円(家裁が必要と判断した場合)

●成年後見人報酬

「成年被後見人が保有している流動資産の多寡によって報酬が異なります。裁判所が示している目安として、1,000万円未満は月2万円、1,000万円以上5,000万円未満は月3万~4万円、5,000万円以上は月5~6万円です。これに加えて、成年後見人が後見業務として法律行為(訴訟や不動産の売買など)を行った場合には、付加報酬が十数万~数十万円、認められます」

3.代理出金機能付き信託

【費用相場】

5万円程度~

【内訳】

・設定時手数料…信託金額の1%前後

・毎月管理手数料が数百円~数千円かかる金融機関もある

家族信託を選択すべきケースが多い

メリットとデメリット、費用相場などを加味すると、3つの方法どれを選べばよいか迷うところだ。どの方法が最も良いのだろうか? 磨氏は次のように述べる。

「どの方法が最も良いかはケースバイケースですが、家族信託を選択するべきケースが相対的には非常に多くなります。家族信託は、信託財産の種類を問わないうえ、柔軟な財産管理が可能であるため、他の2つの制度と比較して圧倒的に汎用性が高いためです。

例えば、相続税対策を見据えて不動産の購入や運用をしたい場合や、有価証券の管理運用処分などをしたい場合には、家族信託を選択する必要があります。また、将来介護資金が必要になった際に、本人が保有する自宅を売却したい場合も家族信託をすることが必要です」

「成年後見を選ぶケースとしては、子孫世代の関係性が著しく悪く、一部の方に財産の管理を任せることが後々のトラブルにつながることが明らかな場合などがあります。

代理出金機能付信託を選ぶべきケースとしては、金銭(預金)についてのみ認知症対策ができれば足りるケース。ただし、金銭の使用目的を生活・介護・医療費のみとする場合に限ります」

その他の対策として、現金を預金口座に預けないでおくという方法はあるが、リスクがあるという。

「現金として自宅に置き、親族が管理できるようにしておくという方法や、親族の口座にある程度資金を移しておくという方法はありますが、これらの方法は盗難や災害による消失、後々の親族間トラブルなどのリスクが高いため、推奨はできません」

認知症による「資産凍結」が社会的な問題となってきた今、早期から対策を講じておくことが重要であると分かった。認知症発症後も対策は残されているものの、発症前の対策のほうが手間やコストの削減につながり、安心感も得られる。

出典:三井住友信託銀行株式会社「認知症高齢者の保有する資産推計について」

取材・文/石原亜香利

DIME MAGAZINE

DIME MAGAZINE