会社員は会社で年末調整をすれば確定申告をしなくても各種控除を受けられるが、確定申告することでさらに払いすぎた税金の還付を受けることができる。

年末調整で済む控除

会社員は、12月初旬までに会社へ提出する年末調整にかかる「給与所得社の扶養控除等申告書」「給与所得者の保険料控除申告書」等で、概ね給与所得から控除すべき申告が完了する。この年末調整で給与所得から控除することができる各種控除は、人的控除と保険料等控除だ。人的控除は、配偶者控除(または配偶者特別控除)、障害者控除、扶養控除等の扶養している家族がいればその分所得を減らすことができる。保険料等控除は、支払っている生命保険料や地震保険料、扶養になっていない場合支払う家族の健康保険料や国民年金保険料などの社会保険料も申告する人が支払っているのであれば所得から控除することができる。

また、ふるさと納税でもワンストップ特例制度を利用して5カ所以内の寄付であれば確定申告不要で、寄付金控除を受けることができる。

したがって、会社員では基本的に確定申告しないという人が多く、確定申告はできるならしたくないという人が多いだろう。

しかしながら、現在e-TAXならスマホでも確定申告手続が可能で、会社員のように税金の還付を受けるだけの申告であれば、そこまで難しくないので、次の還付が受けられる項目に該当するのであれば是非確定申告で、払いすぎた税金を取り戻すのがおすすめだ。

確定申告により税金の還付が受けられる事例

①住宅ローン控除(1年目)

住宅ローン控除を受ける1年目は必ず確定申告が必要だ。2年目からは年末調整で控除を受けることができるが、1年目は確定申告が必要となり、ふるさと納税のワンストップ特例が受けられなくなりふるさと納税をした場合には寄付金控除の申告もする必要がある。

②5カ所超ふるさと納税

前述の住宅ローン控除1年目などの確定申告が必要な場合と5カ所超のふるさと納税をした場合には確定申告が必要。ワンストップ特例は住民税のみから減税されるが、確定申告でふるさと納税を申告する場合は、会社員の場合所得税の還付と6月から支払う住民税の減税という2本建で寄付金控除を受けることになる。

③医療費控除、セルフメディケーション税制

医療費控除、セルフメディケーション税制の有利な方のどちらかを選んで所得控除を受けることができる。医療費にかかった人は同一生計であれば扶養していなくても対象とすることができ、控除を受けるのは夫婦のうち収入が高い側でなくても受けられる(収入が高い方が一般的には節税額が大きくなる)。

・医療費控除

10万円を超える医療費、医薬品購入、入院費用、医療用器具購入などの費用を所得から控除できる(課税標準の合計額200万円未満の場合、課税標準の合計額(給与所得控除後の金額)×5%)。

例えば、医療費と医薬品を合せて15万円支払ったとすると、5万円の所得控除を受けることができる。年収400万円(所得税率10%、住民税所得割10%とする)なら概ね1万円の税金が減る。

・セルフメディケーション税制

申告者本人が健康診断や予防接種などの健康のための一定の取組みを行っていれば、スイッチOTC医薬品の購入費用で12,000円を超える(88,000円限度)部分の金額を所得控除できる。例えば、スイッチOTC医薬品10万円支払ったとすると、8.8万円の所得控除を受けることができる。年収400万円(所得税率10%、住民税所得割10%とする)なら概ね1.76万円の税金が減る。スイッチOTC医薬品とは、医療用から市販用に転用されたもので、対象かどうかは薬局やドラッグストアで受取るレシートに医薬品名の先頭に印が付いている。

セルフメディケーション税制の適用を受けるためには、健康のための一定の取組みが必要だが、その一定の取組みのための費用は控除対象とならない。

④株式、投資信託などの譲渡損

株式や投資信託などの取引で、NISA口座、特定口座源泉徴収あり口座の場合確定申告は不要だが、証券会社を2社以上で取引している場合、どちらか一方損で終わった場合確定申告することで払いすぎた税金の還付を受けられる。それでも損失が残っている場合は翌年以降3年間その損失を繰越控除して、以後3年間の利益と相殺することができる。

⑤配当控除、外国税額控除

・配当控除

配当金のみ総合課税を選択することで配当控除を受けることができる。課税総所得金額(配当金含む)が1,000万円を超える部分は5%、1,000万円以下の部分は10%の控除を受けられる(投資信託の場合、2.5%、5%)。ただし、総合課税を選択するため累進課税となり本来の配当金が一律20.315%の課税(所得税、住民税、復興特別所得税)となるため、それより高い税率となる人は総合課税を選択することで配当金に課税される税率が高くなってしまう。そのため、概ね課税所得金額が900万円以下(給与所得控除後の金額から所得控除額を引いた額)なら配当控除を受ける価値がある。

・外国税額控除

外国株式等の配当金で、現地の税金を引かれ、国内でも課税された場合には、確定申告することで二重に課税されている部分の還付を受けることができる。国内証券会社で外国株式を買い配当金を受取るときに特定口座源泉徴収あり口座である場合、現地で源泉徴収、国内証券での受取時にも源泉徴収されている。その二重に課税された部分は確定申告で還付を受けられる。なお、現地の証券会社で買付した場合には、必ず確定申告が必要になる。

⑤給与所得者の特定支出控除

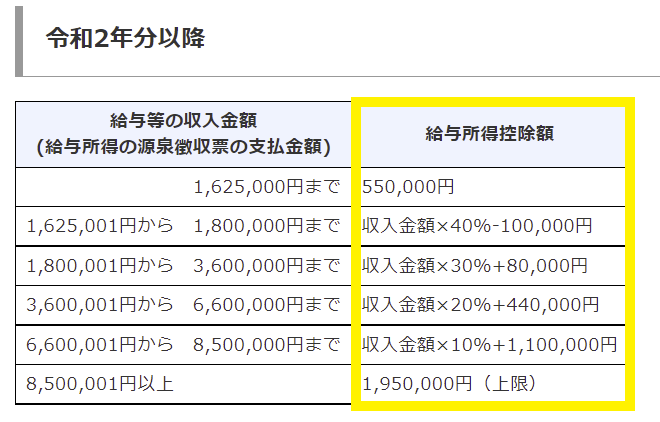

仕事に関わる費用を支出した分で、給与所得控除額の1/2を超える分を控除できる。

例えば、給与収入が400万円の人なら、給与所得控除額は124万円となりこの1/2の62万円を超える以下に該当する支出があれば控除することができる。なお、勤務先から補てんされ非課税となる部分、教育訓練給付金の部分は該当しない。

■特定支出

・通勤費用(通勤手当で月額15万円を超える部分(課税されているため)、自己負担している部分など)

・出張旅費

・転勤に伴う転居費用

・研修費用、資格取得費用

・単身赴任の帰省のための費用

・書籍、スーツ、交際費など(この項目のみ65万円限度)

特定支出として、80万円かかっていれば、年収400万円の人では18万円所得控除することができることになる。

e-TAXで1月から申告可能

2021年分の申告は、2022年1月上旬に公開されるe-TAXの確定申告書作成コーナーから申告可能になる。

申告前の段階では、e-TAX確定申告書作成コーナーでダウンロードできる医療費集計フォームや配当集計フォームであらかじめ集計しておき、源泉徴収票、株式取引なら年間取引報告書、その他明細を集めておくとよい。

また、マイナンバーカードを準備しておくと、すぐにスマホの読み取りで本人確認ができ申告を始めることができるので便利だ。

2021年分の確定申告書作成コーナーが公開されたら、早速所得税の申告を開始し、源泉徴収票等を見ながら指定通りに入力していく。用語が分からなくても、どの部分を記入するのか図を参照することができるので大丈夫だ。還付だけであれば、1日程度で申告できるので、控除できる項目がある場合は、確定申告するのがおすすめだ。

[NISA][iDeCo][ポイント投資]で着実に増やす!

おひとりさま女子の堅実投資入門

「結婚したいけど、もししなかったら……?」「シングルの人生を謳歌したいけど将来は……」「今の夫と別れたら……」そんな漠然とした不安を抱えている女性は多いと思います。時代の変化も激しいので未来のことはどうなるかわかりません。ですが、備えあれば憂いなしです。将来のために今できるコトからコツコツ着実に進めてみてはいかがでしょうか? 本書ではFPとしてライフプラン作成、家計見直し、資産運用等のアドバイスを手がける大堀さんが投資信託、iDeCo、ポイント投資に絞って解説。 オススメです!

文/大堀貴子

フリーライターとしてマネージャンルの記事を得意とする。おおほりFP事務所代表、CFP認定者、第Ⅰ種証券外務員。

DIME MAGAZINE

DIME MAGAZINE