令和元年に取りざたされた老後2000万円問題。最新の情報ではその2000万円は必要ないらしい。

そもそもなぜ老後資金が2000万円必要なのか?

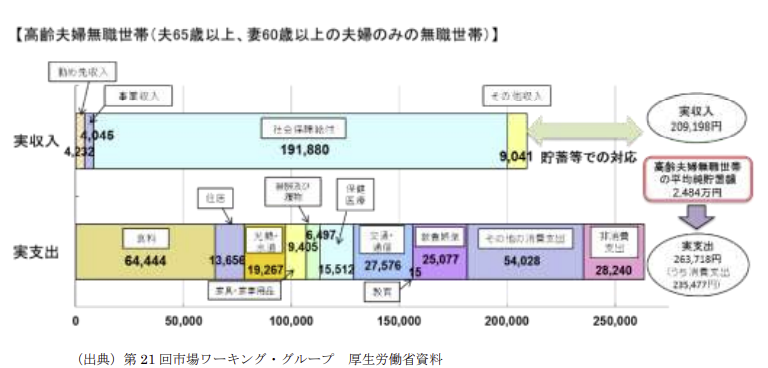

令和元年6月に金融審議会の市場ワーキング・グループ報告書が公表され、高齢夫婦無職世帯は毎月5万円の赤字が出るため、老後には2000万円の資金が必要だとされた。いわゆる「老後2000万円問題」だ。

老後2000万円問題では、高齢夫婦無職世帯の平均的な収支は毎月赤字5万円となっており、平均寿命も伸びていることから、定年後1300~2000万円程度の老後資金準備が必要であるという試算となる。

この高齢夫婦無職世帯の前提として、夫は会社員、妻は専業主婦というモデルになっており、この場合の収入は夫が厚生年金の老齢厚生年金、妻は国民年金の老齢基礎年金を受給する。

(参考)

(参考)

令和元年6月3日 金融審議会 市場ワーキング・グループ報告書

「高齢社会における資産形成・管理」

収入が夫婦合わせて年金の191,880円含む209,198円に、支出が263,718円と収入との差額が54,520円の約5万円となる。

5万円の赤字が夫が85歳までの20年続くとすると1300万円、95歳までの30年続くとすると2000万円を貯蓄から取り崩す必要が出てくることになる。

高齢世帯の平均貯蓄額が2434万円となっており、この差額はこの貯蓄から賄われているというわけである。

老後に2000万円の資金は不要?

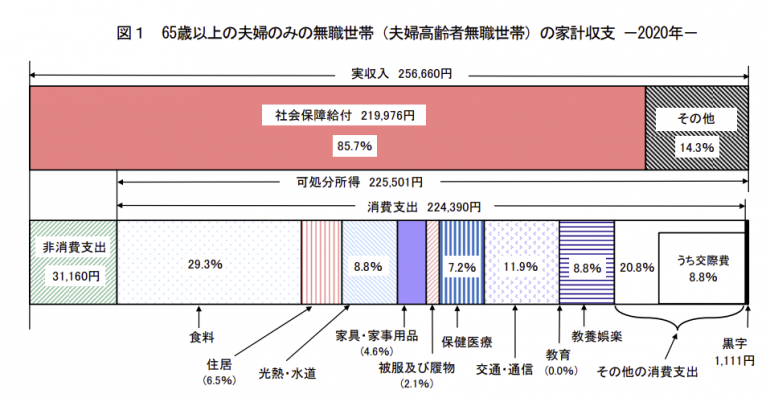

(参考)

(参考)

家計調査年報(家計収支編)2020年(令和2年)Ⅱ総世帯及び単身世帯の家計収支 (stat.go.jp)

最新の2020年総務省家計調査によれば、高齢者夫婦無職世帯の平均的な収支は1,111円の黒字となった。夫婦合わせての収入は年金219,976円含む256,660円に、支出は255,550円で若干の黒字になる。これなら、老後に毎月赤字にならず、2000万円も必要はなさそうだ。

急に黒字になった背景に以下が考えられる。

①2020年はコロナ渦で外食や旅行を控え、特別定額給付金(10万円)を受け取った

②過去の統計は65歳以上の夫と60歳以上の妻で統計をとっていたが、2020年からともに65歳以上に変更した

③妻が厚生年金を受給している割合が増えた

特に③に注目したい。

会社員または公務員の夫の扶養に入っている妻は国民年金の老齢基礎年金しか受給できず、全期間満額加入していても令和3年時点で月額65,075円となる。会社員である夫は老齢厚生年金を受給できるため、平均144,000円となり夫婦合わせて約21万円となる。

一方、妻も厚生年金に加入していれば、収入に応じて将来の受給金額は増え、夫婦ともに厚生年金を受給することができれば高齢夫婦世帯の平均支出255,550円を優に超えることができる。それには会社員として働き続ける、またはパートでも加入要件を満たすなら手取りは減るが厚生年金に加入するのがおすすめだ。

老後黒字でもできるだけ自助努力で資産形成を

2020年の高齢夫婦無職世帯では、収支が黒字となった。

しかしながら、今後は年金の受給金額は減る傾向、社会保険料(健康保険料・介護保険料)は値上がり傾向があること。また、退職金の減少の可能性、住宅価格の高騰や低金利から住宅ローンの借入金が大きくなる傾向があり、退職金がその返済に充当される可能性もあるため、退職金を頼みにはできないことから、自分で資産形成をすべきであるといえる。

厚生年金に妻ができるだけ加入するということ以外に以下の方法もおすすめだ。

・DCのマッチング拠出を行う

・iDeCo

・つみたてNISA

DC、iDeCoは確定拠出年金といって、拠出した資金を自分で運用し、その運用がうまくいけば受取金額が増える年金だ。

DCは会社が掛け金を拠出し、iDeCoは自分で掛け金を拠出する。

DCは、会社の拠出に上乗せで自分で掛け金を拠出する「マッチング拠出」ができる。マッチング拠出が認められているとiDeCoには加入できない。

ともに掛け金は全額所得控除となり、所得税と住民税の軽減ができる。

この軽減効果は所得が高い方が高いため、夫婦のどちらかで行う場合は所得が高い方から拠出するとその節税効果が大きい。

また、運用益は非課税で、受取時には一括なら非課税枠が大きい退職金所得控除の対象となる。

ただし、大きなデメリットとして60歳まで引き出しできないことがある。

現役世代は結婚、住宅購入、教育資金と大きな資金が必要なことがあることから、引き出せないことは大きなデメリットとなる。そこで、引き出しできるのがつみたてNISAだ。

つみたてNISAは金融庁の指定する、長期積立投資に適したコストの低い投資信託が対象のため、投資初心者の方で何に投資したら良いか分からない方は安心して投資をスタートさせることができます。また、非課税期間が20年と長いため少額でコツコツ長期での積立にぴったりの制度となっています。

NISAは、いつでも売却・引き出しが可能なため、老後資金に限らず資産形成ができる。

将来のために、自分で考えて資産形成をしておくことがおすすめだ。老後になって資金が足りないでは遅い。

(参考)

2021年9月15日 日経新聞朝刊 「つみたてNISA必要なのか 年金だけでも老後黒字に」

[NISA][iDeCo][ポイント投資]で着実に増やす!

おひとりさま女子の堅実投資入門

「結婚したいけど、もししなかったら……?」「シングルの人生を謳歌したいけど将来は……」「今の夫と別れたら……」そんな漠然とした不安を抱えている女性は多いと思います。時代の変化も激しいので未来のことはどうなるかわかりません。ですが、備えあれば憂いなしです。将来のために今できるコトからコツコツ着実に進めてみてはいかがでしょうか? 本書ではFPとしてライフプラン作成、家計見直し、資産運用等のアドバイスを手がける大堀さんが投資信託、iDeCo、ポイント投資に絞って解説。 オススメです!

文/大堀貴子

フリーライターとしてマネージャンルの記事を得意とする。おおほりFP事務所代表、CFP認定者、第Ⅰ種証券外務員。

DIME MAGAZINE

DIME MAGAZINE