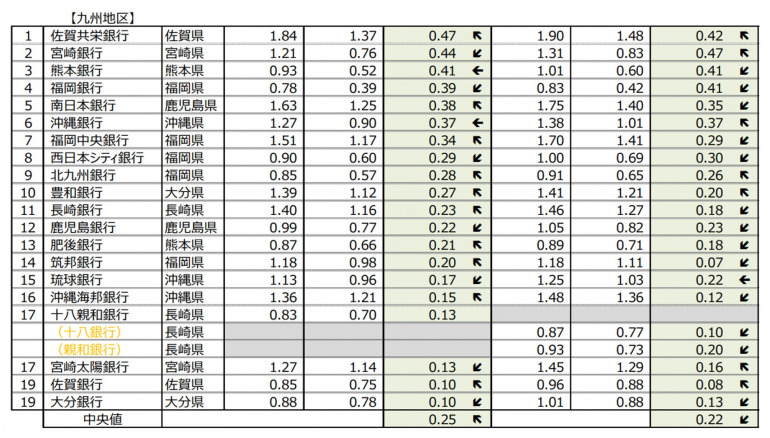

総資⾦利ざや0.16%、3年ぶりに上昇

東京商工リサーチが、国内107銀⾏「総資⾦利ざや」を調査した。

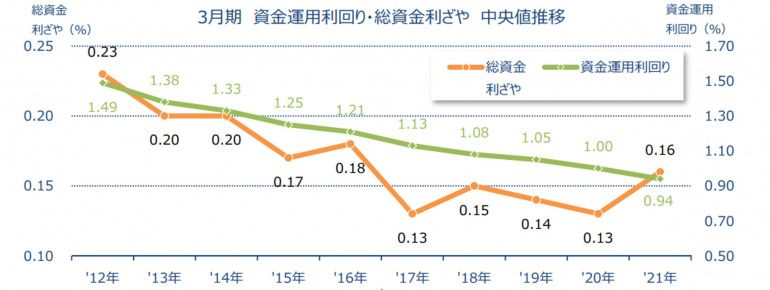

国内107銀⾏の2021年3⽉期決算の「総資⾦利ざや(中央値)」は、0.16%(前年0.13%)で、前年を0.03ポイント上回った。

2018年同期以来、3年ぶりに上昇した。だが、「資⾦運⽤利回り(中央値)」の低下には⻭⽌めが掛からず、貸出の低⾦利競争のなかで銀⾏の資⾦運⽤の苦境を物語っている。

2021年3月期の「資金運用利回り(中央値)」は0.94%だった。3月期で1.0%を下回ったのは2010年に調査を開始以降、初めて。前年と比較可能な105行のうち、資金運用利回りが前年を上回ったのは11行(構成比10.4%)で、1割にとどまった。

一方、「資金調達原価(中央値)」は0.77%(前年0.88%)と縮小し、比較可能な105行すべてが前年を下回った。「総資金利ざや」は、資金の運用利回りと調達利回りとの差を示す。

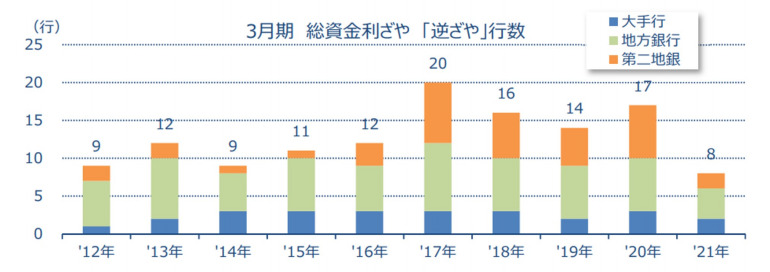

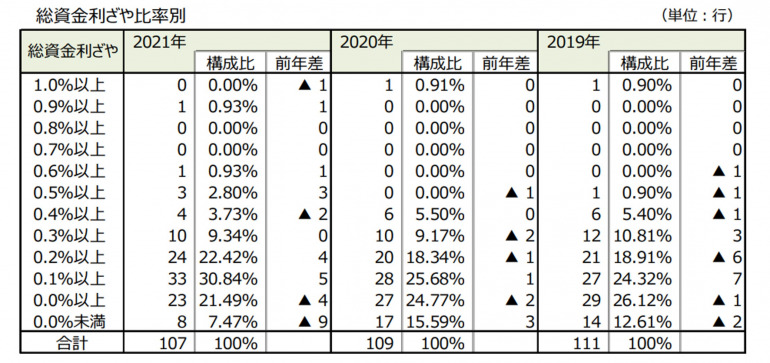

「資金運用利回り」が「資金調達原価」を下回る「逆ざや」は8行で、前年17行から9行減少した。「逆ざや」は、大手行が2行(前年3行)、地方銀行が4行(同7行)、第二地銀が2行(同7行)。「逆ざや」の銀行数が前年より減ったのは、2019年同期(16→14行)以来、2年ぶり。

コロナ禍の企業への資金繰り支援策で、銀行は積極的に貸出を伸ばした。しかし、依然として低金利での貸出が続いている。銀行は、アフターコロナに向け中小企業の経営再建やM&Aなど、貸出以外での収益確保の確立も急がれる。

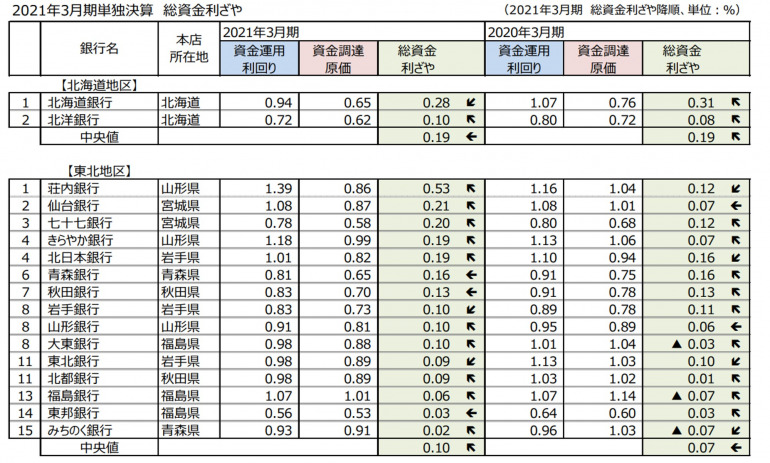

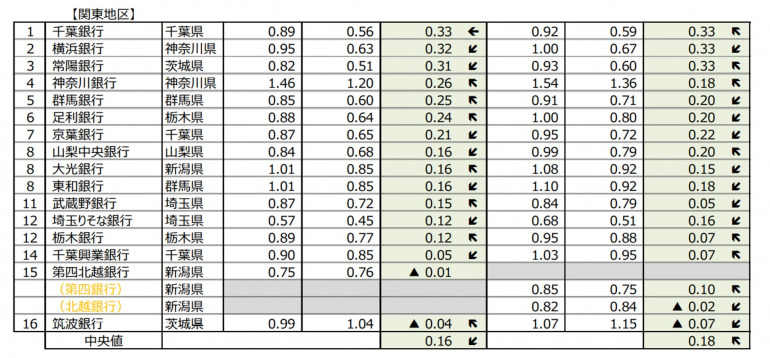

※ 本調査は国内107銀⾏の2021年3⽉期決算で、「総資⾦利ざや」(国内業務部門)を調査、分析した。

※ 「総資⾦利ざや」とは、「資⾦運⽤利回り」-「資⾦調達原価率」で算出され、収益を⽰す⼀つの指標。貸出⾦や有価証券の利息などを指す「資⾦運⽤利回り」が、⼈件費や資⾦調達に要したコストの「資⾦調達原価率」を下回ると、貸出や運⽤で利益が出ていない「逆ざや」となる。

※ 銀⾏業態は、1.埼⽟りそなを含む⼤⼿⾏7⾏、2.地⽅銀⾏は全国地銀協加盟⾏、3.第⼆地銀は第⼆地銀協加盟⾏。

「総資金利ざや」の中央値0.16%、3年ぶりに上昇

国内107銀行の2021年3月期の「総資金利ざや(中央値)」は0.16%だった。前年の0.13%から0.03ポイント上昇し、3月期では3年ぶりに上昇した。

調査を開始した2010年3月期の「資金運用利回り」は1.72%だったが、2016年2月に日本銀行がマイナス金利を導入すると低金利競争が加速。

この間、銀行は比較的高い金利を取れる不動産貸出やカードローンなどに注力したが、低金利の貸出から抜け出せず、2021年同期には0.94%と、初めて1%を下回った。国内107銀行のうち、前年と比較可能な105行では、「資金運用利回り」が前年を上回ったのは11行にとどまった。

一方、「資金調達原価」が前年を下回ったのは、全105行だった。銀行は、資金の市場調達コストの低下や経費削減などで「資金調達原価」を低減し、「総資金利ざや」を確保している構図が浮き彫りとなった。

「総資金利ざや」上昇は6割の67行、「資金調達原価」の縮小が下支え

国内107銀行のうち、前年と比較可能な105行を対象に、2021年3月期の「総資金利ざや」が前年より上昇したのは67行(構成比63.8%)で、前年の47行から20行増加した。

67行のうち、52行(同77.6%)は「資金運用利回り」が縮小したが、「資金調達原価」も低下したことで「総資金利ざや」が上昇した。

「資金運用利回り」の中央値は0.94%(前年1.00%)で、前年より0.06ポイント低下。105行のうち、前年より上昇は11行(構成比10.4%、前年19行)で8行減少した。一方、「資金調達原価」の中央値は0.77%(前年0.88%)で、前年より0.11ポイント低下した。

前年を下回ったのは全105行(前年84行)に増加した。

「逆ざや」は8行、7年ぶりに1ケタに

「総資金利ざや」がマイナスの「逆ざや」は8行(大手行2行、地方銀行4行、第二地銀2行)で、前年の17行から9行減少。2014年3月期(9行)以来、7年ぶりに1ケタになった。

「逆ざや」は、2016年2月にマイナス金利を導入後の2017年3月期には20行と、2010年以降で最多を記録した。その後、2019年同期は14行まで減少したが、2020年同期は低金利のなかで金利収入を稼げた不動産向け貸出等が抑制され17行に増加した。

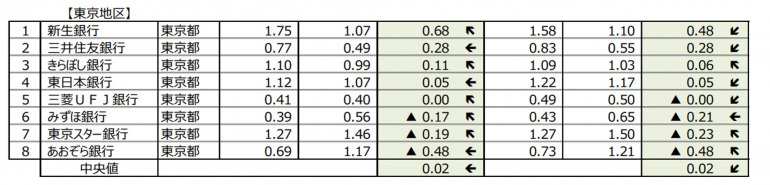

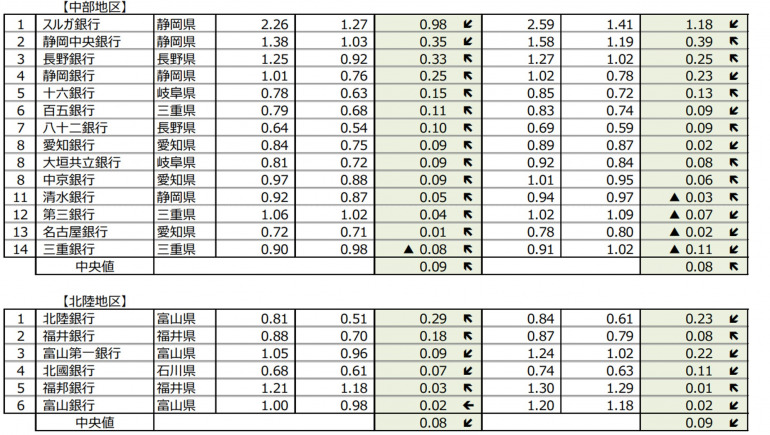

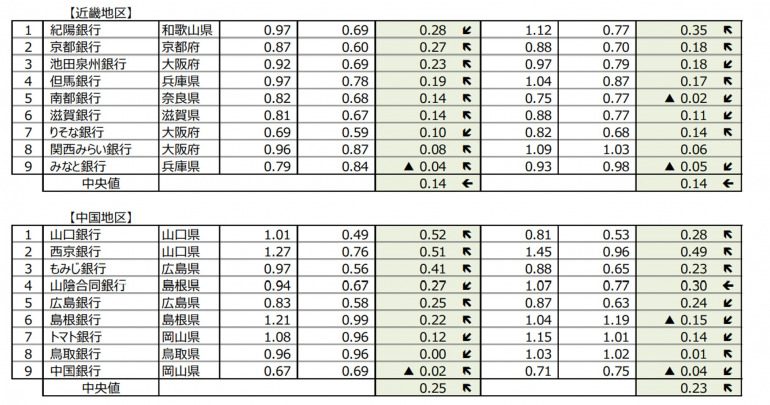

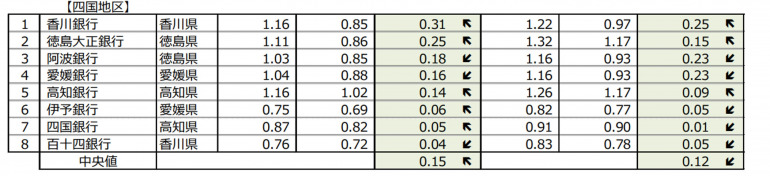

2021年同期は、「資金運用利回り」が改善しないなか、「資金調達原価」を圧縮したことで「総資金利ざや」は上昇した。2021年3月期「逆ざや」は、みずほ銀行▲0.17%(前年▲0.21%)、あおぞら銀行▲0.48%(同▲0.48%)、筑波銀行▲0.04%(同▲0.07%)、第四北越銀行▲0.01%(前年:第四銀行0.10%、北越銀行▲0.02%)、三重銀行▲0.08%(前年▲0.11%)、中国銀行▲0.02%(同▲0.04%)、東京スター銀行▲0.19%(同▲0.23%)、みなと銀行▲0.04%(同▲0.05%)の8行。このうち、2021年4月に合併したため前年と比較できない第四北越銀行を除く7行は、前年に引き続き「逆ざや」だった。

2021年3月期で「総資金利ざや」の逆ざやは8行で、7年ぶりに1ケタにとどまった。コロナ禍の中小企業の資金繰り支援で積極的に貸出を伸ばしたが、低金利貸出が続き、「資金運用利回り」の低下に歯止めが掛からなかった。

一方、給付金や支援金などが預金にとどまるケースも多く、「資金調達原価率」は大きく圧縮された。そのため、「総資金利ざや」は3年ぶりに上昇に転じた。

2016年2月に日本銀行がマイナス金利を導入以降は、金融機関の低金利での貸出競争が激化し、金融機関は本業での収益確保が厳しさを増している。さらに、長引くコロナ禍で企業の業績改善は遅れ、先行きは一段と不透明感を増し、与信費用の増加も収益に影響を及ぼしている。

低金利貸出からの脱却や「資金運用利回り」の改善は、当面難しい状況が続くとみられる。さらに、従来と異なる収益源を見出すには時間も必要で、金融機関は店舗統廃合などによる経費削減や資金調達原価の圧縮、他行との資本・業務提携などの動きを、さらに進めていくだろう。

また、業績改善が遅れた中小企業への既存貸出について、与信費用のさらなる積み増しの可能性も高まっている。新たな収益源の確保が難しい状況で、取り巻く環境が大きく変わる要因は乏しいだけに、今後も銀行の動向から目が離せない。

関連情報:https://www.tsr-net.co.jp/

構成/DIME編集部

DIME MAGAZINE

DIME MAGAZINE