【短期集中連載】世界の超富裕層を知る投資マイスターが解き明かすお金の話

<第1回>これから始まる新しい時代。アフターコロナの投資戦略を考える

スイスの伝統的プライベートバンクの運⽤哲学や世界の超富裕層の投資哲学にも詳しい、独立系アドバイザリー・ファーム「アリスタゴラ・アドバイザーズ」代表・篠田丈が、経済ニュースの読み解きから具体的な投資アドバイスまで縦横無尽に語っていく短期新連載。第1回目は、アフターコロナの投資戦略について取り上げる。

新型コロナの現状と2022年に向けた経済成長率予想

新型コロナウイルスが社会や経済に大きな影響を与えています。

昨年末から世界各国でワクチン接種がスタートし(日本では2021年2月から)、ワクチン接種の進み具合の早い国では新規感染者や死者数が抑えられる傾向がいったんは見られましたが、最近は変異株(デルタ株等)による新規感染が再び世界的に増えており、マスコミでも経済の先行きに慎重な見方が増えています。

ここからは個人的な見解になりますが、変異株(デルタ株等)についてもワクチン接種をはじめ基本的な感染対策が有効であることは間違いなく、間もなく(おそらく年内には)、日本を含め欧米先進国から社会と経済は正常化に向かっていくのではないでしょうか。

これまでのところ特にアメリカの株式市場の回復は早く、ダウ平均やS&P500、さらにハイテク株中心のナスダックも過去最高値を更新し続けており、力強い印象です。

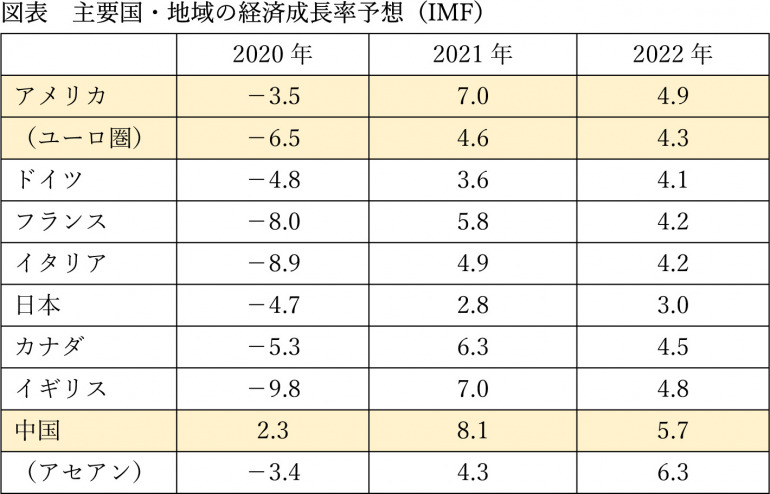

国際通貨基金(IMF)が2021年7月に公表した世界の経済成長率予想を見ても、2022年に向けて欧米先進国の中で、アメリカとユーロ圏、そして中国は比較的高い伸びが想定されています。

※https://www.imf.org/ja/Publications/WEO/Issues/2021/03/23/world-economic-outlook-april-2021

※https://www.imf.org/ja/Publications/WEO/Issues/2021/03/23/world-economic-outlook-april-2021

一方、日本は相対的に伸びが低いのが気になります。

2020年の落ち込みは、日本もアメリカも同程度でしたが、2021年と2022年の伸びは、アメリカのほうが数ポイント高くなっています。

要因のひとつは、GDPの約5割を占める消費の回復が遅れていることです。8月に発表された2021年4~6月期の国内総生産(GDP)速報値によると、個人消費は前期比0.8%増と2四半期ぶりに増加したものの、欧米に比べると勢いがありません。

緊急事態宣言の対象エリアの拡大や延長もあり、まだしばらくは同じような状況が続くでしょう。

しかし、「明けない夜はない」「止まない雨はない」といわれるように、いずれアフターコロナの時期が訪れるはずです。

アフターコロナの投資戦略は2段階で考える

では、アフターコロナにおける投資戦略を考えてみましょう。

基本的には2段階に分けるのがよいと思います。

まず、短期的には様子見が基本です。

アメリカや欧州の経済と株式市場は、多少の波はあっても堅調でしょう。特にアメリカ経済はすでにコロナを脱してきており、むしろ今の好調がどこまで続くかという局面に移っています。

日本の経済株式市場も、ワクチン接種率が高まるにつれ、今年後半には持ち直す可能性が高いと思います。

ただし、アメリカ経済の7割は家計消費が支えています。コロナ禍でアメリカの貯蓄率は歴史的な水準まで上昇しており、それがどこまで消費に回るかが注目されます。

不安要因としては、市場金利が大幅に上昇することと、賃金水準が思ったほど上がらないことの2つが挙げられます。

市場金利の行方については、中央銀行に相当するFRB(連邦準備制度理事会)は慎重な見方をしており、当面はさほど心配はないと思います。

一方の賃金水準について、アメリカではコロナ禍をきっかけに失業保険を受け取って働いていない人が意外に多く、そういう人たちが労働市場に戻ってきたとき、どうなるかがやや心配されます。もちろん、失業率は下がってきますが、賃金の上昇を抑えることにもなるからです。

さらに、アフガニスタン情勢や米中対立の行方なども世界経済の波乱要因となっており、年内いっぱいは様子見でいくのが賢明でしょう。

一方、中期的には、調整局面が予想され、「買い」のタイミングが必ず来ます。

2008年のリーマンショック以降、今回のコロナ禍の前まで世界的に長期の景気回復が続いていました。しかも、コロナ禍で、日本を含め各国はかつてない金融緩和と巨額の財政出動を行いました。株価が堅調なのも、そうした金融緩和と財政出動の下支えがあるからです。

現在の株式市場の状況は、景気の緩やかな回復と金余りが相まって相場を押し上げていることから「ゴルディロックス相場(※)」「適温相場」などと呼ばれています。

※英国の童話「3匹のくま」の主人公である少女の名前Goldilocksに由来し、相場の状況を話の中に出てくる「熱くもなく冷たくもないスープ」に喩えたもの。

しかし、適温が永遠に続くことはありえません。いつとははっきり言えませんが、遅くとも数年以内にはいったん調整局面が訪れるはずです。

調整が入ったところは、投資の観点からはチャンスと考えられます。今のうちに気になる株式銘柄を整理しておくなど、長期的な準備をしておくといいでしょう。

投資の基本は「長期」「分散」「論理的思考」

私が考えるアフターコロナの投資戦略のアウトラインを簡単に紹介しましたが、私はそもそも投資で成功する鍵は「長期」「分散」「論理」だと考えています。

これらは、数十億円から数百億円以上の資産を保有しているのが当たり前な欧米の超富裕層が、数百年にわたってその資産を築き、守り抜いてきた鉄則です。

第一に、長期スタンスで投資を行うべきです。長期スタンスでない資金の運用は、投資ではないといっても過言ではないでしょう。

長期スタンスなので、市場が良い時もあるし、悪い時もあります。ところが、日本人は意外に悪い状況になると心理的に耐えられず、大底で損失を確定させたりしがちです。

マスコミのニュースに一喜一憂したり、目先の変化に右往左往したりしないことが大事です。長期投資家にとっては大きなイベントも単なるノイズであり、それは今回のコロナ禍についても同じです。

第二に、投資の対象やタイミングを分散することでリスクとストレスを抑えることが大事です。

経済状況に照らしてあまりに無謀なリターンを求めたり、税金はビタ一文払いたくないと闇雲に節税に走ったりすることは、様々なリスクを抱え込んだり、心理的なストレスを生むだけです。

分散のメリットは、リスクを抑えるとともに、心理的なストレスを和らげることです。これは長期投資においても共通します。

第三に、科学的な検証をしながら投資することです。

金融の世界では、きちんと数字で論理的に説明できることが何より重要です。逆にいうと、数字で論理的に説明できない金融商品や投資手法は疑ってかかるべきです。

いまなお、投資の世界では「ここだけ」とか「絶対」といった話があるようですが、そうした言葉を聞いたら、その瞬間に詐欺だと判断すべきです。

アフターコロナの時代においても、「長期」「分散」「論理」を前提に、当たり前のことを当たり前に行う。それが結果的に、投資の成功につながると思います。

取材・構成/フォーウェイ(https://forway.co.jp/)仲山洋平、古井一匡

篠田 丈(シノダ タケシ)

アリスタゴラ・アドバイザーズ代表取締役会長。日興証券ニューヨーク現地法人の財務担当役員、ドレスナー・クラインオート・ベンソン証券及びINGベアリング証券でエクイティ・ファイナンスの日本及びアジア・オセアニア地区最高責任者などを歴任。その後、BNPパリバ証券で株式・派生商品本部長として日本のエクイティ関連ビジネスの責任者を務めるなど、資本市場での経験は30年以上。現在、アリスタゴラ・グループCEOとして、日本、シンガポール、イスラエルの拠点から、伝統的プライベートバンクと共に富裕層向け運用サービスを展開、また様々なファンドを設定・運用、さらにコーポレートファイナンス業務等を展開している。

https://aristagora.com/

DIME MAGAZINE

DIME MAGAZINE