為替リスクに関する考え方と対処方法

ここで紹介する為替リスクの認識

【1】為替の値幅が約70円あるとはいえ「リターン」への影響は軽微

【2】10~20年の長期で考えると投資時点より円安になる可能性もある

【3】時間分散の考え方で、円高進行時に積み立て&買い足すだけでリスクが減らせる

米国株投資に及び腰になってしまう人が気にする「為替リスク」。円高になると米国株から得た利益がなくなってしまうと考えるのは至極当然。過去25年間の為替値動きを見ると1ドル=76円から144円の値幅があるため、それをリスクと感じてしまうのも無理はない。しかし、結論からいえば、為替リスクを大きく気にする必要はない。理由は以下の3つだ。順に解説していこう。なお、投資信託には「為替ヘッジあり」と銘打って為替リスクを排除しているものがあるが、逆にいえば円安になった時の恩恵が受けられないため、米国株投資ではあまりおすすめできない。南アフリカなどの新興国への投資を考えた時、または長期で円安になりにくい場合に為替ヘッジを利用したい。

25年間で為替レートの値幅が約70円あるものの「リターン」への影響は軽微

2020年12月の時点において、日本は30年ぶりに2万6800円台の株価を回復した。一方、NYダウは史上初の3万ドルに到達している。日本は30年かけてやっと株価が上向いたのに対して、米国株は成長を続けてきたので、感覚的にも米国株のほうがリターンは大きいことがわかる。証券会社などが提供しているマーケットレポートにも過去20年、30年間の長期リターンを比べた時に、為替ヘッジなしで投資したほうが、リターンは大きいと説明されているものもある。リターンの大きさを実際の数値で比べてみようとした時、チャートツールを使って自分でリターンを計算することができるが、都度計算するのは面倒だし、投資初心者には敷居が高く感じるかもしれない。

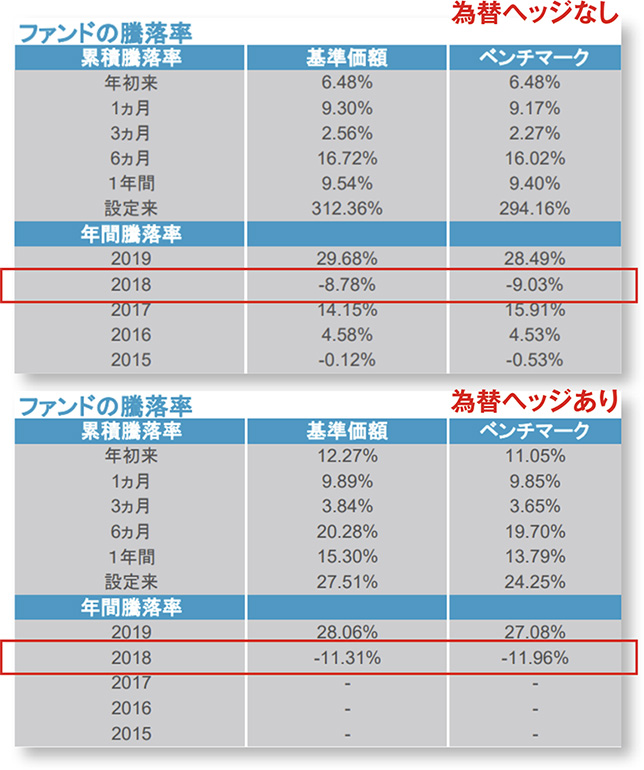

そこで活用したいのが、投資信託の運用レポートだ。米国株のインデックスファンドで、同じ指数を投資対象としたファンドについて為替ヘッジの「あり」と「なし」の両者に関するリターンを比べてみよう。ここでは上場投資信託(ETF)である上場インデックスファンド米国株式(S&P500)の為替ヘッジの「あり」と「なし」のリターンを比べてみた。

上:銘柄コード:1547/上場インデックスファンド米国株式(S&P500)

下:銘柄コード:2521/上場インデックスファンド米国株式(S&P500)為替ヘッジあり

引用元:各ETFの運用レポートより/日興アセットマネジメント

運用開始時期が異なるので、設定来での比較ができないものの、年間騰落率を比べると1年当たり2%程度の違いしかないことがわかる。しかも2018年、2019年は円高進行だったにもかかわらず、為替ヘッジなしのほうが効果が高い。そのため、為替レートの影響よりも、米国株の上下のほうが大きいためと考えていい。

10~20年の長期で考えると投資時点より円安になる可能性もある

将来、米ドルに対して円高になるか円安になるか確実に予測することはできないし、円高にも円安にもなる可能性がある。新型コロナウイルス感染症による経済活動自粛で打撃を受けた金融市場に対して、米国政府が行なう金融緩和政策では、相対的に米ドルの価値が下がるので、2021年は円高になると予測する声が多い。しかし、経済状態が回復すれば、金融緩和政策はいずれ終わりを迎えることになり、米ドルの価値下落が止まる。すると今度は、円安の方向に為替レートが動いていくだろう。

引用元:米ドル/円チャート/TradingView(https://jp.tradingview.com/symbols/USDJPY/)

1994年から2020年12月までの為替レートを大きな視点で見てみると、1998年に1ドル144円を付けた後は高値が切り下がってきているように見える。この先2~3年は円高に振れそうな気配だ。

時間分散の考え方で、円高進行時に積み立て&買い足すだけで為替リスクが減らせる

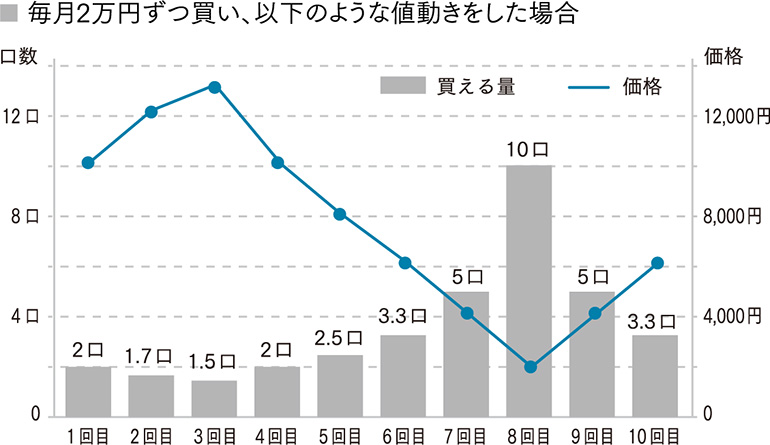

毎月同じ額で投資信託を買い付けする「積立投資」という方法がある。「ドル・コスト平均法」ともいわれる同投資方法は、投資価格が平準化できて合理的とされ、為替リスクにも適用可能だ。

円から米ドルを介して米国株に投資をする時、円高のほうが得られる米ドルの量が多くなる。そのため、円高になった際に米国株の価格が下落している時は、実は絶好の投資チャンスというわけだ。そのため、中長期での投資を前提にしているのであれば、そもそも円高になったらリターンが減ってしまうと悲観的になる必要はないのである。

より詳しく、わかりやすく「米国株」の賢い買い方や資産の殖やし方を解説!

『DIME MONEY 本当に儲かる米国株の買い方』各電子書店で好評発売中!

『DIME MONEY 本当に儲かる米国株の買い方』各電子書店で好評発売中!

取材・文/編集部

DIME MAGAZINE

DIME MAGAZINE