学資準備といえば学資保険ですが、学資保険以外に個人年金保険で準備する方法もあります。

学資準備といえば学資保険

学資保険で学資準備をしている人は多いでしょう。学資保険のメリットとして主に以下の3点が挙げられます。

1. 銀行預金より高い利回りで元本保証

日銀のマイナス金利政策より銀行の預金金利は年利0.002%程度(参考:三菱UFJ銀行スーパー定期)と非常に低い金利となっています。学資保険なら返戻率(満期に返ってくる満期金に対する元本からの増加率)が100~106%程度となっているため、返戻率102%なら払込期間18年で年利回り0.1%程度となります。このように銀行預金より高い利回りで満期金を受取ることができます。

また、途中解約しなければ満期時には元本が保証されています。

2. 強制的に貯められる

毎月または毎年銀行から引き落とされます。そして、学資保険は途中で解約すると元本が割れてしまいます。そのため、強制的に貯金することができ、よほどのことが無い限り下ろさないため毎月または毎年必ず必要な学資資金を貯めておくことができます。

毎月の収入に余裕があると、気持ち的に使いすぎてしまう場合に、先取りで学資保険で貯金することで使いすぎを防げます。

3. 契約者に万が一が起きたとき、以後の保険料を支払わなくてよい

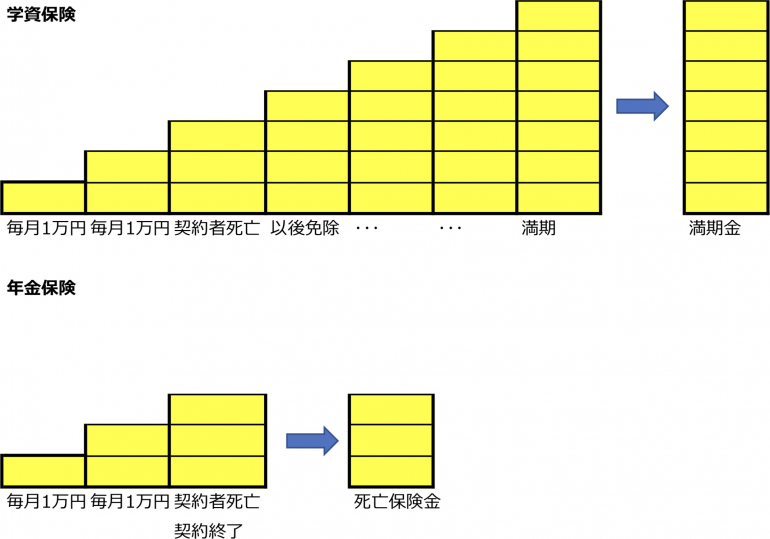

学資保険の最大のメリットといえる保険機能です。契約者が払込期間中に死亡した場合、以後の保険料の払込が免除されます。免除されても、満期時には満額の満期金を受取ることができます。

一方で、学資保険は加入年齢が子どもが3~10歳まで(保険会社により異なる)と限られており、子どもが小学生と大きくなってからでは加入できないことが多いです。また、子どもの加入年齢が高いと返戻率は悪くなり元本割れとなることもあります。

そこで、「こどもが学資保険に加入できない年齢となった」「学資保険は加入しているけど念のため追加で資金を用意したい」「少し毎月の収支に余裕ができた」という方におすすめなのが、年金保険です。

個人年金保険で学資準備をするとは?

個人年金保険は本来老後資金を準備するための保険です。毎月または毎年保険料を支払うことで、満期の60歳以降に老後資金として年金を受取る仕組みです。

その個人年金保険の満期を子どもの学資金が必要な時期に設定(契約は親の年齢で設定)することにより、一括または年金形式で資金を受取ることができます。

個人年金保険で学資保険を準備することのメリットとして、学資保険と共通の以下2点が挙げられます。

1. 銀行預金より高い利回りで元本保証

個人年金保険の利回りは銀行預金より少し高い利回りであることが多いです。この利率が高いほど満期金に対する支払保険料が安くなります。

例えば満期金が300万円で払込期間10年予定利率0%であれば毎月の払込保険料は25,000円となりますが、予定利率が0.2%だと毎月の払込保険料が24,777円(年金終価係数10.09で計算)と利回り0%より支払保険料が安くなります。さらに、保険会社は預かった資金で運用しており、運用益があれば配当金として上乗せされます。配当金は保険会社の運用しだいになるため保証されてはいません。

なお、満期時に一括か年金形式で受取るか選べますが、一括で受取ると年金形式で受取るより利回りが悪くなります。

そして、満期時に資金が不要だったときはそのまま一定期間運用して高い利回りで受取る事も可能です。

2. 強制的に貯められる

学資保険と同様個人年金保険も途中で解約すると元本が割れてしまいます。また、毎月または毎年銀行から引き落とされるので、強制的に貯金することができ、必ず必要な学資資金を貯めておくことができます。

一方で、学資保険の最大のメリットである契約者が死亡時払込保険料が免除になることはありません。個人年金保険の場合は、契約者が死亡すると保険が終了し、その時点で貯められていた資金を死亡保険金として死亡保険金受取人が受取ります。

学資保険と比較すると世帯主が万が一のときの保障がないのが個人年金保険であるため、こどもが既に学資保険に加入できない年齢になってしまった、学資保険だと利回りが低いなど学資保険では補えない分を個人年金保険でまかなうのがおすすめです。

年金保険で学資準備する際の注意点

1. 年金保険で通常受けられる年金保険料控除が受けられない

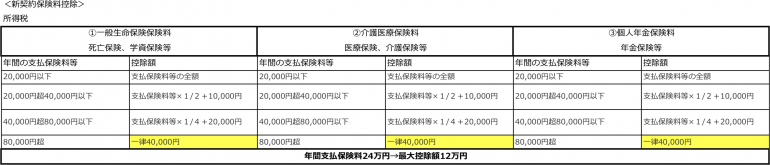

保険料は、所得税や住民税を計算する前の所得から、一定の金額を控除でき、所得税と住民税を軽減することができます。

保険料の控除には3種類あり、それぞれの種類に上限があります。

支払保険料の控除金額は加入年(締結日時)が平成23年12月31日以前か平成24年1月1日以後かで変わりますが、平成24年以降の控除金額を前提とします。

保険の種類によって適用対象になる保険料控除が異なります。

そして、それぞれの種類で支払っている保険料の上限を超えた金額を控除することはできません。

また、種類の異なる枠を使って控除することができません。

本来年金保険は新個人年金保険料の区分に入りますが、この区分には以下の条件があります。

<税制適格特約>

・個人年金保険の年金受給者が契約者本人または契約者の配偶者

・年金受給者と被保険者が同じであること

・保険料払込期間が10年以上

・確定年金、有期年金の場合は年金の受給開始年齢が60歳以上であり、かつ受給期間が10年以上に設定されていること

もしも、上記税制適格特約の条件に合致していない場合には、一般生命保険料控除の対象となります。この一般生命保険料控除は学資保険もこの区分になります。

学資準備として年金保険を利用する場合、子どもが大学に行く18歳で設定した場合、契約者である親の年齢がそのとき60歳未満である場合には税制適格特約に該当せず、一般生命保険料控除の対象となります。

2. 元本保証でない年金保険もある

通常の個人年金保険は円建てで満期時には元本が保証されています。

一方、個人年金保険の中でも、「外貨建て」「変額」のような名前の付く保険は元本保証ではないことがあります。リスクについて理解でき、期待できる運用益、想定される損失を承知の上であれば問題ありませんが、子どものために必ず用意しておかなければならない大切な学資金という特性上、理解できないようであればやめておきましょう。

この他にも年金保険での学資準備する場合は、学資保険は加入できないのか、満期時の子どもの年齢が学資金の必要な時期かどうか、想定される利回りをよく確認の上加入しましょう。一括で受取時には学資保険同様契約者と同じ人が満期時に受取れば、一時所得となり満期金-払込保険料が利益となり、その利益が50万円以下であれば税金はかかりません。今の金利水準から利益が50万円超となることはまれであるため、ほとんどの人が満期金は課税されないでしょう。

文/大堀貴子

フリーライターとしてマネージャンルの記事を得意とする。おおほりFP事務所代表、CFP認定者、第Ⅰ種証券外務員。

DIME MAGAZINE

DIME MAGAZINE