老後2000万円問題に備えて資産を適切に運用するため、また、金融犯罪や消費者トラブルに巻き込まれないようにするために今、「金融教育」の重要性が高まっている。

では、金融教育の受講経験の有無や受講した時期は、「資産をつくること(資産形成)」に対してどのような影響を与えているのだろうか。

そこで三井住友信託銀行はこのほど、「金融教育が資産形成に与える影響」に関するアンケート調査を実施し、その結果を発表した。

日本人の金融教育受講の現状

はじめに、日本人の金融教育の受講状況について概観する。

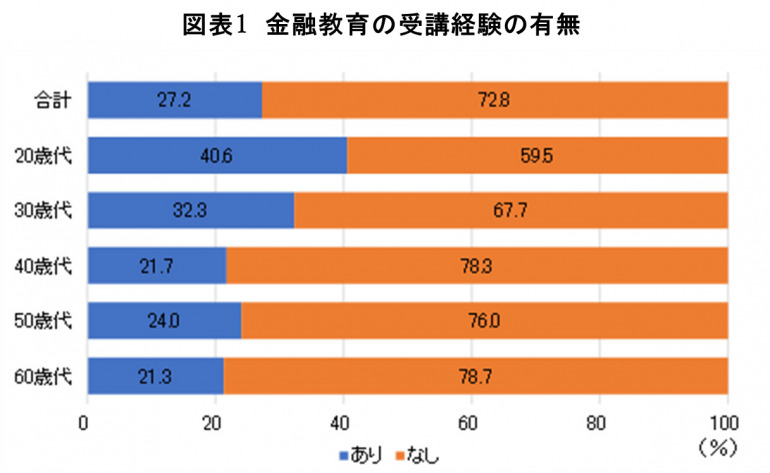

アンケート調査の結果によると、学校や職場で金融教育の受講経験が「ある」人は4人に1人強(27.2%)。年齢別では、若年層のほうが受講経験者比率が高く、20歳代(40.6%)と60歳代(21.3%)では約2倍の差がついている(図表1)。

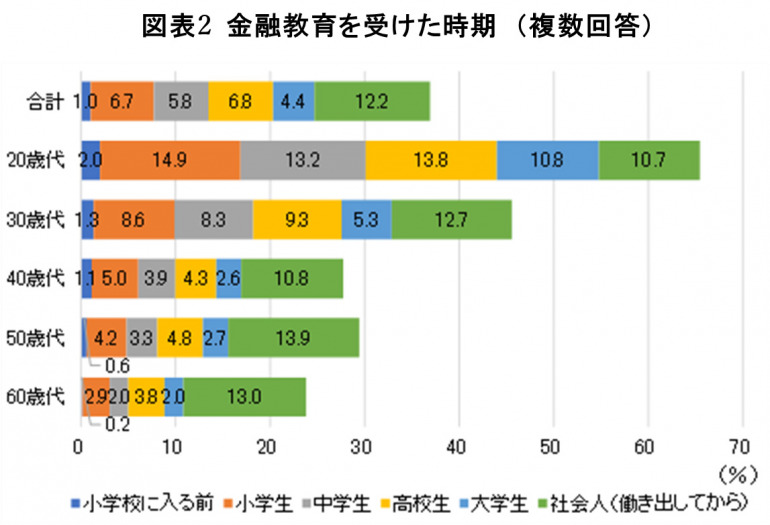

金融教育を受けた時期については、回答者全体では「社会人になってから」の人が12.2%と最も多い(図表2)。企業型DC制度導入企業に対し、「従業員に対する継続的な投資教育の実施」が努力義務として課せられていることが関係していると考えられる。

年齢別にみると、若年層ほど「小学校に入る前」や「小学生時代」、「中学生時代」など低年齢の時に受講した人が多く、金融教育の低年齢化が進んでいると言える。

金融教育と「資産をつくる」 ~ 60歳代で金融資産に500万円以上の差

続いて、金融教育の受講経験の有無や、受講した時期が資産形成にどのように影響しているのかを、資産形成に対する「意識・関心」、資産形成に向けた「行動」、資産形成の「結果」の3つに分けて見てみると、全ての項目でプラスに働く傾向が見られたが、今回は「結果」のみを紹介する。

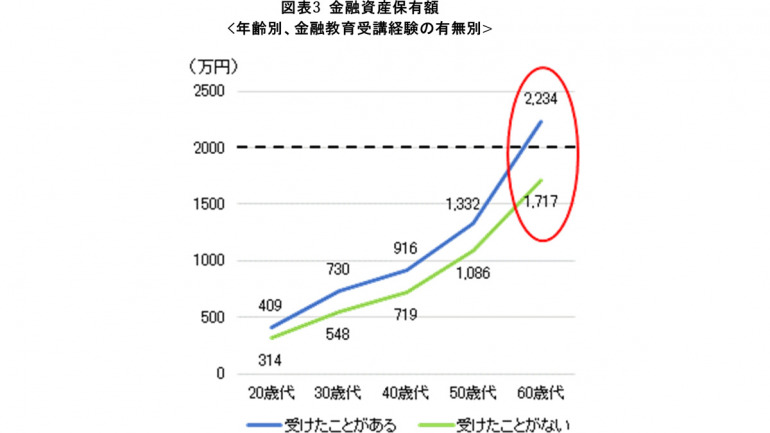

資産形成行動の成果・結果とも言うべき「金融資産保有額」に対しては、金融教育はどのように影響しているだろう。

20歳代における平均保有額は受講経験が「ある」人で314万円、「ない」人で409万円と、その差は95万円だが、60歳代になると、受講経験が「ある」人で2,234万円、「ない」人では1,717万円と、老後資金として保有しておくべきひとつの目安ともいわれる「2,000万円」を挟む形になり、差額も516万円と500万円を超える。

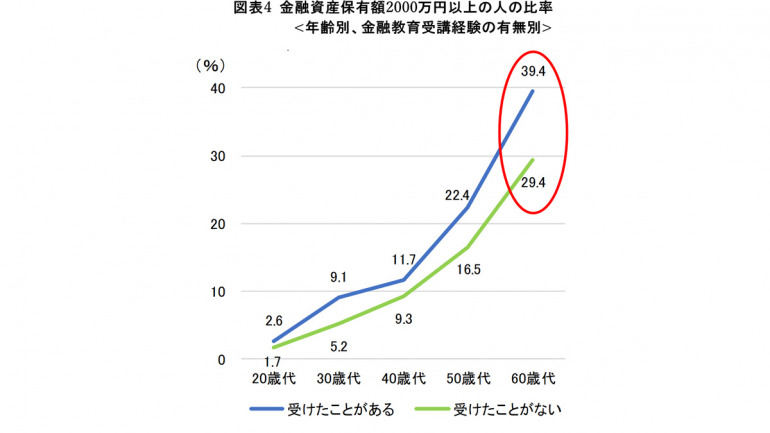

また、60歳代で保有額が「2,000万円以上」の人の比率も、受講経験が「ある」人では4割(39.4%)、「ない」人ではでは3割(29.4%)、となっていた。

年金生活をまぢかに控えた年齢で、老後資金必要額をクリアできている人の比率に1割の差がつき、資産形成にとっての金融教育の重要性が改めて浮き彫りとなった。

出典元:三井住友信託銀行株式会社

構成/こじへい

DIME MAGAZINE

DIME MAGAZINE

最新号

最新号