睡眠改善をうながす乳酸菌飲料が人気だ。ストレスが原因で寝不足の方も少なくないこのご時世、わたしたちの眠りを更に浅くさせているのが、真夜中に流れる海外発の嫌な経済ニュースの数々。

コロナ禍に始まり、ロシアのウクライナ侵攻、高インフレ、そして今年3月には突然の金融機関の破綻など、まさに投資家は「枕を高くして寝れない」状況が続いている。

そんなわたしたちの生活の質(QOL)を改善するには、お金をかけて乳酸菌飲料をいただく以外に良い手立てはないものだろうか。

そこで三井住友DSアセットマネジメントはこのほど、「深夜の嫌なニュースで寝不足気味なあなたに今こそ原点回帰、大きく構えて臨む『バリュー株投資』」と題したマーケットレポートを公開した。

こんな時こそ原点回帰、大きく構えて臨む「バリュー株投資」

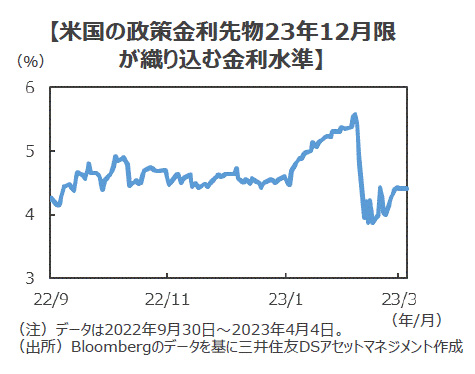

欧米ではインフレの高止まりが続く一方、世界的な金融不安もあり、市場の金利見通しは大きく揺れ動いている。足元では、各国金融当局による迅速な対策が奏功して金融不安は後退しつつあるように見える。

しかし、これまでの金融危機では、小さなストレスが徐々に時間をかけて金融システム全体に及ぶパターンが繰り返されてきた。このため、危機の火種が完全に鎮火されたと考える向きは、むしろ少数派かもしれない。

こうした状況で私たち投資家に求められるのは、長期的に確信度の高い投資手法、いうならば「王道」に立ち返り、大きく構えてしっかりとリスクをとっていく投資姿勢ではないだろうか。

そんな「腰のすわった長期投資」と相性が良いのが、企業価値に基づく「バリュー株投資」だ。

世界中のプロたちがシノギを削る市場では情報が瞬時に伝わるため、好業績株や注目の投資テーマは人気先行となりがちで、投資リターンにつながらないケースも少なくない。

一方、業績や財務諸表からみた企業価値と株価を比べ、割安な銘柄に投資する「バリュー株投資」は、その良好な投資リターンもあって、堅実なプロ好みの「投資の王道」といって良さそうだ。

「バリュー株投資」に注目するこれだけの理由

「バリュー株」の「バ」はバフェットの「バ」?

「バリュー株投資」と聞いて真っ先に思い浮かぶのは、米著名投資家ウォーレン・バフェット氏ではないだろうか。

バフェットの投資スタイルはシンプルで、①会社を徹底的に調べ、②確固たる収益基盤がある優良銘柄に狙いを定め、③株価が割安な時に集中投資する、というものだ。

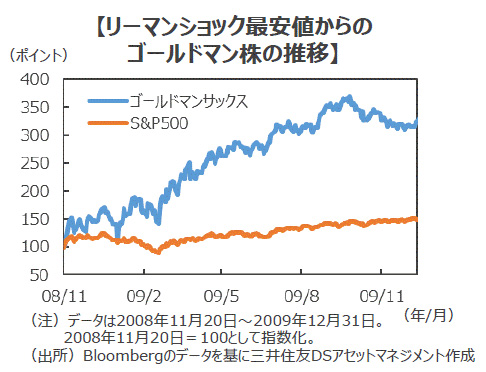

そんなバフェットの真骨頂ともいえるのが、リーマンショックの最中に行った、米投資銀行ゴールドマンサックスへの巨額投資だ。

まさに「落ちてくるナイフ」の柄の部分をつかんで見せた格好だが、バフェットの慧眼や胆力、そしてバリュー株投資の有効性を世界に印象付ける結果となった。

先日の米地銀破綻をきっかけとした世界的な金融市場の動揺を受けて、米政府がバフェットに接触していると報じられている。

まさに「バフェットの威光を借りて市場の不安を鎮めたい」、との米政府の思惑が透けて見える。

今後、金融市場の動揺が更に広がりを見せ、暴落する市場でバフェットが買い出動するような局面があれば、投資タイミングを見極める上で重要なヒントとなりそうだ。

プロならみんな知っている、人気の「グロース」、実力の「バリュー」

「安く買って高く売る」、そんなバリュー株投資が儲かるのは至極当然のことかもしれない。しかし、バフェットのように「良い株を安く買う」には、市場に蔓延する短期的な「ノイズ」に心を乱されることなく、果敢に投資を行う必要がある。

そうしたバリュー株投資につきまとう「辛さ」を和らげてくれるのが、長期的に良好なパフォーマンスだ。

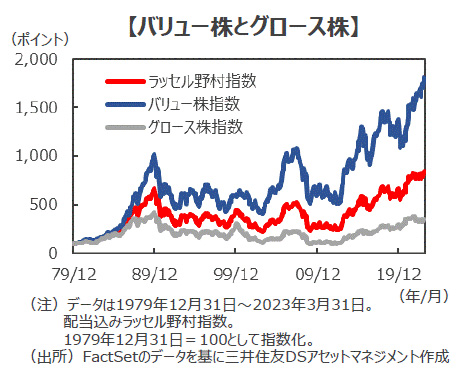

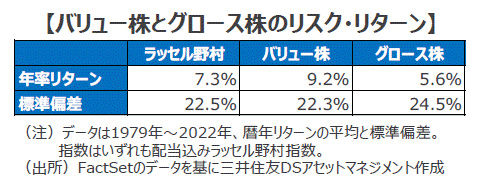

1980年以降の日本株式市場を振り返ると、バリュー株投資のリターンは年率で+9.2%となり、グロース株の同+5.6%を大きく上回っている。一方で、バリュー株投資のリスク(標準偏差)は22.3%で、グロース株の24.5%を下回っている。

さらに、暦年で見たバリュー株のグロース株に対する勝率は約7割に達しており、バリュー株が優位となっている。

わたしたちはつい「華々しい成長ストーリー」や「好業績」に目を奪われがちだが、こと日本株に関する限り、冷静な企業分析をもとに割安株をコツコツと買っていく「バリュー株投資」が、圧倒的に有利であるとすることができそうだ。

平時の「グロース」、有事の「バリュー」

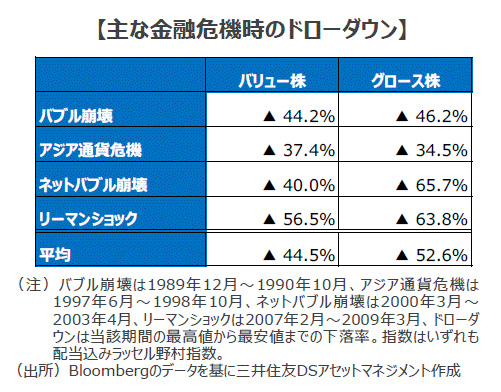

「バリュー株投資」の有効性は、市場が混乱する「有事」でも発揮される傾向がある。バブル崩壊を含む4回の主要な金融危機において、バリュー株の高値から安値までの下落幅(ドローダウン)は平均▲44.5%と、グロース株の同▲52.6%よりも小幅にとどまっている。

そもそもグロース株は、将来の成長期待を織り込み株価が形成されているため、市場のセンチメントが楽観に振れやすい「平時」には好調でも、「有事」にはそのもろさが露呈することが少なくない。

現在の市場環境が平時か有事かは見方の分かれるところだが、数十年ぶりの高インフレ、急激な金融引き締め、欧米での金融機関の突然の破綻、そして地政学リスクの高まりなどを考えると、少なくとも「平時」といえる状況ではなさそうだ。

万年割安株の変化が追い風、新しい「バリュー株相場」

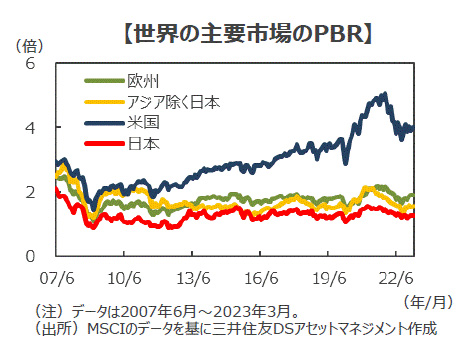

ここもとバリュー株への新たな追い風として注目されているのが、株価純資産倍率(PBR)が低い企業に対する圧力の高まりだ。

東京証券取引所は先日、PBR1倍割れの上場企業に対し、PBRが1倍を下回っている要因の分析と、具体的な改善策を開示するよう求めることを決めた。

また、米エリオットマネジメント、英シルチェスターインターナショナル、エフィッシモキャピタルといった日本で積極的に活動している主要なアクティビストファンド、いわゆる「物言う株主」は、こうした低PBR企業を狙い撃ちにしている。

これまで低株価、低PBRに甘んじてきた万年割安企業は、東証とアクティビストの挟み撃ちに合い、経営効率の改善や経営改革に取り組まざるを得ない状況に追い込まれている。

現在、日本株のPBRは諸外国との比較で低位にとどまっており、その意味では「経営改善の余地は大きい」といえそうだ。このため、PBR1倍割れ企業の必死の経営改革を追い風とした新しい「バリュー株相場」は、息の長い投資テーマとして注目することができそうだ。

DIME MAGAZINE

DIME MAGAZINE

最新号

最新号