パンデミックを背景とするサプライチェーンの混乱により、世界のエネルギーや食料品の価格に上昇圧力がかかった。そこへロシアのプーチン大統領によるウクライナへの軍事侵攻が重なり、さらなる価格高騰を招く。

中央銀行はインフレを管理する役割を担っているものの、コスト・価格がスパイラル的に上昇するという現実に直面することになった。

多くの主要国で失業率が極めて低い水準にある中で、賃金上昇期待を抑制するという、非常に困難な課題にも直面した。今後も中央銀行が政策を誤る余地は依然大きいと考える。

こうした実情を踏まえ、英国の独立系資産運用グループ・シュローダーはこのほど、「2023年市場見通し:グローバル/テーマ型株式」と題したレポートを公開した。

市場に懸念は広がるも、1970年代に逆戻りすることはない

現時点で多くの国々でインフレ率は高止まりしているか、上昇を続けている。中央銀行の対応は賃金引き上げ圧力を抑制するには十分でないとの懸念があり、1970年代と同様のスタグフレーション(成長停滞・高インフレ)が起こるかもしれないとの議論がある。

しかし2022年の物価ショック(物価統計に対して金融市場が大きく反応すること)は、1970年代に匹敵する部分があるものの、基調的なインフレ(コア・インフレ)の上昇率が既に緩やかなペースになってきている点は注目すべきだ。サプライチェーンの混乱が沈静化に向かっていること、借り入れコスト上昇、消費者所得の圧迫、住宅価格の下落等の要因から、世界経済は冷え込み、需要が減退している。このため、コア・インフレが落ち着きをみせる傾向が続く可能性があるとみている。

サプライチェーンの混乱の沈静化

このような背景から、賃上げ要求も穏やかなものになると考えられる。賃金インフレに警戒すべき理由として、労働力不足やストライキの急増を挙げられるが、経済減速に伴い、労働の柔軟性は改善されると考えている。企業は間違いなく雇用を先延ばし、労働力を削減すると予想される。この兆候が、例えば情報技術セクターでは既に明確に表れている。

また、過去最低水準にある労働参加率についても、50代以上の非参加者が再就職を決めることにより上昇する可能性がある。その他に、技術進歩を背景に自動化の導入による労働代替への動きが加速する可能性がある。つまり大量失業に逆戻りする可能性は低い一方で、求人は増加し、労働参加者数の緩やかな増加によって、将来賃金コストが抑制される可能性は十分にあるのだ。

深刻な景気後退の懸念は杞憂に終わるか

このような状況下で景気減速は避けられない可能性があるが、少なくとも一部の国々では深刻な景気後退は杞憂に終わる可能性がある。非常に低い失業率が継続すれば、消費者はコスト上昇に耐えることができると予想している。

また、エネルギー料金への政府の支援策も、コスト上昇の影響を緩和している。新型コロナのパンデミック期間にかなりの貯蓄を積み上げた家計のバランスシートが、多くの消費者にとって安心材料となっている点に注目すべきだ。(ただし、最貧困層の所得にとっては十分ではないことは認識している。)

企業部門も同様にレバレッジ(負債の活用)は相対的に低い水準かつ、平均より長い期間にわたるものとなっている。

以上のことは、実体経済の課題は残るものの、インフレの定着や景気後退は多くの人々が予想しているほど深刻ではない可能性があることを示唆している。その可能性が最も高いと考えられるのが米国だ。米国は、実質的にエネルギーを自給自足しており、ほぼ全ての主要コモディティの価格が米ドル建てであり、移民政策も積極的に進めていることから、大きな恩恵を受けている。一方、英国を含む欧州では、残念ながら状況は少々異なる。

業績の低迷

景気後退に陥るかどうかは別として、企業の業績予想は引き下げを余儀なくされている。足元の市場サイクルの興味深い特徴の一つは、株価が暴落する局面でも、企業利益はこれまでのところ意外なほど堅調であることだ。その理由は、価格設定にある。

欧米では企業が製品価格への転嫁を進めてきた。例えば、ペプシは7-9月期に+17%の価格引き上げを実施し、また欧州ではルイ・ヴィトンやネスレが製品価格を2桁引き上げたが、いずれも販売数量にほとんど影響を及ぼさなかった。

このようなケースでは、消費者はプレミアム製品に高いお金を払おうとする傾向があるため、収益を維持できるかもしれない。しかし多くの企業にとっては、負の弾力性が働き、需要が減少し始めるのは時間の問題であると考えている。

米国のアマゾンやターゲット、また欧州のM&SやH&M、プライマークなどは、消費者が既に支出を削減しているとの初期の兆候がみられる。

2023年には企業(エネルギー企業を除く)の収益と利益率は低下する可能性が高く、利益の下方修正サイクルが生じると予想されるが、依然十分に反映されていない。

弱気市場を乗り切る

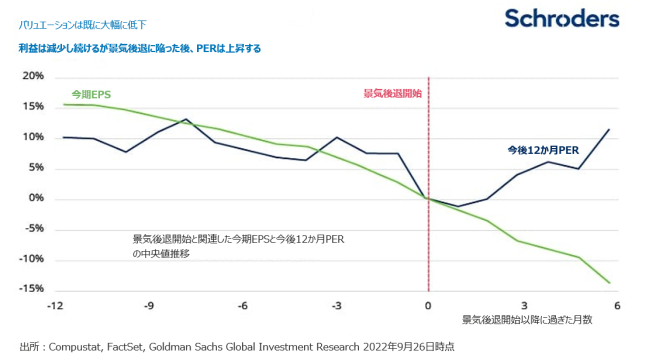

以上のことから、底値についての議論は直感に反するように聞こえるが、足元の弱気市場はほぼ一巡したと見ている。とはいえ、今後当面の間、高ボラティリティの展開が継続すると予想している。

S&P500指数構成銘柄の一株あたり利益(EPS)コンセンサス予想の225ドルや235ドルはやや高い水準と判断され、今後数か月間にわたって徐々に下方修正され、2023年7-9月期に底打ちすると予想している。

しかし、株式市場は常に先を見据えており、実際の利益の底よりも6~9か月前に織り込み始める。このことは、世界の株式市場の足元の反発(ダウ指数が10月に1976年以来の最高値を付けたが)が非論理的ではないことを示唆しており、足元の上昇は夜明けのようなものだと考えている。

非常に短期的には、収益性の圧力がより明らかになるにつれて、一段の企業業績に対する失望材料があるかもしれない。

景気後退入り前後の企業利益と株価バリュエーションの推移

リスクとリターン

ウクライナ情勢の一段の緊迫化、ロシアから欧州向けガス供給量の追加削減の可能性、中国の台湾に対する姿勢など、地政学的リスクについても考えてみよう。これらは「ブラックスワン」(確率論や従来の知識・経験から事前にほとんど予測できす、それが起きた時に人々に多大な影響を与える事象)となる可能性があり、その性質上、確実に予測することは不可能であると考えている。

これらの事象のどれか一つでも実現すれば、世界の株式市場にとって非常にマイナスの材料になると予想される。良識が広がり、状況が落ち着くことを願わずにはいられない。

過去1年間の出来事については、現在の危機以前に既に明白であった傾向をさらに強めることになると予想される。

安全保障は(ほんの数例を挙げると)、国家安全保障、エネルギー安全保障、食糧安全保障、サイバー・セキュリティなど、過去10年間で政府や企業にとって非常に重要な課題となっている。ロシアの侵攻は、不安定な国へエネルギー供給を依存することにより、いかに悲惨な状況になる可能性があるかを示している。ロシアと比較すると、中国ははるかに理性的で慎重であると見られるが、習近平国家主席の政策運営は拡張主義的だ。

供給の安定性の確保

再生可能エネルギーへの投資、生産設備を自国内に戻す動きや移転、新しい食糧生産方法の支援、半導体やソフトウェア、バイオテクノロジー等の戦略的産業の保護など、政府や企業がより安全な供給を実現するために支出する傾向が見られる。これらの分野において、東西間のある種の二極化は避けられないと考えている。

厳しい環境においても、合理的なリスク水準で利益を実現できる企業に着目している。その多くは、構造的な成長率が高い、前述の分野に属している。

しかし同様に、弱気市場の成熟に伴い、日本など以前から投資家の選好の対象外となっていた地域にも関心を寄せている。

賃金インフレの低さと通貨の競争力により、今や東京でソフトウェア・エンジニアを一人雇う方が、インドのバンガロールで一人雇うより安くなったという驚くべき事実をお伝えする。

このように世界のどこかに必ず投資機会があるのだ。

<解説>

アレックス・テダー氏(グローバル株式・米国株式ヘッド兼CIO)

【本資料に関する留意事項】

本資料は、情報提供を目的として、シュローダー・インベストメント・マネジメント(以下、「弊社」といいます。)が作成した資料であり、いかなる有価証券の売買の申し込み、その他勧誘を目的とするものではありません。英語原文と本資料の内容に相違がある場合には、原文が優先します。

本資料に示されている運用実績、データ等は過去のものであり、将来の投資成果等を示唆あるいは保証するものではありません。投資資産および投資によりもたらされる収益の価値は上方にも下方にも変動し、投資元本を毀損する場合があります。また外貨建て資産の場合は、為替レートの変動により投資価値が変動します。

本資料は、作成時点において弊社が信頼できると判断した情報に基づいて作成されておりますが、弊社はその内容の正確性あるいは完全性について、これを保証するものではありません。

本資料中に記載されたシュローダーの見解は、策定時点で知りうる範囲内の妥当な前提に基づく所見や展望を示すものであり、将来の動向や予測の実現を保証するものではありません。市場環境やその他の状況等によって将来予告なく変更する場合があります。

本資料中に個別銘柄についての言及がある場合は例示を目的とするものであり、当該個別銘柄等の購入、売却などいかなる投資推奨を目的とするものではありません。また当該銘柄の株価の上昇または下落等を示唆するものでもありません。

本資料に記載された予測値は、様々な仮定を元にした統計モデルにより導出された結果です。予測値は将来の経済や市場の要因に関する高い不確実性により変動し、将来の投資成果に影響を与える可能性があります。これらの予測値は、本資料使用時点における情報提供を目的とするものです。今後、経済や市場の状況が変化するのに伴い、予測値の前提となっている仮定が変わり、その結果予測値が大きく変動する場合があります。シュローダーは予測値、前提となる仮定、経済および市場状況の変化、予測モデルその他に関する変更や更新について情報提供を行う義務を有しません。

本資料中に含まれる第三者機関提供のデータは、データ提供者の同意なく再製、抽出、あるいは使用することが禁じられている場合があります。第三者機関提供データはいかなる保証も提供いたしません。第三者提供データに関して、本資料の作成者あるいは提供者はいかなる責任を負うものではありません。

シュローダー/Schroders とは、シュローダー plcおよびシュローダー・グループに属する同社の子会社および関連会社等を意味します。

本資料を弊社の許諾なく複製、転用、配布することを禁じます。

出典元:シュローダー・インベストメント・マネジメント株式会社

構成/こじへい

絶賛発売中!DIME最新号の特集は「トレンド大予測2023」、特別付録はLEDアクリルメモボード

DIME最新号では、2023年のトレンドを特集で徹底予測。2022年における世界情勢や為替の変動を受けて、2023年は日本国内における先進技術の研究開発をはじめ、ワールドワイドな製造体制の見直しや、内需拡大につなげる第一次産業のIT化の動きが加速しそう。そこで、加速するカーボンニュートラルの動向から、医療およびデジタルIDの最新事情まで、ビジネスパーソンが知っておきたい50のキーワードを紹介しています。

さらに、今号の付録は、いろんな使い方で楽しめるインテリア雑貨「LEDアクリルメモボード」。20cm×20cmの透明なアクリルパネルに、同梱される白いペンで文字やイラストで描き込めるようになっており、土台となるウッドベースにこのアクリルパネルをセットすると、7色に切り替えられるLEDライトによって、ライトアップできるデスクトップインテリアです。

20cm×20cmというサイズ感なので、文字だけでなく、表、グラフ、図などはもちろん、好きなイラストや絵を書き込めます。ちなみに、書き込んだ文字やイラストは同梱されている布できれいに拭き取ることができるため、何度でも書き直すことが可能。また、好きな写真やイラストをアクリルパネルの下に敷けば、トレースしてイラスト化することも可能です。

デスクトップでカレンダーやTo Doリストして使うこともできれば、家族が集うリビングやダイニングに置いて伝言板として使ったり、お店のテーブルやカウンターにメニューボードして使うこともできるので便利。家族や職場の同僚とのコミュニケーションを高めるために、推し活や趣味を盛り上げるために、このおしゃれな付録「LEDアクリルメモボード」を活用してみてはいかが?

DIME MAGAZINE

DIME MAGAZINE

最新号

最新号